任意整理のメリット・デメリット

と多くのご相談があります。任意整理をすると将来利息をカットして返済期間を3年(36回払い)~5年(60回払い)程度のばせる返済総額を減らせるなどメリットがありますが、一時的にブラックリストに載ります。

返済し始めてから1年未満の場合、残りの返済期間が6年以上の場合、残りの返済金額が15万円未満の場合、返済を滞納していた場合や払い忘れを何度もしている場合などの状況によって得られるメリットとデメリットがちがいます。

任意整理のメリットとデメリットもくじ(メニュー)

- 1) 任意整理とは

- 2) 任意整理のメリット

- 3) 任意整理のデメリット

- 4) 任意整理の状況で変わるデメリット

- 5) 任意整理を依頼するメリット

1) 任意整理とは

任意整理は債務整理の手続きのひとつで、売買、雇用、賃貸借、請負、贈与の契約・契約の解除や、婚姻、離婚、相続などが定められている民法で定められている契約解除権・契約自由の原則をもとにおこなわれます。

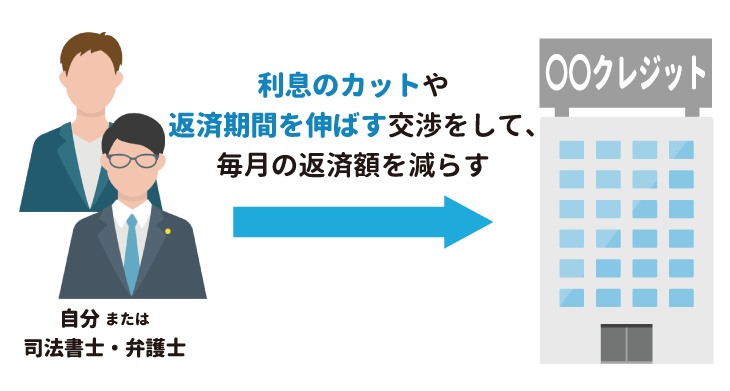

司法書士・弁護士が、個人・消費者金融・クレジットカード会社・銀行・ローン会社・ディーラー(販売代理店)・学生支援機構に返済回数や月々の返済額、遅延損害金の割合が書かれている和解案を提出して、将来発生する利息をカットしたり、借金の返済期間をのばす交渉します。

個人・会社が和解案に同意して和解契約を結ぶことで、一度結んだ契約が解除されて再契約が成立して借金の返済額を減らすことができます。

ほかの債務整理の手続き(特定調停・個人再生・自己破産)と比べると、裁判所を通さない手続きなので、任意整理の費用はほとんどかからないと言えます。債権者一覧表、住民票、財産目録、給料の明細書などの裁判所から指示される書類を準備する必要がなくて、収入印紙代・切手代など裁判にかかる費用や個人再生・自己破産や相続などの裁判の内容が記載される官報の掲載費用もかかりません。

さらに、手続きにかかる期間は3ヶ月程度で特定調停(4ヵ月程度)、個人再生・自己破産(6ヶ月程度)とくらべて短いので任意整理についてのご相談が多いです。

杉山事務所では、借金にお困りの方のご相談をすべて無料で承っています。借金をなくしたい、借金を減らしたいという相談者様の要望に合うように、任意整理だけではなく最適な債務整理を提案させていただきますので、借金を減らすために何をしたらいいのかわからない、債務整理のやり方がわからないという方は、まずは気軽に無料相談をご活用ください。

2) 任意整理のメリット

毎月の返済額が減らせる

任意整理のメリットは、原則として将来発生する利息をカットできて、借金の返済期間を3年〜5年程度にのばせることです。貸金業者によっては返済期日を滞納した日数に応じて支払わなければいけない遅延損害金も減らせるので、借金の毎月の返済額を減らすことができます。

収入や支出といった経済状況を考慮したうえで、毎月の返済計画を立てますので、生活費や借金の返済にあてるために新しく借り入れをするなど、返済に追われて借り入れを繰り返してしまう終わりの見えない生活から解放される大きなメリットを得られます。

貸金業者3社を任意整理するシミュレーション

2年間かけて毎月3万円を返済していくA社の借金(金利15%)、1年間かけて毎月2万円返済していくB社の借金(金利16%)、1年間かけて毎月3万円返済していくC社の借金(金利16%)をすべて任意整理して将来利息をカット・返済期間を5年のばすと、毎月の返済額をA社は1.2万円、B社は0.4万円、C社は0.6万円にそれぞれ減らすことができます。毎月の返済額の合計が8.0万円から2.2万円に減らせます。

任意整理するまえの金利・返済期間・返済総額・毎月の返済額

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 金利 | 15% | 16% | 16% | – |

| 返済期間 | 2年 | 1年 | 1年 | – |

| 返済総額 | 85万円 | 26万円 | 39万円 | 150万円 |

| 毎月の返済額 | 3万円 | 2万円 | 3万円 | 8万円 |

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 金利 | 15% | 16% | 16% | – |

| 返済期間 | 2年 | 1年 | 1年 | – |

| 返済総額 | 85万円 | 26万円 | 39万円 | 150万円 |

| 毎月の 返済額 |

3万円 | 2万円 | 3万円 | 8万円 |

任意整理したあとの金利・返済期間・返済総額・毎月の返済額

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 金利 | 0% | 0% | 0% | – |

| 返済期間 | 5年 | 5年 | 5年 | – |

| 返済総額 | 72万円 | 24万円 | 36万円 | 132万円 |

| 毎月の返済額 | 1.2万円 | 0.4万円 | 0.6万円 | 2.2万円 |

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 金利 | 0% | 0% | 0% | – |

| 返済期間 | 5年 | 5年 | 5年 | – |

| 返済総額 | 72万円 | 24万円 | 36万円 | 132万円 |

| 毎月の 返済額 |

1.2万円 | 0.4万円 | 0.6万円 | 2.2万円 |

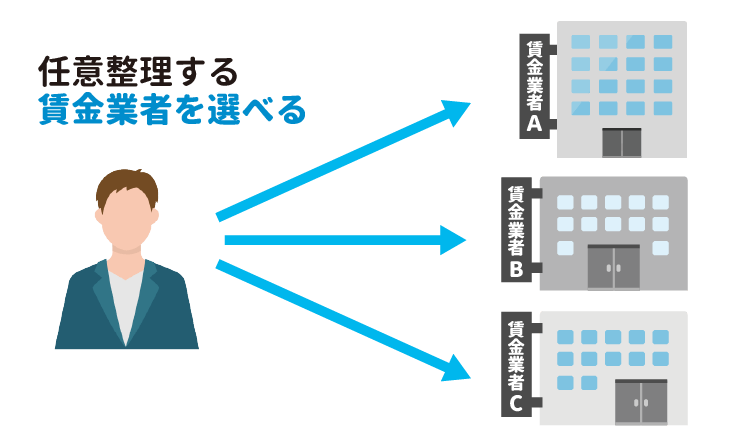

任意整理をする貸金業者を選べる

任意整理をするときは、「これから債務整理の手続きを始める」旨を手続きする貸金業者に通知する必要があります。

貸金業者に通知が届いた時点で、ローンを組んで購入した自宅・自動車・バイク、ローン・携帯・時計・重機・着物などの商品は貸金業者に取り上げられる、クレジットカードがショッピング利用、キャッシング利用ともに使えなくなる、保証人・連帯保証人に一括請求の通知が発送されてしまう、銀行口座が凍結されてしまうリスクがあります。

任意整理はローンを組んでいる貸金業者、つかいたいクレジットカード会社、保証人・連帯保証人のついた借金、口座を開設している銀行を手続きの対象から外すことができるので、それぞれのデメリットを回避して毎月の返済額を減らすメリットを得ることができます。

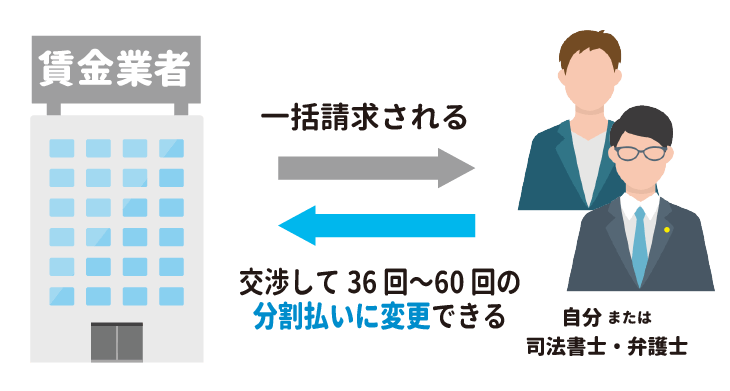

一括請求された金額を分割して返済できる

自宅に電話や督促状、催告書といった書類による督促が届いても、貸金業者に連絡する、一円も返済しないで無視し続けていると、残りの返済金額と遅延損害金をあわせた金額を一括で支払えと書かれた一括請求の用紙が自宅に届きます。

任意整理をして貸金業者が交渉に応じてくれれば一括請求された金額を36回~60回程度に分割して返済することができます。また、返済期日を滞納した日数に応じて支払わなければいけない遅延損害金をカットできる貸金業者もあります。

3) 任意整理のデメリット

ブラックリストに載る

任意整理のデメリットはブラックリストに載ることくらいです。任意整理後、原則として5年間は消費者金融からの借り入れ・クレジットカード・ローン・賃貸契約で必要な保証会社の審査が通りにくくなる、子供の奨学金などの保証人になれなくなります。ブラックリストに載るのは任意整理した本人だけで、ほかの家族は影響をうけないので審査が通りにくくなることはありません。

デメリットがあっても任意整理をするべき基準

毎月の返済額よりも将来発生する利息をカットした借金の返済総額を60回(返済回数)で割った金額のほうが少なければデメリットがあっても任意整理をするべきです。

いま任意整理をしなくても返済が苦しくなって借金の返済をしないでいるといずれブラックリストに載ってしまいます。さらに遅延損害金が借金に上乗せされて増えるだけではなくて、貸金業者から裁判を起こされて、給料や財産を差し押さえられるリスクがあります。

4) 任意整理の状況によって変わるデメリット

返済し始めてから1年未満の借金を任意整理するデメリット

貸金業者との和解条件が厳しくなる

貸金業者に返済し始めてから1年以上あれば、支払っている利息が多くて、貸金業者に返済できている実績があるので、将来発生する利息をカット・借金の返済期間を3年〜5年程度のばす条件で和解できます。

返済期間が1年未満の借金を任意整理する場合、原則として将来発生する利息をカットすることができるので、借金の返済総額を減らせます。しかし、貸金業者に借金を返済できている実績が少ないので、借金の返済期間を2年程度しか伸ばすことができない、遅延損害金をカットしてくれないなど和解条件が厳しくなって、毎月の返済額を減らせない可能性があります。

借金を返済したことがない、借金の返済期間が1ヶ月・2ヶ月しかない場合、貸金業者に支払っている利息がほとんどないので、将来発生する利息をカットにも応じてくれない可能性があります。

残りの返済期間が6年以上の借金を任意整理するデメリット

毎月の返済額をあまり減らせない

残りの返済期間が6年以上の借金を任意整理する場合、将来発生する利息をカットすることで借金の返済総額を減らすことができます。しかし、6年以上あった残りの返済期間が3年~5年程度に短くなるので、借金の金利が小さければ毎月の返済額をあまり減らせない可能性があります。

奨学金(0.01%~3.00%)、住宅ローン(0.30%~2.03%程度)・自動車ローン(2.50%~6.00%程度)など長い期間かけて返済する借金は金利が低いので、毎月の返済額が高くなってしまうこともあります。

残りの返済金額が15万円以下の借金を任意整理するデメリット

毎月の返済額があまり減らせない

残りの返済金額が10万円~15万円以下の借金を任意整理する場合、将来発生する利息をカットして、借金の返済期間を3年〜5年程度伸ばしても毎月の返済額をあまり減らせない可能性があります。

任意整理のための弁護士費用でかえって負担が大きくなってしまう

任意整理を司法書士・弁護士に依頼すると、相談料・委任契約を結ぶときにかかる着手金・貸金業者との交渉で和解できたときに支払う基本報酬・借金を減らした金額におうじてかかる減額報酬がかかります。

毎月の返済額を減らすことができたとしても、司法書士・弁護士に支払う費用が高くなってしまうケースがあります。司法書士・弁護士事務所によっては、任意整理にかかる費用をおさえられる事務所もあるので、お問い合わせください。

任意整理を司法書士・弁護士に依頼せずに自分でやるデメリット

毎月の返済額を減らせない可能性がある

司法書士・弁護士に依頼するときにかかる相談料、着手金、基本報酬、減額報酬、そのほかに通信料などの費用・手数料はかかりません。しかし、貸金業者は個人が相手となった場合、遅延損害金や将来発生する利息をカットする、返済期間をのばす提案に応じてくれなくて毎月の返済額を減らせない可能性があります。

家族に借金があることがバレる

貸金業者から郵便物の差出人があからさまに貸金業者とわかる書類が送られてくること、貸金業者から自宅に電話で連絡がくることがあるので、同居している家族に借金があること、任意整理をしていることがバレてしまう可能性があります。

5) 任意整理を司法書士・弁護士に依頼するメリット

任意整理を司法書士・弁護士に依頼すると、毎月の返済額を多く減らせる、貸金業者からの督促や返済をストップできる、家族に借金があることがバレずに毎月の返済額を減らせる、返済窓口を一本化できるなどのメリットを得られます。

毎月の返済額を多く減らせる

任意整理では、貸金業者に対する交渉力が重要な要素です。任意整理を熟知した司法書士・弁護士であれば、強気な貸金業者とも対等に交渉することができるので、将来発生する利息をカットする、借金の返済期間を3年(36回払い)~5年(60回払い)程度のばすことができて、毎月の返済額を多く減らすことができます。

貸金業者によっては借金の返済期間を5年(60回払い)以上のばせるケースもあるので、任意整理など借金問題を専門としている司法書士・弁護士にご確認ください。

貸金業者からの督促や返済をストップできる

任意整理を司法書士・弁護士に依頼する場合、任意整理の手続きを開始する旨が書かれている「受任通知」を手続きする貸金業者に送ります。

受任通知を受けとった貸金業者は債務者に直接連絡をしてはいけないと法律で決まっているので、貸金業者との交渉が終わるまでは、電話や督促状、催告書といった書類による督促や返済をストップすることができます。

家族に借金があることがバレずに毎月の返済額を減らせる

貸金業者との交渉が終わるまでは、貸金業者からの書類や連絡は依頼者様の自宅ではなくて、司法書士・弁護士が受け取ることになるので、同居している家族に借金があること、任意整理をしていることはバレません。

また、貸金業者への返済を代行するサービスを司法書士・弁護士に依頼することで、貸金業者との交渉が終わったあとも、貸金業者からの書類や連絡は依頼者様の自宅ではなくて、司法書士・弁護士が受け取ることができます。

司法書士・弁護士から依頼者様への郵送や電話連絡といった連絡手段については、司法書士・弁護士事務所の名前ではなくて代表者の名前の書かれた封筒を自宅に届けてもらう、時間帯を合わせて電話連絡してもらうなど、依頼者様の状況によって工夫できる司法書士・弁護士事務所もあります。

返済窓口を一本化できる可能性がある

任意整理したあと、貸金業者との交渉で和解した毎月の返済額・返済日で指定された銀行口座に入金する必要があります。

複数の貸金業者の借金を任意整理した場合、貸金業者ごとに異なる毎月の返済額、返済日を管理して返済をしていかなければいけません。入金が遅れてしまうと、借金を一括で請求されてしまう可能性があります。

任意整理した借金の返済の返済を代行する返済代行サービスがある司法書士・弁護士に任意整理を依頼することで、貸金業者ごとに異なる返済日、返済額をまとめることができます。

過払い金請求、債務整理は無料相談をご利用ください。