節約して借金返済を楽にする方法とできないときの解決方法

「借金返済を楽にするにはどうしたらよいの? 」 と多くの方が相談されます。

借金の返済が苦しい時は、節約することで返済を楽にできますので、まずは具体的な節約方法をお伝えします。

ただ、工夫して節約をしても返済が楽にならない場合は、債務整理で借金を減らしたりゼロにする必要がありますので、債務整理の手続き内容やメリット・デメリットについてもくわしくお伝えします。

借金返済節約もくじ(メニュー)

節約して借金返済を楽にする方法

収入と支出を把握する

節約をはじめるときは、1ヶ月あたりいくらの収入があるか、毎月、自分が何に対してお金を使っているのかの2点を、給与明細・クレジットカードや口座の利用明細・レシートを確認して把握します。

現状の収入と支出を確認することで、毎月のお金の流れが可視化できるので、出費がかさんでいる部分や無駄使いしている部分を見つけやすくなります。

収支を把握する時に、月に使った金額のみをまとめるだけでは、節約できる部分が見つけられないので、使ったお金の用途ごとに9〜10前後の費目を設けて、それぞれいくら使っているのかを家計簿やスマホの家計簿アプリを活用して記録すると節約しやすくなります。

支出の費目はご家庭によって変わるため、あくまでここでは一例をご紹介します。

| 固定費 | ||

|---|---|---|

| 居住費 | 賃貸物件の家賃や住宅ローンの支払いにあてられるお金 | |

| 水道光熱 | 水道・電気・ガスにかかるお金 | |

| 保険料 | 生命保険や個人年金保険の支払いにかかるお金 | |

| 通信費 | 携帯電話やインターネットなどの支払いにかかるお金 | |

| 流動費 | ||

| 食費 | 日々の食事にかかるお金 | |

| 日用品代 | 日用品を購入した際のお金 | |

| 娯楽費 | 遊びや趣味に使うお金 |

他にも、病気のときにかかる医療費や葬式の際の香典・結婚式のご祝儀にかかる交際費などが発生する場合もありますので、ご自身の状況に合わせて費目を設定して、支出の内訳をわかりやすくします。

居住費を節約する

固定費の中でも大部分を占めている居住費が節約できれば、借金返済にあてられるお金を増やせるので、まずは居住費にお金がかかりすぎていないかどうか見直します。

居住費は収入の30%が理想的とされていて、居住費が収入の30%を超えている場合は、収入に見合わないお部屋である可能性が高いため、居住費を30%以下に押さえられるところに転居することで節約ができます。

転居では引越し費用が発生してしまいますが、長期的に見ても引越し費用を加味しても節約効果を得られるため、引越し費用にあてられるまとまったお金が手元にあるなら引越し費用が多少発生してしまっても転居すべきです。

例えば、一人暮らしの方が月7万円の物件から月5万円の物件に引越しすると、居住費を月2万円・年間24万円節約できて、一人暮らしの引越し費用の相場が3万円〜4万円であることを踏まえても、月5万円の物件に引越しした方がかなりお金を節約できることがわかります。

賃貸物件ではなく持ち家があって住宅ローンを利用している場合は、転居で居住費を節約するのではなくて、より安い金利を設定している住宅ローンに組み替えて節約します。

水道光熱費を節約する

水道光熱費の中でも、電気やガスは利用している料金プランを見直して、今よりも安い料金プランに変更して、より安く提供している電気・ガス小売業者に乗り換えることで節約できる可能性があります。

水道代の場合は、使い方を見直すことで節約が可能です。

例えば、水道代の中でも使用量が多い風呂の水を洗濯水として再利用、洗面台やキッチンの蛇口をこまめにしめる、風呂に入る際にシャワーを出しっぱなしにしないなどで水道代を節約できます。

保険料を節約する

保険は、契約の基礎となる部分を主契約と、主契約に任意で付加する特約の2種類の組み合わせでできています。

複数の保険に加入している場合、特約の保障内容が重複している可能性があるので、重複している特約を解約すれば、保険料の節約につながります。

また、今契約している保険と同じ保障内容で、もっと安い保険がある場合は、乗り換えて保険料を節約することも可能です。

通信費を節約する

通信費とは、固定費の1つで、携帯電話・固定電話の料金やインターネット、WiFiなど通信に関わる費目です。

携帯電話の契約プランを見直す

携帯電話の料金は基本料金・ウェブ使用料・パケット通信料・オプション料金の4つで構成されていて、大部分を占めているのが基本料金です。

各キャリア様々な基本料金プランを提供しているので、まずは契約している基本料金プランに無駄がないかを見直します。

基本料金は通話に関わる料金なので、ほとんど電話をしないという場合は安い基本料金プランに変えることで節約ができます。

また、パケット通信料とオプション料金も見直しの対象です。

パケット通信料とは、携帯電話ネットワークでインターネットに接続した際に発生する使用料金のことで、設定されている通信量ごとに定額制になっていて、中には必要な容量以上の定額サービスで契約している場合があります。

月々に使用しているデータ量を確認して、少ないデータ量のプランに契約し直すことも節約につながります。

オプション料金には、携帯が紛失・故障した際に保証してくれるサービスの料金やデザインリングサービスの料金などがありますが、中には不要なオプションを契約している場合があります。

オプション料金も確認して本当に必要かどうか吟味して、不要なものは外すべきです。

スマホと自宅のネット回線をまとめる

大手キャリアのスマホを使っている場合、自宅のインターネット回線を現在利用している大手キャリアに変えることで、セット割引が適用されて、スマホの料金を安くして通信費を節約できる場合があります。

モバイルWi-Fiを持つ

モバイルWi-Fiとはインターネットに接続するための通信端末で、モバイルWi-Fiを持つことで、屋内外にかかわらずWi-Fi通信でインターネットを利用できます。

携帯電話ネットワークではなくWi-Fi通信でインターネットを利用することで、パケット通信量がおさえられるため、スマホのパケット通信料を低額なものに変更することができます。

クレジットカードをデビットカードに変更する

クレジットカードは便利ですが、利用するたび手数料がかかるので使った分以上のお金を払うことになって、費用が銀行口座から引き落とされるのは後日となるため残高以上にお金を使ってしまいやすいです。

節約するのであれば、持ち歩くカードはクレジットカードではなくて、支払いと同時に登録した銀行口座から即時に利用した分が引き落とされるデビットカードを利用するべきです。

デビットカードは、使ったときに銀行口座から費用が引き落とされるため、クレジットカードとは違って残高以上に利用することができずに、無駄使いがなくなります。

また、手数料がかからない即時引き落としなので、 無駄な出費も押さえられてため節約につながります。

車代を節約する

車を持っていると、自動車税・軽自動車税をはじめ、保険料やメンテナンス費、燃料費や駐車場代など様々なお金がかかってしまって、車の維持費で家計が圧迫されているケースは多いです。

車を頻繁に使う場合は、メンテナンス費にかけるお金を減らして、できるだけ徒歩で移動して燃料費を節約することや、 もっと安い駐車場を契約したりすることで、車代を節約できます。

車をたまにしか使わない場合、カーシェアリングやレンタカーを利用して、思い切って車を手放せば、自動車税・軽自動車税や保険料などの費用を削減することができます。

フリマアプリを有効活用する

フリマアプリでは自分が欲しいものが定価よりも安く売られている場合があるので、欲しいものを購入する際は、まずフリマアプリで安く購入できるかどうかをチェックすると節約することができます。

また、フリマアプリでは商品を購入できるだけでなくて、不用品がある場合は出品してお金に変えることもできるため、フリマアプリで得た収入を借金返済の足しにすることもできます。

ポイントを効率的に活用する

買い物をすると、購入額に応じて様々なポイントが付与されるので、毎月のお買い物でポイントを貯めて、貯まったポイントでお買い物をするのも節約術の1つです。

ただし、ポイントカードをむやみに作りすぎると、1つ1つのポイントが十分に貯まらず、節約の足しになりづらい可能性もあるため、メインで利用するポイントカードを決めて、複数のお店で使えるカードに絞ったりして貯めると節約につながります。

節約しても借金返済が楽にならないときの解決方法

節約しても借金の返済が楽にならない場合は、借金を減額したりゼロにしたりできる債務整理をおこなうべきです。

債務整理には任意整理・個人再生・自己破産の3種類があり、司法書士・弁護士にご相談いただければ、ご状況をしっかりヒアリングし、最適な解決方法をご提案いたします。

節約しても借金の返済が苦しい場合は、無料相談をご利用ください。

毎月の利息を減らせる任意整理

任意整理とは、将来発生する利息をカットして、元金のみを3年から5年の分割払いで返済できるよう交渉する手続きです。

司法書士・弁護士が代理人となって貸金業者に対して、月々の返済額・返済の回数・遅延損害金の割合が書かれた和解書を提出して交渉をおこなって、貸金業者が同意するとお金を借りた際に一度結んだ契約が解除されることで、和解契約が成立します。

相談者様の返済状況や収支などの経済状況をもとに和解案が作成されるので、任意整理には、家計を圧迫することなく計画的に返済を続けられる大きなメリットがあります。

また、任意整理には、持ち家や車を手放すことなく手続きができる、保証人への影響がない、手続きできる借金が選べるのでローンへの影響がない、会社や家族にバレる可能性がほとんどないなどの特徴もあります。

唯一のデメリットとして、任意整理をするとブラックリストにのって、クレジットカードを作成したりローンを組んだり、借金をしたりすることができなくなることがありますが、約5年が過ぎれば債務整理の情報が削除されるため、時間が経てばクレジットカードを作ったりローンを利用したりすることができるので、ご安心ください。

ブラックリストを恐れて任意整理をしなくても、返済ができなくなれば返済延滞として登録されてしまうので、いずれはブラックリストにのってしまうことになります。

返済を延滞すると、督促が来ますし、一括返済や遅延損害金の支払いを求められてしまうので、すでに返済が難しいのであれば一刻も早く任意整理をするべきです。

司法書士法人 杉山事務所にご相談いただければ、ご状況もとづいた和解案で交渉できるため、交渉成立後の返済がかなり楽になります。

節約しても借金の返済が苦しい場合は、無料相談をご利用ください。

任意整理できない場合の減額方法

将来発生する利息をカットしても3年から5年で借金が返済できない、安定した収入がない、一度も返済をおこなっていないなどの理由から任意整理ができない場合は、個人再生か自己破産で借金を楽にします。

借金を最大90%カットできる個人再生

個人再生とは、裁判所に申し立てをおこない借金を最大で90%カットし、残った分を3年から5年かけて返済していく手続きで、3年から5年の間に残った分を完済できれば、カットした分の返済が免除されます。

個人再生には、最低でも返済しないといけないお金である最低弁済額が民事再生法によって定められている小規模個人再生と、小規模個人再生よりも最低弁済額が高い給与所得者等再生、2種類の手続きがあります。

基本的には小規模個人再生が適用されていますが、ご状況によっては給与所得者等再生がおこなわれる場合もあります。

手続きできる借金が選べる任意整理と異なって、個人再生ではローンを含む全ての借金を対象に手続きをするため、ローンで購入したものも整理の対象となります。

また、手続きをおこなうことでブラックリストにのって、国が発行している機関紙・官報に個人再生の情報がのってしまいます。

ただし、住宅ローンを除外して手続きがおこなえる住宅ローン特則を利用すれば、持ち家が取り上げられることはありませんし、カーローンの支払いが済んでいる場合や所有権が自分に移っている場合は車も手元に残しておけます。

ブラックリストに関しても永遠にのり続けるわけではなく、約5年経てば債務整理の情報が削除されてクレジットカードやローン、借り入れの利用ができるようになりますし、官報は一般の人がほとんど目にしないものなので、個人再生をしたことが周りに知られる可能性は低いです。

借金をゼロにする自己破産

自己破産には、裁判所に申し立てをして、財産を処分してできるだけ返済をおこなう破産と、残ってしまった借金の免除をしてもらう免責をおこなって、借金をゼロにする手続きがあります。

返済に充てられる財産がある場合は、破産手続きが完了してから免責手続きをおこなう管財事件として扱われて、返済に充てられる財産がない場合は、破産手続きの開始と手続きの廃止が同時におこなわれて、すぐに免責手続きに入る同時廃止事件として扱われます。

自己破産は、借金の支払いが不能であれば誰でもできるわけではなくて、借金の免責が認められない免責不許可事由に該当すると手続きができません。

免責不許可事由には、ギャンブルや投資、趣味や娯楽が原因で借金をした、返済状況を偽ったなどがありますが、該当すると必ずしも自己破産ができないわけではなく、裁判所の判断によっては自己破産できるケースもあるので、司法書士・弁護士にご相談ください。

自己破産は借金をゼロにできる債務者にとって最後の砦的な手続きになりますが、車や家を含む全ての財産を処分する必要がある、ブラックリストにのる、官報に自己破産の情報がのるなどのデメリットが生じます。

ただし、正確には99万円以下の現金・生活に必要な家財道具などは手元に残しておけて、自己破産のあとに取得した財産は取り上げられないので、手続き後の生活に困ることはありません。

また、ブラックリストにのっても約5年〜10年経てばローンやクレジットカードなどが利用できて、官報は一般の人が目にする機会は限りなく少ないので自己破産したことが周りに知られることはありません。

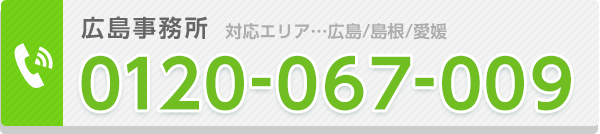

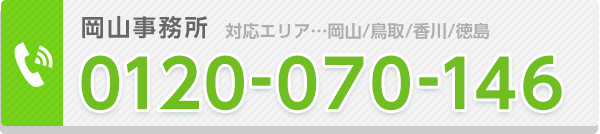

司法書士法人 杉山事務所には、節約しても借金が楽にならないとご相談に来られる方も多くて、お一人お一人のご状況をお伺いすることで、最適な解決方法を司法書士がご提案しております。

無料相談をおこなっておりますので、借金が楽にならない、もう家計が苦しいという場合は無理して返済を続けるのではなく、お気軽にご相談ください。

過払い金請求、債務整理は無料相談をご利用ください。