任意整理しない方がいいかの基準と任意整理以外の解決方法

「任意整理した方がいいの?」

「任意整理がしないときの対処方法ある?」

と多くのご相談があります。

任意整理をすると、今ある借金の利息をカットして返済期間を延ばすことで、月々の返済額を減らすことができます。

ただし、任意整理には返済状況によってはデメリットがありますので、手続きした方がいい場合としない方がいい場合をくわしく知るべきです。さらに、任意整理しない方がいい場合でも借金を解決する方法はありますので、くわしくお伝えします。

任意整理しない方がいいもくじ(メニュー)

任意整理しない方がいいケース

これらの任意整理しない方がいいケースを無視して無理に任意整理を進めると「しなければよかった」と後悔する可能性があります。

近いうちにまた借り入れをしたい

任意整理するといわゆる「ブラックリスト」に載るため、原則5年間は消費者金融などの貸金業者から借り入れをする際、審査に通るのが難しくなります。

実際にはブラックリストというものが存在するわけではなくて、「任意整理をした(=当初の契約通り借金を返済できなかった)」という金融上不利な情報(事故情報)が株式会社日本信用情報機構(JICC)や株式会社シー・アイ・シー(CIC)といった信用情報機関に登録されます。

金融機関は借り入れやローンの審査をする際、信用情報機関に照会して申込者の信用情報をチェックするため、事故情報が登録されている間は審査に通過しにくくなるのです。

しかし、借金がある状態で新たな借り入れを繰り返すと、知らぬ間に残債が多額になってどんどん返済が苦しくなるリスクがあります。

そもそも、借金を重ねることを検討している時点で、返済能力を超えて自転車操業になってしまっている可能性も高いと考えられます。

返済を滞納すればブラックリストには載ってしまうため、返済が苦しくて滞納しそうな場合はすぐに任意整理して借金問題を解決すべきです。

ローンを組む予定がある

任意整理によってブラックリストに載ると、原則5年間は住宅ローンや自動車ローンなど金融機関のローンの審査に通りにくくなりますので、今後ローンを組んだりする予定がある場合は、任意整理しない方がいいと言えます。

しかし、借金がある状態で新たにローンを組むのはリスクが伴いますので、将来的に返済を滞納してブラックリストに載る恐れがあるならば、早めに任意整理して借金問題を解決すべきです。

クレジットカードを使い続けたい

クレジットカードのキャッシングやショッピングリボ払いについても任意整理できます。

任意整理をすると、対象となる会社のクレジットカードは解約となり、任意整理の対象外にした会社のクレジットカードもやがて使用できなくなる可能性が高くなります。

さらに、原則5年間は新たにクレジットカード発行の審査が通りにくくなり、信用情報から事故情報が消えた後も、任意整理した会社で再度クレジットカードを発行するのは難しくなりますので、クレジットカードを使い続けたい人は任意整理しない方がいいケースがあります。

ただし、自分名義のクレジットカードが使えなくなっても、クレジットカードを持っている家族に「家族カード」を発行してもらうことや、決済した瞬間に銀行口座から代金が引き落とされる「デビットカード」に切り替えること、保証金を先に預け入れることで契約できる「ETCパーソナルカード」を利用することなど対処法することができます。

ショッピングの利用代金が払えずに滞納してブラックリストに載ると、クレジットカードが停止される恐れがありますので、返済が苦しい場合はすぐに任意整理するべきです。

60回の分割払いにしても毎月の返済ができない

任意整理は借金をゼロにするものではなく、貸金業者との交渉によって今後支払う利息をカットして、返済回数を36~60回(3~5年)に延長することで、返済の負担を減らす手続きです。

任意整理をするには、利息をカットした上で3~5年で借金を完済する必要がありますので、安定した収入があって、生活費を差し引いても計画通りに返済できる能力があることが必要になります。

任意整理して返済額を減らしても完済が難しい場合は、後述する借金の元本を大幅に減額できる個人再生や借金をゼロにする自己破産検討すべきです。

任意整理しても毎月の返済額を減らせない

任意整理は借金の利息をカットして返済回数を3~5年に引き延ばして完済を目指すため、返済期間が6年以上残っていて、かつ元々の金利が低い場合は、任意整理しても月々の返済額をあまり減らせない可能性があります。

また、残債が10~15万円と少額の場合も、任意整理による返済負担の軽減があまり見込めず、司法書士や弁護士への依頼費用を差し引くとするとメリットが少なくなるケースが多くなります。

実際にどれくらい借金の負担を減らせるかは自分で計算するのが難しいので、司法書士などに相談してシミュレーションしてもらうべきです。

任意整理に応じない業者

貸金業者の中には、経営状況の悪化などを理由に、任意整理による利息カットや返済期間の延長にスムーズに応じてくれない会社もあります。

また、借り入れから1年未満、あるいは一度も返済したことがないなど、返済実績が乏しい場合も交渉が難しくなるケースがあります。

専門家に依頼せずに自分で解決したい

任意整理は、個人再生や自己破産と違って、裁判所を通さず貸金業者と直接交渉して借金を減らす手続きです。

専門資格が必要な法的手続きではないため、自分で直接交渉することもできますが、個人が相手だと提案に応じてくれないケースがほとんどです。

さらに、業者とのやり取りや書類の準備も大変で、貸金業者から自宅に電話や郵送物が届くことで家族にバレるリスクも高いといったデメリットもあります。

もし、弁護士や司法書士に依頼することでその後の生活が不安定になったり、苦しくなるのではないかと心配になっている人は「任意整理後の生活への影響と対処法」をご覧ください。

司法書士や弁護士と信頼関係を築けない

任意整理は本人の借金や財産状況を考慮した上で、司法書士や弁護士が代理人となって有利な結果を得られるように交渉します。

他にも借り入れがあるのに隠していた、財産を全て申告しない、書類の準備や連絡対応にスムーズに対応しない、など手続きに協力的でないと貸金業者との交渉が計画通り進まないことや、司法書士や弁護士が途中で辞任したりする可能性があります。

2度目の任意整理

1度任意整理をして、利息をなくして返済期間を変更したのにもかかわらず、返済できなくなって2度目の任意整理をする場合は、貸金業者が手続きに応じてもらえない場合があります。

強制執行の準備をしている

貸金業者が訴訟を起こして、給料の差し押さえなどの強制執行をされる場合があります。任意整理では強制執行を止められませんが、個人再生や自己破産であれば強制執行を止めることができます。

任意整理しない方がいいケースで借金問題を解決する方法

払い過ぎた利息を取り戻す過払い金返還請求

過払い金とは、利息制限法の上限を超えて払いすぎていた利息(グレーゾーン金利)のことです。

「2010年6月17日以前に借り入れした」「借金の完済または最後の取引から10年以内」の2つを満たす場合は、貸金業者に過払い金を請求して借金返済に充当することで負担を軽減できる可能性があります。

過払い金が残債を上回れば、ブラックリストに載ることなく借金を完済できるため、ローンを組む予定がある、クレジットカードを使い続けたい、といった理由で債務整理を躊躇している方も問題なく借金問題を解決できます。

借金の元本を大幅に減額できる個人再生

現状安定した収入があって、利息をカットして、返済期間を3~5年に延ばしても返済が難しい場合は個人再生が適しています。

利息カットの交渉をする任意整理と違って、個人再生では借金の元本を最大で90%減額できて、返済の負担を大きく減らせます。

すでに給料などの差し押さえが始まっていても、個人再生を進めることで差し押さえをストップさせることが可能です。

自己破産とは違って、住宅などの財産を残して手続きできるのがメリットです。

借金をゼロにできる自己破産

任意整理や個人再生できない経済状況の場合は、自己破産を検討します。

財産を処分して借金をできるだけ返済する「破産」と、借金をなくす「免責」という2つの手続きをおこなって、裁判所から免責が許可されると借金をゼロにできます。

任意整理を検討した方がいいケース

借金総額が年収の1/3を超えている

貸金業法で、貸金業者から借金できる金額は合計で年収の1/3以内と決まっています。

しかし、銀行からの借り入れ(カードローン含む)やクレジットカードのショッピングリボなどは対象外になるため、実際には総量規制を超えた借金を抱えているケースも少なくありません。

総量規制は、この水準を超えると返済が困難になるという理由で設定されているため、銀行やクレジットカードでの借り入れを含めて年収の1/3を超えているなら、任意整理を検討して借金問題を解決すべきです。

返済できずに延滞している

借金が多額で返済が苦しく、2~3か月以上延滞したことがある場合は、ブラックリストに載ってしまいます。

任意整理の唯一のデメリットであるブラックリストにすでに載っているのであれば、任意整理をして借金を減らすことはメリットしかないと言えます。

借金の滞納を続けていると、やがて貸金業者から催告状・督促状が届き、最終的には財産が差し押さえられてしまいます。

差し押さえ後でも任意整理は可能ですが、交渉条件が厳しくなる可能性がありますし、任意整理では差し押さえをストップさせる効力はありません。

現時点で返済が難しくなっているなら、早めに任意整理などで借金問題の解決を検討してください。

複数社から借り入れを繰り返している

借金を返すお金が手元になく、返済のために他社から借り入れをする自転車操業になっている場合は、すでに自力では返済が困難な状態である可能性が高いと言えます。

1社ごとの返済額はそれほど多くなく、何とか月々返済できていても、将来的に破綻してしまう可能性もあるため、早めに解決すべきです。

毎月きちんと返済しているのに借金が一向に減らない

延滞などもなく、当初設定した月々の返済額をきちんと支払っているのになかなか借金がなくならない場合は、利息の割合が高すぎて元本があまり減っていない可能性があります。

月々の返済額を増やすことで状況を改善できることもありますが、すでに限界まで返済額を高くしているのであれば、任意整理による利息カットで問題の解決を検討すべきです。

自宅や車など財産を手放さずに借金を減らしたい

自己破産では、ローンを組んで購入し、まだ返済中の住宅や車を貸金業者に回収されてしまう、クレジットカードが使えなくなる、といったデメリットがあります。

しかし、任意整理は対象とする貸金業者を選べるため、ローンを組んでいる銀行を除いて消費者金融のみ任意整理する、など生活に必要な財産を残したまま借金を減らせます。

現在の返済状況にあわせて任意整理の対象とする貸金業者を選ぶ必要があるので、任意整理の対象を決める基準に沿って手続きを進めるべきです。

任意整理すべきかどうか迷ったときの解決方法

借り入れの状況によって任意整理しない方がいいケースもありますが、自分で判断するのはなかなか難しいものです。

今回紹介したケースに当てはまるかどうかにかかわらず、借金に悩んでいるなら、司法書士や弁護士などの専門家にまずは相談してください。

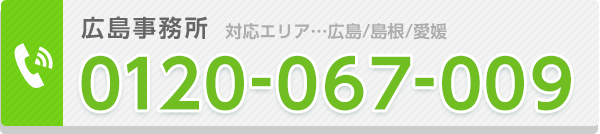

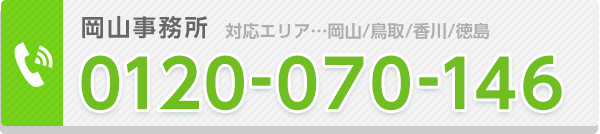

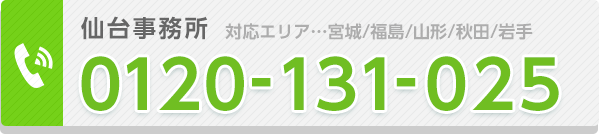

司法書士法人杉山事務所では、無料相談で任意整理すべきかどうか、どのような債務整理の方法がおすすめかアドバイスできますので、メールや電話でお気軽にご相談ください。

過払い金請求、債務整理は無料相談をご利用ください。