任意整理とは?デメリット・メリット、手続きの費用や流れ

「任意整理とはどういう手続きですか?」

とご相談を受けることがよくあります。

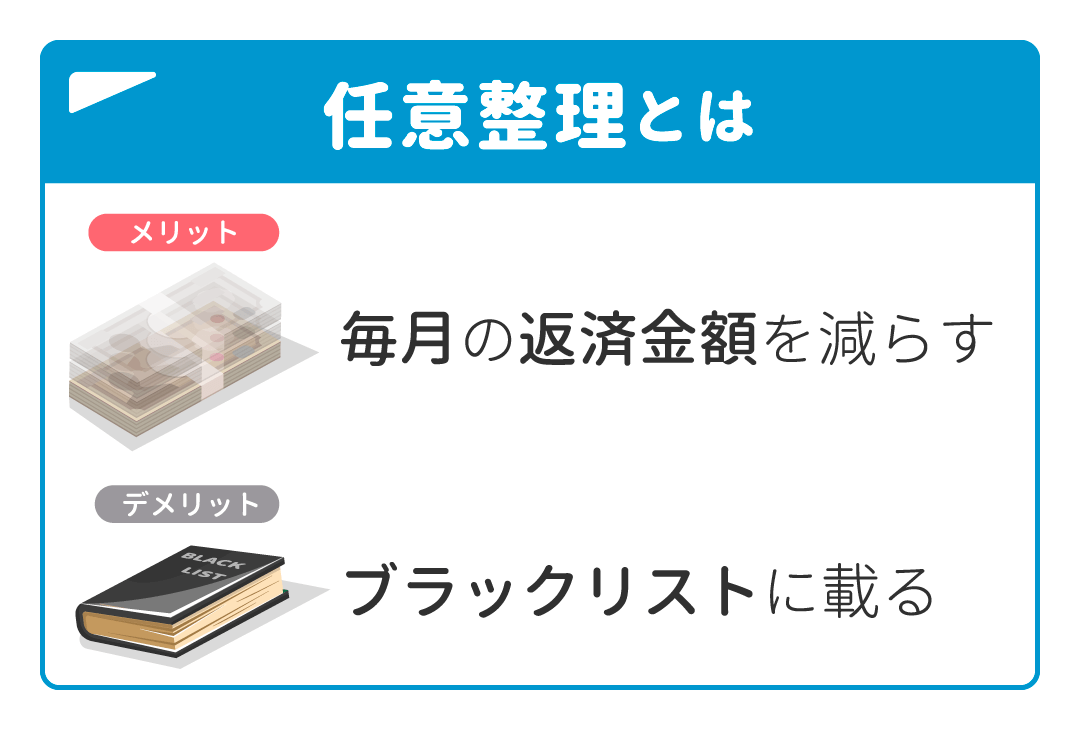

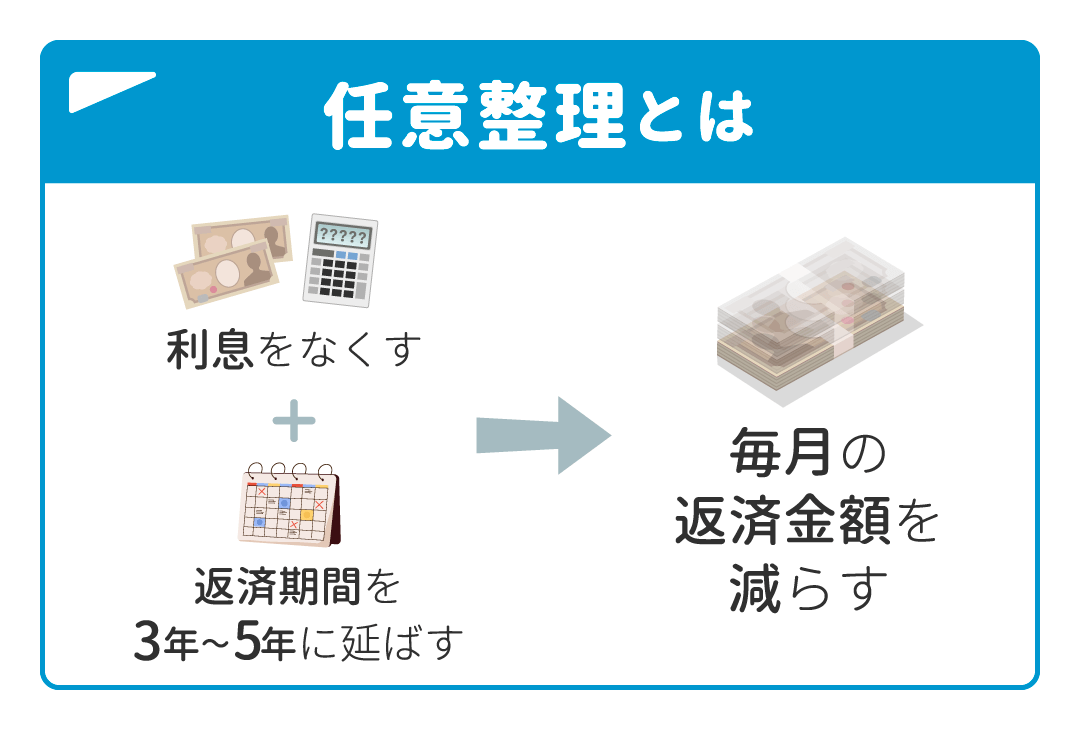

任意整理とは、利息をなくして返済期間を3年から5年に伸ばすことで、毎月の返済金額を減らすことができます。

任意整理には、ブラックリストに載るデメリットがあります。ただし、返済が苦しくて延滞してしまうと結局ブラックリストに載って、最終的には給料を差し押さえられてしまいます。

返済が苦しい場合はすぐに任意整理するべきですので、安心して手続きできるように任意整理についてくわしくお伝えいたします。

任意整理とはもくじ(メニュー)

- 1) 任意整理とは

- 2) 任意整理と債務整理の違い

- 3) 任意整理のデメリット・メリット

- 4) 任意整理後の影響と誤解されていること

- 5) 任意整理の流れと期間、必要書類

- 6) 任意整理にかかる費用

- 7) 任意整理ができる条件とできない条件

- 8) 任意整理に向いてるか向いてないか

1) 任意整理とは

任意整理とは、貸金業者と直接交渉する手続きです。今後支払う予定の将来利息をなくして、返済期間を3年から5年に伸ばして分割払いにして、毎月の返済金額を減らすことができます。

過払い金が発生しているかどうかも任意整理の手続き中に確認しますので、過払い金があれば借金の返済にあてることで、毎月の返済金額を大幅に減らすことができます。

任意整理で借金がどこまで減るかのシミュレーション

100万円の借金があり毎月約91,666円返済している(金利15%)、1年で完済予定の方の場合でシミュレーションします。

100万円借りて金利15%、1年返済予定の場合、総返済額は115万円ですので、任意整理すると利息分の15万円減額できます。

返済期間も1年から3年に伸ばすことで、毎月の返済額も月約91,666円から約27,777円まで落とせるので、毎月の返済額は約63,889円減らせます。

簡易シミュレーションですので、実際とは異なる可能性があり、現実にどこまで減るかは適用金利や返済期間、返済方法などの条件によって変わります。

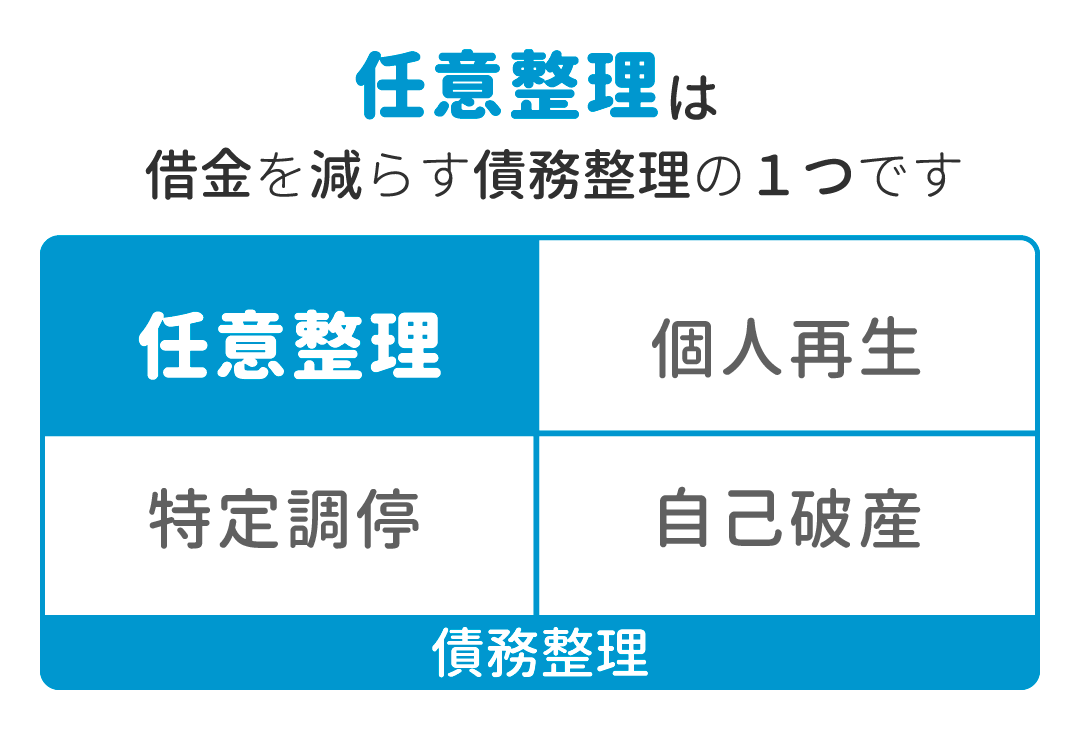

2) 任意整理と債務整理の違い

債務整理は、借金を減らす4つの手続きの総称です。具体的には、任意整理と特定調停、個人再生、自己破産の4つの手続きを債務整理といっています。

債務整理と任意整理の違いは、任意整理は具体的な借金を減らす手続きのことを表していて、債務整理は借金を減らす手続きの総称を表しているという点です。

任意整理と個人再生、自己破産、特定調停の違い

債務整理の中でも、任意整理と特定調停、個人再生、自己破産には、借金を減額する際に手続き方法に大きな違いがあります。

任意整理は、貸金業者と直接交渉をおこないますが、特定調停、個人再生、自己破産は、貸金業者と裁判所を通して交渉をおこないます。

また、任意整理と特定調停、個人再生、自己破産で、手続きごとに減額できる金額や主なデメリット、費用、手続きの期間などが異なります。

| 任意整理 | 特定調停 | 個人再生 | 自己破産 | |

|---|---|---|---|---|

| 手続き方法 | 直接交渉 | 裁判所を通して交渉 | 裁判所を通して交渉 | 裁判所を通して交渉 |

| 減額できる金額 | 今後かかる利息 | 今後かかる利息 | ・今後かかる利息 ・借金の最大10分の9 |

借金をゼロにする |

| 主なデメリット | ブラックリストに載る | ブラックリストに載る | ・ブラックリストに載る ・官報に載る ・保証人に影響が出る |

・ブラックリストに載る ・財産を処分する ・官報に載る ・保証人に影響が出る |

| 費用 | 4万円~11万円 | 3万円~5万円 | 30万円~60万円 | 30万円~200万円 |

| 期間 | 3ヶ月 | 3ヶ月~4ヶ月 | 6ヶ月~8ヶ月 | 3ヶ月~12ヶ月 |

任意整理と過払い金請求の違い

過払い金請求は債務整理ではありませんが、任意整理と過払い金請求の手続き方法は、基本的には似ていて貸金業者と直接交渉します。

任意整理か過払い金請求かを分ける違いは、発生した過払い金が残りの借金と比べて多いかどうかという点です。

発生した過払い金が残りの借金と比べて多いと過払い金請求になって、貸金業者と直接交渉することで、残りの借金の返済にあてて残った過払い金を現金として取り戻すことができます。

発生した過払い金が残りの借金と比べて少ないと任意整理になって、今後支払う利息をなくして、返済期間を3年~5年に変更する交渉をおこなうことになります。

また、任意整理と過払い金請求では、手続きごとに減額できる金額や主なデメリット、費用、手続きの期間などが異なります。

| 任意整理 | 過払い金請求 | |

|---|---|---|

| 減額できる金額 | 今後かかる利息 | ・借金をゼロ ・残った過払い金を現金として取り戻す |

| 主なデメリット | ブラックリストに載る | ほとんどない |

| 費用 | 4万円~11万円 | ・1万円~7万円 ・取り戻した過払い金の20%~25% |

| 期間 | 3ヶ月 | 3ヶ月~6ヶ月 |

3) 任意整理のデメリット・メリットと誤解

任意整理にはたくさんのメリットがありますが、同時にデメリットもありますので「よくある誤解」とともにくわしくお伝えします。

- デメリット

- ブラックリストに載る

- メリット

- 毎月の返済額が減る

任意整理のデメリット

ブラックリストに載る

任意整理するとブラックリストに載ります。

ブラックリストに載ると貸金業者に情報が共有されますので、クレジットカードやローン審査の際に、返済できない可能性があると判断されて、審査に通らない可能性があります。

ブラックリストの登録期間は、借り入れを完済するまでの期間と契約終了後から5年程度なので、以降はブラックリストから削除されて、影響を受けることはなくなります。

任意整理のメリット

毎月の返済額が減る

今後支払う利息の返済が免除されて、返済期間を3年から5年に延ばすことで、月々の返済額が減って返済が楽になるメリットがあります。

任意整理する前に、返済が遅れていて遅延損害金が発生しても、任意整理することで遅延損害金の支払いが免除されます。

任意整理の手続き中に利息制限法に引き直し計算すると、過払い金が見つかるケースがよくあります。

任意整理を司法書士・弁護士に依頼すると、貸金業者に任意整理することを伝える受任通知を送ります。

受任通知を受け取った貸金業者は、本人に支払督促・取立をすることを禁止されていますので、支払督促・取立が止まります。

4) 任意整理後の影響と誤解されていること

任意整理後の影響

- クレジットカードの新規作成や継続利用ができなくなる

- 新規のローンが組めなくなる

- 連帯保証人になれなくなる

- 携帯電話の分割払いができなくなる

クレジットカードの新規作成や継続利用ができなくなる

新規でクレジットカードを作る場合には、ブラックリストに載っていると審査に通らないので、新規でクレジットカードを作ることができません。

利用中のクレジットカードの場合、契約更新の際にブラックリストに載っているかを確認されるので、強制解約となって継続利用することができなくなります。

ブラックリストの契約終了後から5年程度なので、以降はブラックリストの影響がクレジットカードに与えることはありません。

新規のローンが組めなくなる

新規でローンを組む場合には、審査の際にブラックリストに載っていることがわかると審査に通らないので、ローンを組むことができませんが、5年程度たてばブラックリストの影響はなくなります。

また、家や車のローンを返済中の場合、ローン会社を任意整理すると家や車を引き上げられて使えなくなってしまいます。

ただし、任意整理は手続きする貸金業者を選ぶことができますので、手続きしなければローン会社に家や車を引き上げられることはなくなります。

連帯保証人になれなくなる

ブラックリスト状態になると連帯保証人や保証人になれず、たとえば住宅ローンや奨学金の連帯保証人の審査には通りません。

ただし、賃貸借契約の連帯保証人や就職の際の身元保証人などであればブラックリスト状態でも問題ありません。

携帯電話の分割払いができなくなる

携帯電話や宝石、絵画などの「物」を分割払いで購入する場合にも、契約の際にブラックリストに載っているかを確認されますので、美容クリニックの分割払いなども利用できなくなる可能性があります。

任意整理で誤解されていること

任意整理は、同じ債務整理の自己破産と混同されやすくて、任意整理のデメリットとして世間で誤解されているケースが多々ありますので、くわしくお伝えします。

- 周囲や会社にバレる

- 職業制限がある

- 失う財産がある

- 手間がかかる

周囲や会社にバレる

ほとんどのケースで会社に知られることはなくて、別居の親族はもちろん、同居の配偶者にすら知られないケースが多々あります。

職業制限がある

自己破産には職業制限がありますが、任意整理にはありません。

失う財産がある

任意整理では一切の財産がなくなることはなくて、家も車も預金もすべて残したまま借金を減らすことができます。

手間がかかる

任意整理は手間のかからない手続きで、司法書士・弁護士に依頼するとほとんど何もしなくても借金を減らすことができます。

5) 任意整理の流れと期間、必要書類

任意整理手続きの流れと期間

司法書士・弁護士に依頼すれば、任意整理で合意するまでの手続きはほとんど任せることができます。

任意整理の合意までにかかる期間は概ね2~4ヶ月で、裁判になると6ヶ月以上かかる可能性がありますが、貸金業者によってかかる期間は異なります。

貸金業者と任意整理で合意した後は、契約に基づいて3年から5年の期間で返済をしていくことになります。

-

弁護士または司法書士に相談

-

債権者に受任通知が発送される

-

取引履歴開示請求

-

引き直し計算、過払い金請求

-

直接交渉・和解

-

和解できない場合には裁判

-

新しい条件で返済開始

STEP1 弁護士または司法書士に相談

任意整理を取り扱っている司法書士・弁護士に返済状況を相談して、任意整理の依頼をします。

STEP2 債権者に受任通知が発送される

司法書士・弁護士から各債権者へ受任通知が発送されて、督促が止まります。

依頼した即日に止まることもあって、遅くとも2,3日中には督促はなくなります。

STEP3 取引履歴の開示請求

司法書士・弁護士が各債権者へ「取引履歴」の開示請求をおこなって、業者側から開示されます。

取引履歴とは、貸金業者からいつ、何パーセントの金利でいくら借りて、いつ、いくら返済したかわかる資料で、借入状況や返済状況を確認します。

開示までの期間は依頼後1週間~1ヶ月程度です。

STEP4 引き直し計算、過払い金請求

司法書士・弁護士が取引履歴を確認して、過払い金がいくら発生するかを調べる引き直し計算をおこないます。

過払い金が発生していることがわかれば、貸金業者に対して過払い金請求をおこないます。

STEP5 直接交渉・和解

残債の支払い方法について、貸金業者と交渉して、合意ができれば和解契約を締結します。

和解までの期間としては依頼後1~2ヶ月程度となるケースが多数です。

STEP6 和解できない場合には裁判

話し合っても和解できない場合、訴訟になる可能性もあって、訴訟では通常「訴訟上の和解」によって解決します。

期間としては半年程度がかかるケースが多数です。

STEP7 新しい条件で返済開始

合意あるいは裁判で支払い条件が決まったら、条件に基づいて返済をしていきます。

任意整理の必要書類

任意整理はほとんど必要書類のない手続きで、最低限、身分証明書と印鑑があれば依頼して手続きを進めてもらえます。

相手業者を特定できないと任意整理を開始できないので、カードや明細等の資料が何もなければ「どこの業者を利用したのか」思い出す必要があります。

信用情報を照会すると判明するケースもありますが、古すぎる情報は残っていませんので、できるだけ業者を特定する資料を集めておくか、記憶を掘り返して思い出しておく必要があります。

また、訴訟になると裁判所へ提出するための書類を求められる可能性があります。

- 借入先のローンカード

- クレジットカード

- 契約書

- 利用明細書

- 引き落としの通帳

- 振込証

6) 任意整理にかかる費用

任意整理は裁判所を介さない方法なので、手続自体にかかる実費はほとんどなくて、書類の送付にかかる費用くらいです。

司法書士・弁護士に依頼すると費用がかかりますが、借金の総額を減額できて月々の返済額も減らせます。

さらに、任意整理を司法書士・弁護士に依頼すると返済がストップするので、今まで返済していたお金で費用を支払えれば問題ありません。

たとえ費用がかかっても、トータルでみると経済的にも大きなメリットを得られるケースが大多数です。

| 費用名目 | 費用の相場 |

|---|---|

| 相談料 | 0円~1万円 |

| 着手金 | 1社あたり2万円~5万円 |

| 基本報酬 | 1社あたり2万円~5万円 |

| 減額報酬 | 減額した金額の10% |

相談料の相場

任意整理をはじめとして、債務整理の相談料は「無料」の事務所が多いので、相談料がかからないようにすることができます。

ただし「30分無料」の事務所では30分を経過すると費用がかかりますし「1時間あたり5,000円~10,000円」などの相談料がかかる事務所もあります。

司法書士・弁護士に相談を申し込む前に、「相談料がかかるのか」「無料となる範囲はどこか」を十分に確かめておくべきです。

着手金の相場

専門家へ任意整理を依頼すると「着手金」と「報酬金」という2種類の費用が発生し、着手金の相場は1社あたり2~5万円程度です。

たとえば、5社の任意整理を依頼すると、約10~25万円程度の費用がかかります。

なお着手金無料の事務所もありますが、報酬金が高かったり別途手数料がかかったりする可能性もあるので、依頼前に「トータルでどのくらい費用がかかるのか」確認すべきです。

報酬金の相場

任意整理をして相手業者と合意ができたら基本報酬金として1社について2万円くらいかかるのが一般的で、過払い金が発生していて元本を減額できた場合などには減額報酬10%が加算されるケースもあります。

その他、返済代行サービスを利用したら1回1,000円程度の手数料がかかって、訴訟になったときには実費や追加の着手金、報酬金がかかるケースもあります。

7) 任意整理ができる条件とできない条件

任意整理は、貸金業者と直接交渉をして返済条件を見直してもらう手続きなので、貸金業者が同意しなければ手続きできません。

任意整理できる3つの条件をくわしくお伝えします。

任意整理ができる条件

- 安定した収入がある

- 3年~5年で完済できる

- 返済する意思がある

安定した収入がある

任意整理後は、3年から5年の間、毎月返済を継続しなければならないので、一定額の収入が必要ですので「無職」、「不安定な就業状態」では貸金業者から断られる可能性があります。

3年~5年で完済できる

任意整理後の支払い方法は、通常は3年から5年の分割払い(36回払い~60回払い)とするのが一般的です。

単純計算すると借金残額の合計を60回で割った金額が毎月の返済額となりますので、この金額を毎月継続して支払っていける状況であれば任意整理できます。

返済する意思がある

「将来にわたって返済し続ける」意思が必要です。

たとえば過去に何度も滞納したり、遅れ気味だったり、あるいは任意整理を繰り返したりしていると、貸金業者が返済意思を認めてくれず合意しないために任意整理に失敗する可能性があります。

任意整理ができない条件

任意整理の交渉自体はほとんどのケースでできますが、交渉が成立しない状況がいくつかあります。

- 借金が多すぎるケース

- 収入が少なすぎるケース

- 1度も返済したことがないケース

借金が多すぎるケース

借金が多すぎると、60回に分割しても払いきれず、完済できないなら合意は不可能です。

具体例

借金合計が600万円の場合、5年払い(60回払い)でも「月10万円」の返済が必要です。

月の収入が20万円の人では毎月10万円の返済は難しいでしょうから、個人再生や自己破産を検討すべきといえます。

なお債権者や借入金額、個別の状況によっては5年以上の分割に応じてもらえるケースもあります。

収入が少なすぎるケース

借金が多くなくても、収入が少なすぎると交渉成立は困難です。

具体例

借金が50万円で3年払い(36回払い)にすると月14,000円の返済額となります。

月の収入が10万円しかない方、アルバイトで不安定な方などは毎月14,000円が払えず任意整理は難しくなる可能性があります。

過去に同じ業者で任意整理をしているケース

任意整理には回数制限がなく、2回目、3回目以降の任意整理も可能です。

ただし2回目以降になると貸金業者は「また迷惑をかけられるのではないか?」と考えるので、任意整理に厳しい態度で臨んでくるケースが多数です。

なお過去に任意整理をしたことがあっても、同じ業者でなければ心配は不要で、初めての相手であれば成功可能性が高くなります。

1度も返済したことがないケース

1度も返済したことがないと、任意整理することが難しいです。

債権者も本当に返済を継続できるのか不安になって、任意整理に同意してもらえない場合が多くあります。

8) 任意整理に向いているか向いていないか

任意整理が向いている人

- 借金が少額

- 手間をかけたくない

- 財産を残したい

- 借金を家族に秘密にしたい

借金が少額

借金が少額であれば任意整理で解決しやすい状況なので、債務整理の中でもデメリットの少ない任意整理をするべきです。

手間をかけたくない

任意整理は、裁判所を介さないので簡単で手間がかかりません。

保証人がいる

任意整理は個人再生や自己破産と違って、保証人がいる借入がある貸金業者を外して手続きを進められるので、保証人に迷惑をかけずに済みます。

財産を残したい

任意整理では財産が失われません。

預金や保険、自宅や自動車などを手元に残せて、たとえ住宅ローン、車のローンが返済中であっても問題ありません。

借金を家族に秘密にしたい

任意整理は、裁判所を通さない手続きで、司法書士・弁護士に依頼すれば貸金業者の連絡が直接来ることはなくなるので、 同居の家族にも知られにくい債務整理の手法です。

任意整理が向いていない人

- 借金が多額すぎる

- 収入がない、安定しない

- 借り入れ金利が低い

借金が多額すぎる

任意整理では将来利息のカットくらいしかできず、元本は減額されません。

借金が高額すぎる場合、任意整理での解決は難しくなります。

収入がない、安定しない

任意整理後は毎月返済を継続する必要があるため、十分に安定した収入がなければ利用できません。

借り入れ金利が低い

任意整理の大きなメリットの1つは利息の免除です。

1%など極めて低金利のローンの場合、返済額がほとんど変わらないので任意整理に向いていません。

過払い金請求、債務整理は無料相談をご利用ください。