任意整理の住宅ローンへの影響と対処する方法

「任意整理は住宅ローンに影響ある?」

と多くの方からご相談いただきます。

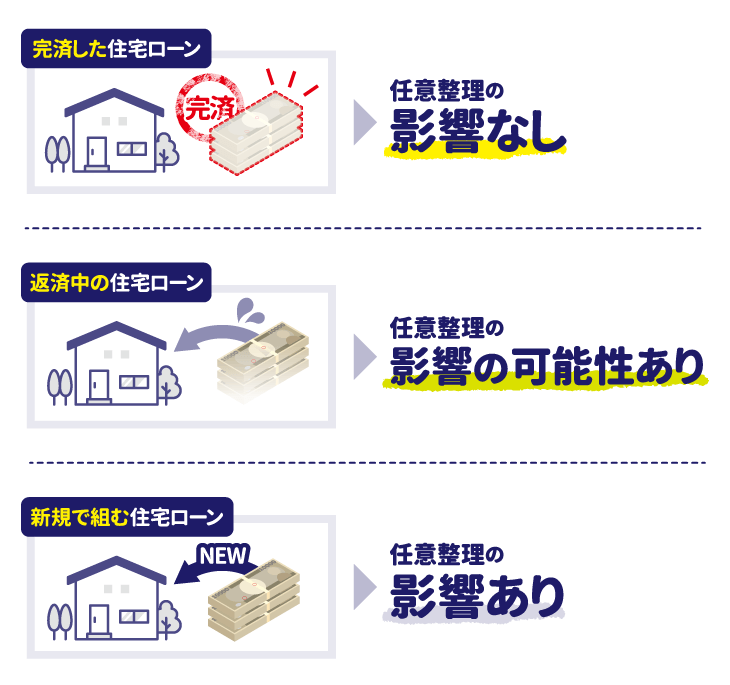

任意整理が住宅ローンに影響を与えるかどうかは、完済した住宅ローンなのか返済中の住宅ローンなのか、新規で組む住宅ローンなのかで変わります。

完済した住宅ローンに任意整理の影響はありませんが、返済中の住宅ローンと新規で組む住宅ローンに関しては影響が出る可能性がありますので、回避方法も含めてくわしくお伝えします。

任意整理に応じない

もくじ(メニュー)

- 1) 任意整理の住宅ローンへの影響

- 2) 住宅ローンはいつから組めるか

- 3) 新しく住宅ローンを組む方法

- 4) 住宅ローンに影響しない借金の解決方法

任意整理の住宅ローンへの影響

完済した住宅ローン

任意整理することが、完済した住宅ローンに影響を与えることはありませんので、ご安心ください。

返済中の住宅ローン

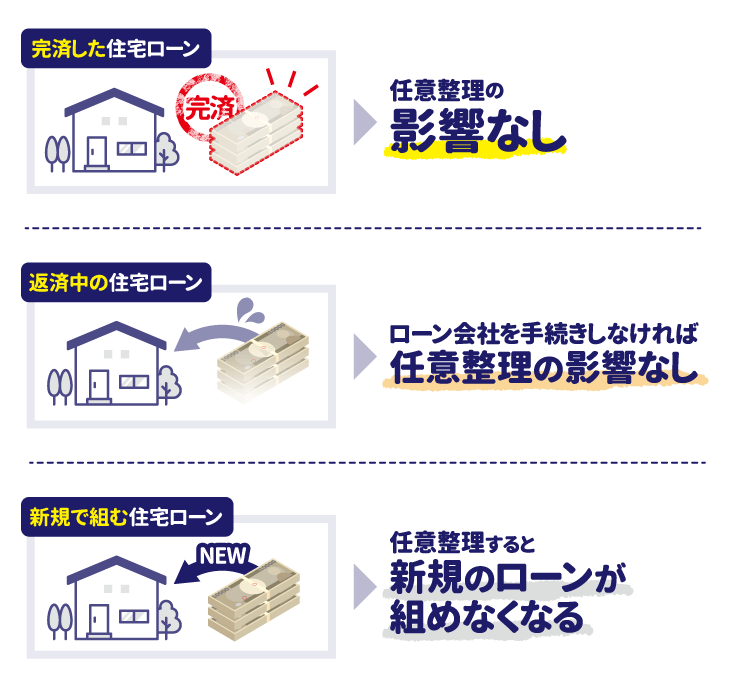

返済中の住宅ローンに任意整理の影響があるかどうかは、任意整理の手続き方法によって変わります。

任意整理をする場合、司法書士・弁護士に依頼すると、任意整理することを伝える受任通知を手続きする貸金業者に送ります。

任意整理を伝える受任通知を受け取った貸金業者は、ローンを組んでいる住宅や車を引き上げてしまいます。

ただし、任意整理は手続きする貸金業者を選ぶことができますので、住宅ローンを組んでいる貸金業者を手続きしなければ、ローンに影響が出ることはありません。

ローンに影響を与えない任意整理のシミュレーション

| 借り入れ金額 | 毎月の返済金額(手続き前) | 毎月の返済金額(手続き後) | |

|---|---|---|---|

| A社の住宅ローン | 2000万円 | 10万円 | 10万円 |

| B社の借り入れ | 100万円 | 8万円 | 5万円 |

| C社の借り入れ | 80万円 | 6万円 | 4万円 |

| 合計 | 24万円 | 19万円 |

任意整理は、今後返済する利息をなくして、返済期間を3年~5年に伸ばすことで、毎月の返済金額を減らす手続きです。

住宅ローンに影響与えずに任意整理するには、ローン会社を手続きせずに他の貸金業者を任意整理することで、毎月の返済金額を減らせます。

例えば、A社の住宅ローン、B社の借り入れ、C社の借り入れがあった場合、B社とC社の任意整理することになります。

今回のシミュレーションでは、毎月の返済金額が24万円から19万円に減っています。

新規で組もうとしている住宅ローン

任意整理すると、新規で住宅ローンが組めない可能性があります。

任意整理を伝える受任通知を受け取った貸金業者は、任意整理する情報を加盟している信用情報機関に共有します。

信用情報機関とは、貸金業者が加盟している機関です。借り入れすると、誰が・どこの貸金業者から・いつ・いくら借りたかや、任意整理されたかどうかの信用情報が加盟している貸金業者に共有されています。

新規で住宅ローン組む場合、ローンの審査をされるときに信用情報を確認されるので、任意整理した情報が載っているとローンの返済に不安があると判断されて、審査に落ちてしまいます。

また、ローンの借り換えをする場合においても、審査されるときにローン会社に信用情報を確認されるので、同様の理由で審査に落ちてしまいます。

任意整理の住宅ローンはいつから組めるか

任意整理することで、信用情報機関に手続きしたの情報が載っても、住宅ローンを組めなくなる状態がずっと続くわけではありません。

任意整理してから、借り入れを完済するまでの期間と契約終了後から5年経てば、信用情報機関から任意整理した情報が削除されるので、以降は手続きしたことが住宅ローンを組むことに影響を与えることはありません。

任意整理後に新しく住宅ローンを組む方法

任意整理が終了してから5年経てば、住宅ローンに影響を与えることはなくなりますが、必ず住宅ローンを組めるわけではありません。

任意整理後に住宅ローンを組むには、いくつかポイントがありますので、くわしくお伝えします。

信用情報を確認しておく

住宅ローンの審査を落ちないためには、申し込む前に信用情報機関をチェックして、任意整理した情報が削除されているかを確認しておくべきです。

信用情報機関は、株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つがあって、加盟している貸金業者と登録されている信用情報が異なりますので、すべての機関に開示請求する必要があります。

JICCとCICはスマートフォンと郵送、窓口の中から選んで開示申請することができて、KSCは窓口でのみ開示申請することができて、手数料は1,000円程度です。支払い方法は、信用機関情報ごとに異なります。

| 信用情報機関 | 開示方法 | 手数料 | 支払い方法 |

|---|---|---|---|

| 株式会社日本信用情報機構(JICC) | ・スマホ ・郵送 ・窓口 |

1,000円 | ・クレジットカード ・定額小為替証書 |

| 株式会社シー・アイ・シー(CIC) | ・スマホ ・郵送 ・窓口 |

1,000円 | ・クレジットカード ・コンビニ払い ・金融機関ATM、オンライン支払い |

| 全国銀行個人信用情報センター(KSC) | 郵送 | 1,000円 | 定額小為替証書 |

収入を安定させる

- 収入の金額

- 勤続年数

- 雇用形態

- 健康状態

住宅ローンの審査では、収入が安定しているかどうかは非常に重要な要素で、収入の金額と勤続年数、雇用形態、健康状態が関係してきます。

住宅ローンの目安は年収の4~6倍といわれているので、収入の金額が高ければ多額のローンを組むことができて、勤続年数については、最低でも勤続1年以上かどうかが審査に影響します。

雇用形態に関しても、パートやアルバイトよりも正社員や契約社員などのほうが安定収入を得やすいと判断されて、健康状態が問題ないかどうかも、収入の安定の1つの指標になっています。

任意整理した情報が信用情報から消えても、収入の金額と勤続年数、雇用形態の点から収入が安定していないと判断されると、ローンの審査に落ちてしまう可能性があります。

任意整理していない貸金業者に申し込む

任意整理が終了してから5年経っていても、任意整理したローン会社に申し込むと審査に通らない場合があります。

貸金業者は、社内でも直接取引があったお客さんの信用情報を持っていて、信用情報機関で共有された任意整理の情報は完済してから5年経てば削除されますが、社内の信用情報は削除されることはありません。

住宅ローンを申し込む審査の場合に、社内の信用情報も確認されて任意整理したことがわかると、返済に不安があると判断されて審査に落ちる場合があります。

住宅ローンを申し込む場合は、任意整理していない貸金業者にするべきです。

ローンの金額を下げて申し込む

住宅ローンを組む金額によって、審査の変わる可能性があって、頭金を多く準備して住宅ローンとして支払う金額を下げることで、審査に通りやすくなる可能性があります。

ペアローンで申し込む

ペアローンは、夫婦や親子といった同一世帯の2人が1つの物件に対して組むローンで、2人の年収を合算してローンに申し込むことができます。

収入の安定を証明しやすくなるので、1人で住宅ローンを組むよりも審査に通る可能性が高くなります。

若いうちにローンを組む

住宅ローンの審査では、完済予定時の契約者の年齢が重要になってきます。

契約者の年齢が高齢になるとローンを完済できない可能性が高くなりますので、完済予定時の年齢が80歳未満であるかどうかが審査に大きく影響します。

ただし、頭金を多めに用意したりボーナスで多めに支払いをしたりすれば、完済予定時期を早めることも可能です。

借り入れをしない

住宅ローンの審査では、借り入れ状況も確認されます。

任意整理の後には、借り入れを完済するまでの期間と契約終了後から5年の間は、借り入れすることはほとんどできません。住宅ローンを組む予定がある場合は、任意整理後に借り入れするべきではありません。

税金の滞納をしない

税金の滞納があるかどうかも、住宅ローンの審査では確認されます。

税金の滞納していると、ローンの返済も滞納する可能性があると判断されて、審査に落ちる可能性があります。

税金の滞納をしない

税金の滞納があるかどうかも、ローンの審査では確認されます。

税金の滞納していると、返済も滞納する可能性があると判断されて、審査に落ちる可能性があります。

多重申し込みを避ける

住宅ローンの審査に通る可能性を上げようと、複数のローン会社に申し込むことは止めるべきです。

ローンの申し込み履歴も信用情報機関に登録されます。複数のローン会社に申し込みの履歴があると、どこからもお金が借りられないと判断されて、ローンの審査に通りにくくなる可能性があります。

家族の名義で申し込む

住宅ローンの審査で見られるのは、申し込んだ本人の信用情報で、家族の信用情報が見られることはありません。

任意整理の影響や経済状況などで、どうしても住宅ローンの審査に通らない場合は、家族の名義でローンに申し込んでもらう方法があります。

家族の経済状況や信用情報に問題なければ、住宅ローンの審査に通ります。

住宅ローンに影響しない借金の解決方法

任意整理以外にも借金を減額する方法があって、個人再生は裁判をして借金の元本を最大で90%に減らして、残った借金を3年〜5年に分割して返済する手続きです。完済すれば、減らした元本の支払いは免除されます。

さらに、個人再生には住宅ローン特則という制度があって、住宅ローンについては支払いを継続して、他の借金のみを減額対象とする制度で、住宅ローン特則を適用すると住宅ローン返済中の方であっても家を失わずに、毎月の返済を大幅に減らすことができます。

個人再生以外の借金の解決方法

自己破産

個人再生でも返済が難しい場合、借金をゼロにする自己破産をおこなうことで解決することができます。

ただし、自己破産をおこなうと住宅ローンの返済義務もなくなりますが、住宅を引き上げられてしまいますので、納得したうえで手続することが重要です。

任意売却

住宅ローンの返済が難しくなった場合は、住宅を任意売却することで売却代金をローンの返済にあてることができます。

任意売却とは、住宅ローンが返済できなくなった場合に、ローン会社と合意したうえで住宅を売却することです。

売却代金でローンの完済できれば問題ありませんが、完済できない場合は、ローン会社と話し合って残った借り入れの返済計画を立てて、返済していくことになります。

リースバック

任意売却をする上で、リースバック運営会社に売却して賃貸借契約を締結することで、任意売却後も同じ家に住み続けられる方法です。

また、リースバックで売却した住宅は買い戻しも可能で、運営会社が定める期間内であれば、任意売却後に経済状況が安定したタイミングで買い戻せば、再び住宅を所有することができます。

ただし、リースバックでは、売却代金が市場価格の7割程度となるのが一般的なので、住宅ローンを完済することができずに、返済が継続してしまう可能性があります。

過払い金請求、債務整理は無料相談をご利用ください。