親の借金の返済義務があるケースと肩代わりせずに済む方法

「親の借金を肩代わりせずに済む方法はあるの?」

「親の借金を肩代わりしなければいけないの?」

と多くのご相談があります。原則として親の借金を子供が肩代わりする義務はありません。

ただし、子供が親の借金の名義人、親の借金の保証人・連帯保証人、亡くなった親の遺産相続人になっている場合は、親の借金返済を子供が肩代わりしなければいけません。

支払いを要求された、遺品整理で親の借金が発覚した場合、親の借金を子供が肩代わりをするべきか、正しく判断するために法律の専門家に相談するべきです。

親の借金の返済義務があるケースと肩代わりせずに済む方法もくじ(メニュー)

親の借金の返済義務があるケース

借金の返済義務は、原則としてお金を借りた個人にあるので、血縁関係がある、同居しているといった理由で親の借金を子供が返済しなければいけない義務はありません。

しかし、親が子供の名義で借り入れしている、親の借金の連帯保証人になっている、借金返済中の親がなくなった場合は親の借金返済を子供が肩代わりしなければいけません。

親が子供の名義で借り入れしている

子供が親に名義を貸して借り入れした場合は借金の返済義務が子供に発生します。

親が子供の運転免許証やパスポート、住民票、社会保険証の本人確認書類や実印を入手して、本人を偽って消費者金融やクレジットカードと契約した場合、親が子供に無断で契約した場合であっても親が代理人である証拠が整っている(表見代理)とみなされて返済義務が発生する可能性があります。

ただし、本人確認証、実印を親に知らせずに管理していたのにもかかわらず、親が盗んで子供に無断で契約をしたのであれば、子供は親の借金を返済する義務はありません。子供が訴訟をおこして親が代理権をもたない者だと認めてもらえれば親が借り入れしたお金を返済する必要はありません(無権代理)。

訴訟をおこす前に、親の筆跡を調べて誰が署名したのか明確にする、印影から誰の印鑑が押印に使われたのか調べる、親が勝手に盗んで契約した証言をえる、印鑑の保管場所、借り入れが誰の口座に入金されて誰が引き出したのか、借り入れした金額は何に利用したのか、誰がどのように返済しているのかを証明する必要があります。

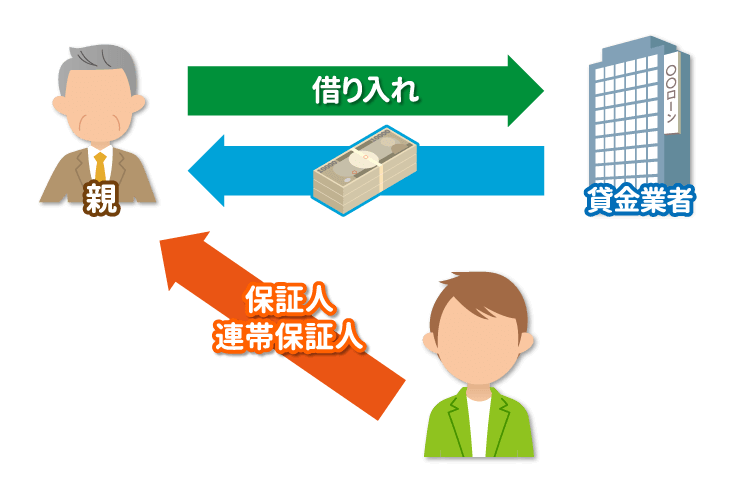

親の借金の保証人・連帯保証人になっている

お金を借りる、ローンを組むときに契約者の借金を保証する人(保証人)になると契約者が返済できなくなったときに代わりに返済しなければいけない義務が発生します。

子供が親の借金の保証人・連帯保証人になっている場合は親が返済できなくなったときに子供が返済しなければいけません。離婚した親の借金であっても、返済する必要があります。

子供が親の借金の保証人なのか、連帯保証人なのかによって子供が消費者金融や銀行といった貸金業者に主張できる権利がことなります。

保証人と連帯保証人のちがい

保証人は、消費者金融や銀行から子供(保証人)に借金返済を求められたときに、まずは親(主債務者)に請求するように主張する権利(催告の抗弁権)や、親に返済できる財産があることを証明して、親に借金返済をするように主張できる権利(検索の抗弁権)があります。

また、保証人が複数人いるときは保証人の人数で分割した借金の金額を返済すれば義務を果たすことができます(分別の利益)。

連帯保証人には、催告の抗弁権、検索の抗弁権、分別の利益が認められていないので、親が健在でも、亡くなったとしても貸金業者から督促をうけたときは、請求された全額を返済しなければいけません。返済に応じなければ、裁判をおこされて住宅・自動車・預金などの財産を差し押さえされる可能性があります。

親が勝手に子供を保証人にしたなら保証契約は無効

身に覚えのない消費者金融や銀行から借金の督促状や一括請求書が自宅に届いて、調べたら親が勝手に子供を保証人にしてお金を借りていたというケースがあります。

親が子供の意思を確認することなく無断で保証人にして消費者金融や銀行から借り入れしていた場合、親が保証人を偽って消費者金融や銀行と契約した保証契約は無効です。

消費者金融や銀行に保証人から外すように請求して応じてもらう、応じてもらえなかったときに訴訟して認めてもらうことで保証契約を無効にすることができます。

親の借金の相続人になっている

亡くなった親の財産を相続する場合は、住宅・自動車・預金などの財産だけではなくて返済が残っている住宅ローンや親が連帯保証人になっている事業の借り入れも相続することになります。

親の財産は民法で定められた割合(法定相続分)、遺言書に記載された割合、共同相続人で遺産の分割について協議(遺産分割協議)して合意した割合を根拠に引き継ぐことになります。

ただし、親の借金の返済は原則として民法で定められた割合(法定相続分)に応じて相続人が引き継いで返済しなければいけません。

親名義で組んだ住宅ローンの返済義務

団体信用生命保険(団信)に加入しているか、いないかによって子供が住宅ローンを返済する義務があるか、ないかことなります。

団体信用生命保険(団信)に加入している場合、親が亡くなったときに生命保険会社が本人に代わって住宅ローンをすべて返済するので、借金を返済する義務は発生しません。

一部の民間金融機関とフラット35で住宅ローンを組んだ場合、団体信用生命保険に加入が任意ではありません。団体信用生命保険に加入していなければ借金を返済する必要があります。

親が連帯保証人になっている会社の借り入れの返済義務

親の会社名義で事業ローンなどを組んでいる場合、会社が返済する資金があれば問題ないですが、資金がなくて返済できなくなってしまったら、代わりに連帯保証人が返済しなければいけません。

会社名義で借り入れをするとき代表取締役が連帯保証人となっているなら、会社が返済できなければ代表取締役が代わりとなって借金を返済する必要があります。

連帯保証人である親が亡くなっている場合、相続人に借金を返済する義務が発生します。

親の借金返済を肩代わりせずに済む方法

亡くなった親の借金は必ず肩代わりしなければいけないわけではありません。

遺産相続を放棄する、相続したい財産だけを選んでその分の借金も負担する(限定承認)のいずれかの手続きをおこなうことで親の借金返済を肩代わりせずに済む可能性があります。

親が健在で多額の借金を抱えている場合、生前に相続放棄はできません。ただし、毎月の返済額を減らす、もしくは借金をゼロにする債務整理をすることで、相続人の負担を減らすことができます。

遺産相続を放棄する

亡くなった親の遺産を相続する場合は、住宅・自動車・預金などの遺産だけではなくて借金も相続しなければいけません。

自宅の土地、建物の価値が低くて相続放棄したほうがコストを抑えられる、親が連帯保証人・保証人になっている、親族の相続争いに巻き込まれたくない、借金の金額があきらかに多いなどの理由で相続したくない場合、親が最後に在籍していた住所の家庭裁判所に手続きをおこなうことで遺産相続を放棄することができます。

相続放棄の手続きが認められたあとに預金が見つかったとしても相続することができないので注意が必要です。

遺産相続放棄ができる条件

- 相続開始を知った日から3か月以内に書類を作成して家庭裁判所に提出

- 遺産を処分していない

- 遺産を隠していない

- 遺産を消費していない

相続を破棄するなら原則として親が亡くなってから3か月以内に財産を調べて、申述書、放棄する本人の戸籍謄本、親の住民票除票か戸籍附票、800円分の収入印紙などを準備して親が住んでいた住所の管轄にある家庭裁判所に出向く、もしくは郵送で提出しなければいけません。

親が亡くなって3か月以上経ってから借金があることが発覚した場合、親が生前に離婚していて疎遠になっていた、親が海外に派遣されていたなど、親の財産、借金を調査するのがむずかしいと判断できる理由があれば相続放棄が認められる可能性があります。

財産や借金の調査が終わらない場合、親が亡くなってから3か月以内なら家庭裁判所に期間の延長を申し立てることができます。

2010年より前に借り入れしているならお金が戻ってくる可能性がある

亡くなった親が2010年より前に借り入れしているなら貸金業者に利息を払い過ぎていた可能性があります。払い過ぎていた利息つまり、過払い金は貸金業者に返還請求することで取り戻すことができます。

相続放棄したら亡くなった親の借金よりも過払い金の金額が多ければ手元にお金が戻ってくるので、過払い金があるか確認せずに、借金のほうが多いからという理由で相続を放棄してしまうと損をしてしまう可能性があります。

相続を放棄する前に司法書士・弁護士に相談をして過払い金があるか、いくらあるか調べてみるべきです。

一部の財産と財産と同じ価値の借金を相続する(限定承認)

借金の金額があきらかに多い、相続を開始したときに借金がいくらあるのか、遺産よりも財産のほうが多いのか判断ができないけど、残したい財産があるなら、一部の財産とその分の借金の金額を相続する方法を選ぶことができます(限定承認)。

親が最後に在籍していた住所の家庭裁判所に手続きをおこなうことで遺産相続を放棄することができます。

限定承認ができる条件

- 相続開始を知った日から3か月以内に書類を作成して家庭裁判所に提出

- 相続人全員が合意しておこなう

- 遺産を処分していない

- 遺産を隠していない

- 遺産を消費していない

限定承認をするなら親が亡くなってから3か月以内に財産を調べて、限定承認の申述書、親の住民票・除票か戸籍の附票、親の出生したときから死亡したときまでの戸籍、申述人全員の戸籍謄本、財産目録、当事者目録、800円分の収入印紙を準備して親が住んでいた住所の管轄にある家庭裁判所に出向く、もしくは郵送で提出しなければいけません。

限定承認は申し立てをしたら手続きが終わるわけではなくて、相続財産を管理、相続した借金の返済先の貸金業者に向けての通知や公告、相続財産の値段を見積もって、代金を支払うなど清算の手続きをする必要があるので、時間や手間がかかります。

不動産など亡くなった親が購入したときの価格と売却したときの価格がちがう財産については、含み益があるとみなし譲渡所得税が発生するので、亡くなった親の準確定申告が必要になります。

時効援用をする

亡くなった親が最後に貸金業者へ返済した日の翌日から5年以上経っていて、貸金業者から支払督促を受けていない、訴訟を起こされていなければ借金を返済する義務を免除できる可能性があります(時効援用)。

借金を返済する義務を免除するためには、時効援用通知書を内容証明郵便で貸金業者に送付する必要があります。貸金業者が送付した書類を確認した時点で借金を返済する義務が免除されます。

親の借金の支払いを求められたときの対処法

親から借金の支払いを強要されたときの対処法

親から借金の返済を強要されても返済しなければいけない義務はありません。

借金の契約は、お金を貸す債権者、お金を借りる債務者、債務者が借りたお金を返済できなかったときに肩代わりする保証人によって成立します。

債権者と債務者である親の契約なので、親が名義となっている借金返済を要求されても応じる必要はありません。要求方法によっては脅迫罪や強要罪になる可能性があるので警察に相談するべきです。

貸金業者から督促を受けたときの対処法

相続した借金や連帯保証人になっている借金、身に覚えのない親名義の借金の督促、身に覚えのない子供名義の借金の督促、それぞれの場合によって対応方法がことなるのでご確認ください。

身に覚えのない貸金業者からの督促がきたら架空請求の可能性があるので、金融庁の貸金業相談・紛争解決センターに苦情をいれたうえで、書面を持って司法書士・弁護士にご相談ください。

相続した借金・連帯保証人になっている借金の督促

亡くなった親の財産を相続した、あるいは親の連帯保証人になっている場合、借金を返済しなければいけません。

これ以上、借金問題を放置してしまうと、遅延損害金が発生していま以上に返済が大変になるだけではなくて、貸金業者から裁判を起こされて、給料や財産を差し押さえられてしまうリスクがあります。

そうなる前に、毎月の返済額を減らす、もしくは借金をゼロにする債務整理をしてリスクを最小限に抑えるべきです。

親名義の借金の督促

親名義の借金で、保証人・連帯保証人になった覚えがないなら、貸金業法違反であることを督促状の送付もとの貸金業者に指摘、金融庁の貸金業相談・紛争解決センター

に苦情を申し入れたうえで、警察に被害届を出すべきです。

借金の督促だけではなくて親の連絡先を聞く行為も違反となります。「扶養義務があるから。」などと理由づけをして貸金業者に借金返済を求められても応じる必要はありません。

親に名義を無断利用された・保証人にされた借金の督促

借金返済の督促をされても借金を返済してはいけません。借金を1円でも返済してしまうと今後、子供が返済をしなければいけなくなってしまいます。

いまのままでは返済義務は子供にあるので、親に名義を勝手に利用されたことを証明するために裁判を起こす必要があります。

裁判では名義を勝手に利用されたことを証明するために、民法の知識や経験が必要となるので、契約書のコピーを取り寄せて司法書士・弁護士に相談しにいくべきです。

司法書士・弁護士が取り寄せた契約書のコピーをもとに筆跡がちがうか、押されている印鑑が実印なのか、印鑑を勝手に持ち出されて意思確認されずに無断で利用されたのか、お金を借り入れした覚えがあるかなど調査をして書面にまとめて内容証明郵便で貸金業者に送付します。

内容証明郵便を送付してから、貸金業者から訴訟をされるのを待つか、債務不存在確認訴訟をおこして、親に名義を勝手に利用されたことを裁判で証明します。

親の借金の金額を調べる方法

親が健在か、親が亡くなっているかによって借金を調べられるかことなります。

親が健在の場合、借金を調べることはできません。貸金業法で債務者が借り入れしていること、債務者の私生活にかかわることは、債務者以外の者に明らかにしてはいけないと定められています。

親の借金が調べられないからといって自宅に保管してある封書を開いてしまうと信書開封罪となります。トラブルに発展する可能性があるので、勝手に開くべきではありません。

親が認知症で判断能力が低下している場合は、家族などが後見人となって不当な財産契約から守ることができる後見人制度を利用して調べることができます。

亡くなっている親の借金を調べる方法

親が亡くなっている場合、二親等以内の血族なら親の借金を調べることができます。

信用情報機関に開示請求する

貸金業者が借り入れ・クレジットカード・ローンの新規契約で「今の返済能力に問題がないか」「今、信用のおける人なのか」の審査をおこなうために確認する信用情報がまとめられている機関を信用情報機関といいます。

信用情報機関は、株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つがあって、それぞれ加盟している貸金業者がことなります。

信用情報には本人を特定するための氏名、生年月日、性別、住所、電話番号、勤務先、勤務先電話番号、運転免許証等の記号番号や、契約内容に関する登録会員名、契約の種類、契約日、借り入れした日、借り入れした金額、保証額が載っていて、開示請求することができます。

信用情報機関への開示請求には、申請書・本人確認書類・二親等以内の血族であることがわかる戸籍、本人が亡くなっていることがわかる戸籍、開示請求費用が必要となります。

信用情報の開示請求の方法は、インターネットや郵送、窓口で申し込みができますが、信用情報機関によって異なるので、事前にご確認ください。

銀行口座の取引履歴や貸金業者から届いた郵送書類を確認する

税金の未納や、奨学金の返済、個人間のお金の貸し借り、連帯保証人の有無は信用情報機関に開示請求してもわからないので、税務署から送られてきた郵送物、銀行口座の取引履歴、金銭消費貸借契約書をご確認ください。

不動産の登記事項証明書を確認する

親名義の住宅があるなら登記事項証明をご確認ください。住宅ローンを返済できなくなったときに銀行が土地・建物を差し押さえて競売にかけられる抵当権が設定されているなら借金の返済が残っている可能性があります。

親名義の自動車があるなら自動車検査証をご確認ください。所有者情報にディーラーの記載があれば自動車の借金が完済されるまで、借金を担保するために引渡した自動車の所有権を留保する所有権留保が設定されているので借金の返済が残っている可能性があります。

過払い金請求、債務整理は無料相談をご利用ください。