知らないと必ず損する過払い金請求のデメリットと得するメリット

「過払い金ってなに?」

「過払い金請求にデメリットはあるの?」

と、多くの相談者様から質問がありますが、過払い金請求のデメリットは、

- 借入状況

- 自分でやる・専門家に依頼する

- 話し合いで交渉する・裁判する

それぞれの状況によってちがいます。過払い金請求のデメリットはほとんどありませんが、避けるべき点を注意すれば多くのメリットがあるので、

- 知らないと損するデメリット

- 得るべき大きなメリット

をくわしく説明します。また、杉山事務所は相談はもちろん過払い金の調査も無料で相談者様ごとのデメリットとメリットをお伝えしていますので安心してご相談ください。

過払い金請求のデメリットとメリットもくじ(メニュー)

- 1) 過払い金請求のデメリットとメリット

- 2) 借り入れ状況ごとの過払い金請求

- 3) クレジットカードの注意点

- 4) 自分でするか専門家に依頼する

- 5) 任意交渉か裁判の過払い金請求

- 6) 借り入れ状況ごとのベストな解決方法

1) 過払い金請求のデメリットとメリット

過払い金とは?過払い金の仕組みと条件

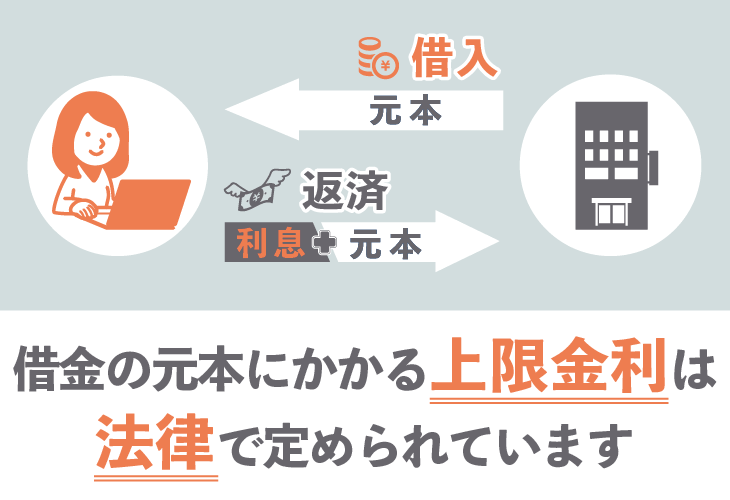

過払い金とは、消費者金融やクレジットカード会社といった貸金業者に払いすぎていた利息のことです。

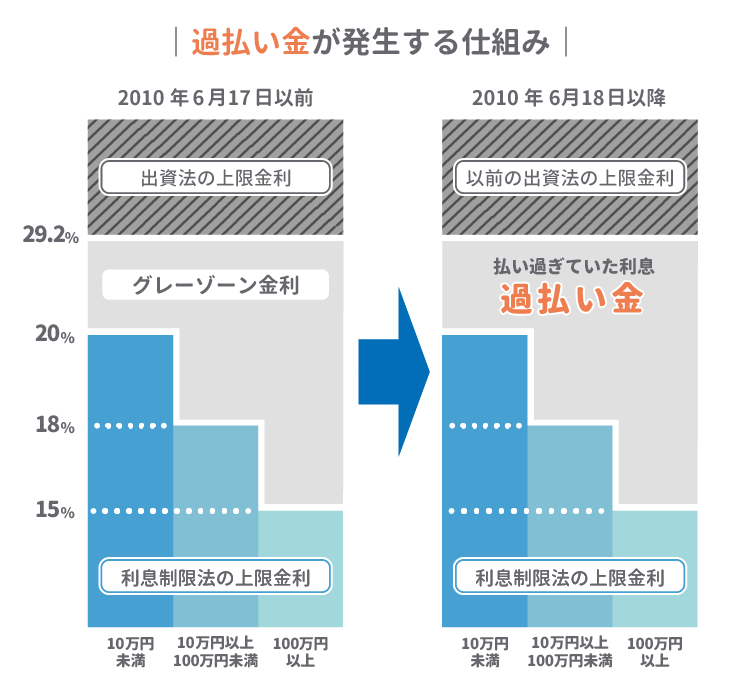

お金を借り入れするには法律で金利の上限が定められていますが、以前は利息制限法が20%なのに対して、出資法は29.2%で、多くの貸金業者は出資法の上限金利である29.2%で貸付していました。

2010年6月に貸金業法と出資法が改正されて、上限金利は出資法で定められている29.2%から、利息制限法で定めている20.0%へ引き下げられました。

法律が改正された2010年6月より前から借り入れをしていれば、利息制限法(20%)と出資法(29.2%)の上限金利の差(グレーゾーン金利)が払い過ぎていた利息、つまり過払い金となって、貸金業者に返還請求できます。

2010年6月より前にクレジットカードのキャッシングを利用した方も、リボルビング払い・一括払い・分割払いといった返済方法にかかわらず過払い金請求できます。

また、借り入れの完済後や返済中、返済を延滞や滞納したことがあっても、相続した借り入れであっても過払い金請求することが可能です。

利息制限法で定められている上限金利は借り入れ金額によって変わります。10万円未満であれば20%、10万円以上100万円未満であれば18%、100万円以上であれば15%となります。

過払い金請求をするデメリットとメリットは「完済しているか返済中か」「自分でやるか弁護士や司法書士に依頼するか」「裁判をおこなうか任意交渉か」によってちがいますが、まずはどの状況においても共通するデメリット・メリットをご確認ください。

- デメリット

- 過払い金請求した貸金業者を利用できなくなる

- メリット

- 払い過ぎた利息が戻ってくる

過払い金請求のデメリット

過払い金請求のデメリットはありません。あえてデメリットをあげるなら過払い金請求した貸金業者を利用できなくなることで、貸金業者からの借り入れや貸金業者のクレジットカードが利用できなくなることくらいです。

すべての貸金業者が過払い金請求したことで借り入れができなくなったり、クレジットカードが使えなくなるとは限りませんし、別の貸金業者は利用できるのでお金が必要になった場合でもご安心ください。

過払い金請求のメリット

過払い金請求の最大のメリットは過払い金が戻ってくることです。

生活費や貯金にあてたり、ほかの貸金業者の返済にあてることができるなど非常に大きなメリットがあります。過払い金がどのくらいあるかは、いくら借りているか、どのくらいの期間借りているかによって変わります。

貸金業者ごとにちがう過払い金請求

残念ながら貸金業者から借り入れしているものが、すべて過払い金の対象となるとは限りません。過払い金が発生している条件はどの貸金業者で、いつまでに借り入れしたのかによって変わります。

過払い金の対象であっても貸金業者によって、過払い金請求で取り戻せる過払い金の返還率や過払い金請求してからお金が返ってくるまでの期間が変わります。

消費者金融4社の過払い金の発生条件

- アコム:2007年6月18日までの借り入れ

- プロミス:2007年12月19日までの借り入れ

- アイフル:2007年8月1日までの借り入れ

- レイク:2007年12月2日までの借り入れ

クレジットカード会社4社の過払い金の発生条件

- エポス:2007年4月15日までの借り入れ

- イオン:2007年3月10日までの借り入れ

- セゾン:2007年6月10日までの借り入れ

- ニコス:2007年までの借り入れ

それぞれの貸金業者の過払い金が発生している条件、過払い金の返還率、お金が返ってくるまでの期間をくわしく知りたい場合はご確認ください。

2) 借入状況ごとにちがう過払い金請求のデメリットとメリット

過払い金請求のデメリットとメリットは、過払い金請求するときの借り入れ状況によってちがうので、

- 完済している

- 返済中である

- 完済と返済中の両方ある

の3つのパターンについて、ご自身の状況にあわせてデメリットとメリットをご確認ください。

また、3つのパターンのいずれにおいてもクレジットカード会社に過払い金請求をするときは注意するべき点があるので、こちらもあわせてご確認ください。

2-1) 完済後に過払い金請求するデメリットとメリット

- デメリット

- 過払い金請求をした貸金業者が利用できなくなる

- メリット

- 過払い金が戻ってくる

- 新たな借り入れが不要

完済後に過払い金請求するデメリット

完済後の過払い金請求のデメリットをあえてあげるなら過払い金請求をした貸金業者が利用できなくなることくらいです。

過払い金請求の期限と貸金業者の倒産の2点に気を付けないと過払い金請求することができなくなってしまうので、一日でもはやくご相談ください。

完済後に過払い金請求する2つの注意点

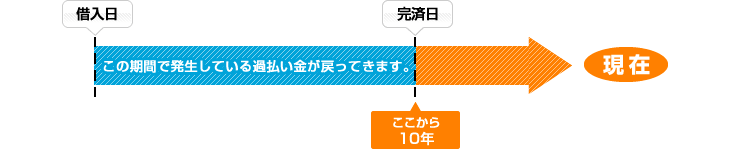

- 過払い金請求の時効は完済した日から10年

- 過払い金請求する貸金業者が倒産

過払い金請求の時効は完済した日から10年

過払い金請求は貸金業者に借金を完済した日から10年で時効が成立して、その後は請求できなくなります。

貸金業者に借金を完済した日がいつなのか明確にわかる方はほとんどいません。なかには複数の貸金業者と取引していて「どこの貸金業者」を「いつ完済したか」覚えていない方もいらっしゃいます。

また、10年経っていると思っていても記憶があいまいで勘違いしている可能性もあるので、時効が成立していないか調べるのが確実です。

過払い金請求する貸金業者が倒産

貸金業者が倒産してしまうと、過払い金請求ができなくなるので、払いすぎた利息があったとしても取り戻せなくなってしまいます。

過払い金請求の件数は減少傾向にあるので、貸金業者の倒産のリスクは減っていますが、貸金業者としては払い戻す過払い金を一円でも少なく一日でも遅くしたいことに変わりはありません。今後、貸金業者の経営状況が悪くなれば取り戻せる過払い金の額は少なくなってしまいます。

完済後に過払い金請求するメリット

完済後に過払い金請求するメリットは過払い金が手元に戻ってくることです。取り戻した過払い金が多ければ、新たな借り入れの必要がなくなるかもしれません。

2-2) 返済中に過払い金請求するデメリットとメリット

返済中の2つの例

- アコムの借り入れが100万円、過払い金が150万円

- アコムの借り入れが100万円、過払い金が50万円

例①の返済中の場合、借り入れよりも50万円多く過払い金が発生していますので、過払い金が残りの借り入れにあてられて完済後の過払い金請求と同じ状況となります。デメリットはないのですぐに過払い金請求するべきです。

例②の返済中の場合(借金が残った場合)には1つのデメリットと2つのメリットがあるので以下をご確認ください。

- デメリット

- ブラックリストにのる

- メリット

- 返済中の借金を減らせる

- 借金の利息カット・月々の返済額を減らす交渉ができる

返済中に過払い金請求するデメリット

借り入れの金額が過払い金の金額より多い場合、過払い金請求ではなくて貸金業者と交渉して毎月の返済額を減らす債務整理となります。

毎月の返済額を減らす債務整理のデメリットはブラックリストに載ってしまうことのみです。いま債務整理をしなくても返済が苦しくなって借金の返済を延滞し続けてしまうといずれブラックリストに載ってしまいます。さらに遅延損害金が借金に上乗せされて増えるだけではなくて、貸金業者から裁判を起こされて、給料や財産を差し押さえられるリスクがあります。

借り入れの金額が過払い金の金額より多いか、少ないかは過払い金請求をおこなう前の引き直し計算でわかるので、引き直し計算の結果によって過払い金請求をするかどうかを判断することができます。

ブラックリストに載るリスク

- クレジットカードがつくれなくなる

- 借り入れができなくなる、ローンが組めなくなる

- 保証人になれない

クレジットカードがつくれなくなる

債務整理をしてブラックリストに載ると原則として最低5年間はクレジットカードがつくれなくなる可能性があります。

しかし、債務整理したあとであっても債務整理した本人の家族名義でクレジットカードをつくる、配偶者や家族が契約しているクレジットカードの「家族カード」をつかうことができます。

借り入れができなくなる、ローンが組めなくなる

債務整理をしてブラックリストに載ると原則として最低5年間は借り入れができなくなる、ローン(住宅ローン・自動車ローン・ショッピングローン)が組めなくなります。

しかし、債務整理したあとであっても債務整理した本人の家族名義で借り入れする、ローンを組むことができます。

保証人になれない

住宅ローン・自動車ローンを組むためにお金を借り入れする、奨学金の契約をするときは保証人が必要となるケースが多いです。 債務整理をしてブラックリストに載ると原則として最低5年間は住宅ローン・自動車ローンを組むためにお金を借り入れする、奨学金の契約をするときの保証人になることはできません。

しかし、債務整理したあとであっても債務整理した本人の親族が保証人になることができます。

返済中に過払い金請求するメリット

過払い金で借り入れをゼロにできなかったとしても、借り入れから過払い金を差し引いたうえで債務整理できます。

借り入れから過払い金を差し引いたうえで、原則として将来利息をカットして、借金の返済期間を3年~5年程度にのばせるので、毎月の返済額を減らせます。

2-3) 完済している借金と返済中と両方ある場合のデメリット・メリット

完済と返済中の2つの例

- アコムの過払い金が100万円。プロミスの借り入れが100万円、過払い金が50万円

- アコムの過払い金が100万円。プロミスの借り入れが150万円、過払い金が25万円

複数の貸金業者に過払い金があった場合は過払い金請求はそれぞれの業者におこなうことになります。

例の①と②のどちらも場合においても、アコムは完済後の過払い金請求になるのでデメリットはありません。また、プロミスに過払い金請求する場合は、例の①と②どちらも返済中の過払い金請求で過払い金よりも借金が多くなります。

この場合は、毎月の返済額が厳しかったり、すでにプロミスへの返済を滞納しているのであれば過払い金請求をするべきです。また、アコムから戻ってきた過払い金でプロミスの返済にあてることもできます。

3) クレジットカードの過払い金請求する注意点

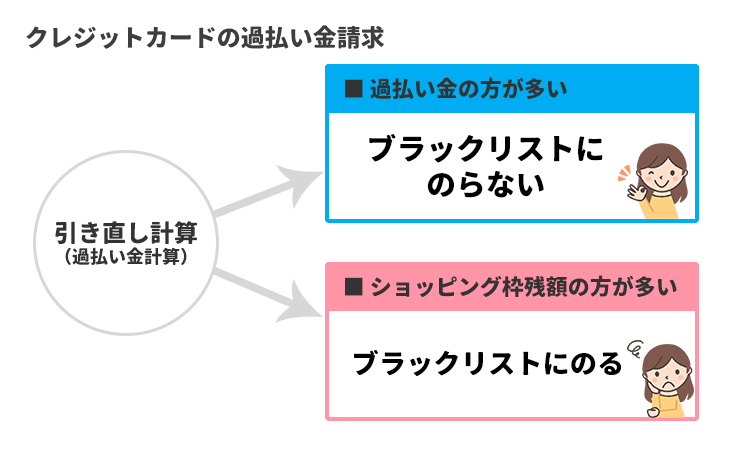

クレジットカードにはショッピング枠とキャッシング枠がありますが、過払い金請求の対象となるのはキャッシング枠のみです。

キャッシング枠の過払い金を請求するときに、ショッピング枠に支払いが残っていた場合、発生した過払い金はショッピング枠の支払いにあてられるので注意が必要です。

これは同じクレジットカード会社の別ブランドや、合併している会社のクレジットカードにもあてはまるので、引き直し計算をして過払い金がどのくらいあって、ショッピング枠・キャッシング枠の利用残高と照らし合わせて過払い金請求をするかどうかを判断することができます。

過払い金請求したクレジットカード会社が利用できなくなる

クレジットカードの過払い金請求の注意点は、過払い金請求したクレジットカード会社が利用できなくなることです。

手続きした会社のクレジットカードを利用することはできなくなりますが、ほかの会社のクレジットカードがつかえなくなったり、審査が通りにくくなることはありませんのでご安心ください。

貸金業者が合併している場合は注意

過払い金請求したクレジットカード会社が利用できなくなりますが、過払い金請求するクレジットカード会社が合併していた場合は、合併先のクレジットカードも利用できなくなる可能性があります。

たとえば、エポスカードとゼロファーストのカードを持っていた場合、エポスカードに過払い金請求をすると、エポスカードだけでなく合併しているゼロファーストも使えなくなる可能性があります。

ブラックリストに載る可能性がある

過払い金の金額よりショッピング利用やキャッシング利用の残高が多ければ、過払い金請求ではなく借金の金額を減らす債務整理の手続きになってブラックリストに載ります。

ただし、過払い金請求する前にショッピング利用やキャッシング利用の残高を減らして過払い金の金額より少なくなれば、債務整理の手続きにならずにブラックリストに載りませんので、まずは過払い金があるか、いくらあるのか司法書士・弁護士で調べてみるべきです。

4) 自分でするか弁護士や司法書士に依頼する過払い金請求のデメリットとメリット

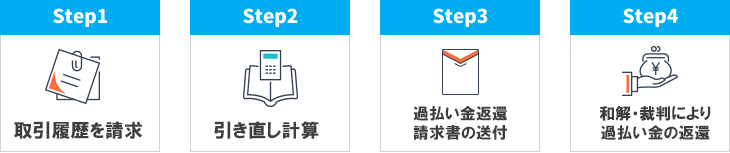

過払い金請求は自分でする方法と、弁護士や司法書士に依頼するという2つの方法がありますが、どちらの方法も過払い金請求の手続き流れは同じです。

過払い金請求の流れ

1.貸金業者から取引履歴を取り寄せる

貸金業者から借金をいつからいつまで借りて、何パーセントの金利で、いくらずつ返していたかがわかる取引履歴を取り寄せます。弁護士や司法書士が取り寄せる場合とちがって、自分で取り寄せる場合は後回しにされることがあります。

2.引き直し計算をする

利息制限法の上限金利に合わせて引き直し計算して、過払い金の金額を正確に算出します。

自分で過払い金の引き直し計算をする場合、1円でも間違えると、過払い金が少なくなったり、過払い金請求自体を断られるリスクがあります。 不安な方は、杉山事務所にご相談ください。

3.過払い金返還請求書を送る

過払い金返還請求書を作成して貸金業者に送ります。

4.話し合いによる交渉(任意交渉)か裁判するか、どちらかで解決

貸金業者の最初は話し合いによる交渉(任意交渉)ですが、双方の希望が折り合わない場合、過払い金請求訴訟(裁判)になります。

過払い金請求を自分でやる場合はこの手続きをすべてご自身でおこなって、弁護士や司法書士に依頼する場合はすべて代行します。過払い金請求を自分でするか専門家に依頼するかでデメリットとメリットがちがうのでご確認ください。

4-1) 自分で過払い金請求するデメリットとメリット

- デメリット

- 過払い金が少なくなる

- 家族に知られてしまう

- 過払い金の手続きが大変

- メリット

- 依頼する手数料がかからない

自分で過払い金請求するデメリット

返ってくる過払い金が少なくなる

自分で過払い金請求する場合、貸金業者によって過払い金を少なくする提案をされたり、返す期日を先延ばしにされたりすることがあります。

また、引き直し計算を間違えて取り戻せる過払い金が少なくなったり、逆に本来の過払い金より多く請求してしまって、過払い金が間違っているとして貸金業者に過払い金請求を断られる可能性もあります。

貸金業者と和解交渉したときの返還率

自分で交渉

約50~70%

専門家が交渉

約70~90%

家族にバレる可能性がある

自分でおこなう場合は貸金業者から郵便物が直接自宅に届いたり、自宅に電話がかかってきたりします。それによって過去に借金をしていたことや、現在借金をしていることが家族に知られてしまうことがあります。

過払い金が返ってくるまでの手続きが大変

自分で過払い金請求をするときは、

- 取引履歴の取り寄せ

- 引き直し計算

- 過払い金返還請求書の作成

- 貸金業者との交渉

を自分でおこなう必要があります。

過払い金請求をする前の書類の準備に多くの手間がかかることはもちろん、過払い金が返還されるまでの数ヶ月という期間は交渉に時間を費やすことになります。

また、貸金業者と直接交渉しないといけないので、ストレスを感じてしまうこともあれば、過払い金請求の知識や法律に関係することを勉強する時間も作らないといけません。

貸金業者と和解交渉したときの返還までの期間

自分で交渉

約6カ月~

専門家が交渉

約3カ月~

自分で過払い金請求するリスク

- 手続きに時間がかかって時効が成立してしまう

- ゼロ和解させられてしまう

手続きに時間がかかって時効が成立してしまう

過払い金請求は最後に取引した日から10年をすぎると時効が成立して手続きができなくなります。過払い金請求の書類の準備や、情報を集めるのに時間がかかりすぎると、その間に時効が成立する可能性があるので注意が必要です。

最後の取引した日がいつかなのかは、貸金業者からいつ、何パーセントの金利でいくら借りて、いつ、いくら返済したかわかる取引履歴を取り寄せれば確認できます。

ゼロ和解させられてしまう

ゼロ和解とは貸金業者と貸し借りゼロにして和解することです。

貸金業者から取引履歴を取り寄せるときに「返済中の借り入れをゼロにしないか」(ゼロ和解)、「和解書にサインをすれば利息を減額することができる」などと和解を提示されることがあります。

過払い金請求される前に和解に持ち込むことで、貸金業者が過払い金を払わないための方法で、自分で過払い金請求をするとゼロ和解に同意してしまう可能性があります。

和解書に「過払い金請求の権利を放棄する」旨の記載があれば過払い金請求ができなくなりますので注意が必要です。

自分で過払い金請求するメリット

弁護士や司法書士に依頼する手数料がかからないということがメリットですが、裁判を起こした場合に必要な収入印紙代や、書類を取り寄せるために必要な手数料は自分で負担します。

4-2) 弁護士や司法書士に過払い金請求を依頼するデメリットとメリット

- デメリット

- 手数料がかかる

- メリット

- 時間や労力がかからない

- 過払い金が多くなる

- 家族にバレない

- 督促がストップ

弁護士や司法書士に依頼するデメリット

弁護士や司法書士の手数料がかかります。過払い金請求の費用は相談料、着手金、基本報酬、成功報酬、その他に事務手数料、郵送料などです。

弁護士や司法書士に依頼するメリット

時間や労力をかけなくてすむ

過払い金請求の手続きの手間や労力がまったくかからないことです。取引履歴の取り寄せや引き直し計算をする必要がなく、過払い金請求の手続きで大変な貸金業者との交渉もすべて任せることができます。

過払い金の返還金額が多くなる

過払い金請求では、貸金業者に対する交渉力が重要な要素です。自分で交渉するより過払い金請求を熟知した弁護士や司法書士であれば、強気な貸金業者とも対等に交渉することができるので多くの過払い金を取り戻すことができます。

家族や周囲にバレずに過払い金が戻ってくる

貸金業者との連絡は弁護士や司法書士がおこないますので、貸金業者からの書類や連絡が直接家に来ることはなく、家族や周囲にバレることはありません。また、弁護士や司法書士からの連絡は相談者の希望に沿う方法でおこないます。

借金を返済中の場合、督促がストップする

返済中の借金の過払い金請求は、借金の督促をストップさせることができます。借金の督促がストップすれば、過払い金請求している間は返済に追いつめられることもなく、借金の返済計画の見直しや生活基盤の見直しができます。

過払い金請求を依頼する事務所の選び方

- 過払い金請求の実績が豊富にある

- 司法書士・弁護士が相談や面談の際に対応する

- デメリットやリスクの説明がある

- 過払い請求の費用が明確になっている

- 取り戻した過払い金の明細をもらえる

過払い金請求の実績が豊富にある

過払い金請求を依頼する事務所は、過払い金請求の実績が豊富にある事務所を選ぶべきです。

過払い金請求の経験が少ない事務所に依頼すると、貸金業者との交渉が上手くいかずに、取り戻せる過払い金が少なくなったり過払い金を取り戻すまでの期間が伸びてしまいます。

実績があればホームページを確認することで、過払い金請求を何件取り扱ってきたのか、取り戻した過払い金の総額はいくらか確認できます。

司法書士と弁護士の違い

過払い金返還請求は、弁護士も司法書士もどちらにも依頼できますが、大きな違いとして取り扱える過払い金の上限金額の違いがあります。

通常、司法書士は相談者の代理人になることはできませんが、司法書士の中でも特別研修と呼ばれる研修を修了し、かつ法務大臣が実施する「簡易訴訟代理等能力認定考査」に合格している認定司法書士であれば、簡易裁判所での140万円以下の過払い金を取り扱うことができます。

一方、弁護士には金額の制限がありませんが、司法書士に比べて過払い金の費用が高い傾向があります。

司法書士・弁護士が相談や面談の際に対応する

司法書士・弁護士事務所に問い合わせると、パラリーガル(事務員や補助者)が最初に対応して、その後にきちんと司法書士・弁護士に相談ができる事務所を選ぶべきです。

多くの相談を受けて、流れ作業のように過払い金請求をこなしている事務所だと、最終の依頼確認だけ司法書士・弁護士が対応することがありますが、パラリーガルはあくまで司法書士・弁護士をヘルプする立場で、代理として過払い金請求することは資格者でなければできません。

事務所の実績や口コミ、評判だけで判断するのではなくて、実際に自分で相談することで司法書士・弁護士が電話あるいは、面談の対応をしてくれるか、対応が親切か確認することができます。

司法書士・弁護士から過払い金請求のデメリットやリスクの説明がある

過払い金請求は、貸金業者からの借り入れやクレジットカードの利用ができなくなったり、返済状況によってはブラックリストに載る可能性があります。

相談した時に、過払い金請求のデメリットを一切説明せずにメリットばかり強調するような事務所であれば、誠実な対応は期待できないため依頼するのは避けるべきです。

「過払い金を多く取り戻したい」「過払い金を早く取り戻したい」「家族にバレたくない」といった要望を司法書士・弁護士に伝えたうえで、自分の返済状況におけるリスク・デメリットを説明してもらって、納得したうえで過払い金請求を依頼してください。

過払い金請求にかかる費用や報酬が明確になっている

過払い金請求にかかる費用と費用項目について、明確な説明がある司法書士・弁護士を選ぶべきです。不明瞭なままで手続きを進めた結果、最初に説明のなかった手数料などが追加されて、高額な費用を請求される可能性があります。

取り戻した過払い金の明細をもらえる

取引履歴から段階的に出される和解案や最終的な過払い金の金額の明細を送ってもらえる司法書士・弁護士を選ぶべきです。不明瞭なままだと、取り戻した過払い金を着服されてしまう可能性があります。

5) 任意交渉か裁判で過払い金請求するデメリットとメリット

過払い金を請求する方法は貸金業者との話し合いによって過払い金を取り戻す「任意交渉」と、貸金業者から提案された返還金額や返還期日に納得できない場合には、裁判(過払い金請求訴訟)の2つあります。

5-1) 任意交渉で過払い金請求するデメリットとメリット

- デメリット

- 過払い金が少なくなる

- メリット

- 短期間で取り戻せる

- 費用が安くすむ

任意交渉で過払い金請求するデメリット

取り戻せる過払い金が少なくなる

裁判で過払い金請求をするよりも取り戻せる過払い金が少なくなることです。返還率が高いといわれている貸金業者でも、任意交渉による返還率は発生している過払い金総額の80%~90%程度で、100%の返還はなかなか望めません。

任意交渉で過払い金請求するメリット

短期間で過払い金が戻ってくる

裁判で過払い金請求するよりはやく過払い金が返還されることです。戻ってくる過払い金の額が少なくなってもいいからすぐに過払い金を取り戻したい方、短期間で解決したい方は任意交渉が向いています。

費用が安くすむ

裁判した場合と比べて裁判費用がかからないので費用が安く済みます。相談者様が過払い金を「はやく取り戻したい」のか「多く取り戻したい」のかによって、任意交渉で解決したほうがいいのか裁判をしたほうがいいのかが決まります。

5-2) 裁判で過払い金請求するデメリットとメリット

- デメリット

- 期間が長くなる

- 裁判費用がかかる

- メリット

- 過払い金が多くなる

裁判で過払い金請求するデメリット

過払い金が返ってくるまで期間が長くなる

任意交渉で和解するよりも過払い金が戻ってくるまでに時間がかかることです。

費用が高くなる

裁判を起こすには裁判費用がかかります。弁護士や司法書士に依頼した場合、裁判になると任意交渉で解決した場合よりも成功報酬が高くなります。

裁判で過払い金請求するメリット

取り戻せる過払い金が多くなる

取り戻せる過払い金の額が多くなります。さらに、過払い金にプラス5%の利息付きで請求できる可能性も高くなります。

弁護士や司法書士に支払う成功報酬は高くなりますが、貸金業者から取り戻せる過払い金の額が増えるので、どちらのほうが得かどうか総合的に判断することが必要です。

6) 杉山事務所なら相談者様の状況に応じた最善の方法で解決

杉山事務所は、相談者様の状況をくわしくお伺いして状況に応じたデメリットとメリットをきちんと説明しますが、メリットが感じられない場合はお断りください。ご納得いただいたうえで正式な依頼をいただいています。

杉山事務所に過払い金請求を依頼した場合にかかる費用

杉山事務所では過払い金請求の相談や着手金は無料なので、費用を気にせずご相談いただけます。また、過払い金があるか、いくらあるか無料で調べられます。調べた結果、過払い金がなかったとしても費用はかかりませんので、リスクはありません。

| 着手金 | 過払い金報酬 | ||

|---|---|---|---|

| 過払い金 | 無料 | 過払い金の報酬 | 返還額の 27.5%~(税込) |

※相談者様の状況によって費用が変わります。相談時に相談者様にとって最適な手続きを提案させていただきます。

杉山事務所に寄せられるデメリットについての質問

過払い金請求するデメリットを教えてください

過払い金請求するデメリットは借り入れを完済しているか、返済中かそれぞれの借り入れ状況によって変わりますが、デメリットはほとんどありません。避けるべき点を注意すれば、過払い金を取り戻せる大きなメリットを得られます。

いま借金を完済しているかたは完済後の過払い金請求のデメリット。いま借金を返済中のかたは返済中の過払い金請求のデメリットをご確認ください。

過払い金請求を司法書士・弁護士に依頼するデメリットを教えてください

デメリットは手数料がかかることくらいです。過払い金請求を司法書士・弁護士に依頼することで時間や労力がかからない、過払い金が多くなる、家族にバレない、督促がストップなど多くのメリットを得ることができます。くわしくは弁護士や司法書士に過払い金請求を依頼するデメリットとメリットをご確認ください。

過払い金請求を自分でするデメリットを教えてください

過払い金請求を自分でするデメリットは過払い金が少なくなる、家族に知られてしまう、過払い金の手続きが大変なことですが、司法書士・弁護士に依頼することでデメリットを回避して過払い金を取り戻すことができます。くわしくは自分で過払い金請求するデメリットとメリットをご確認ください。

過払い金請求、債務整理は無料相談をご利用ください。