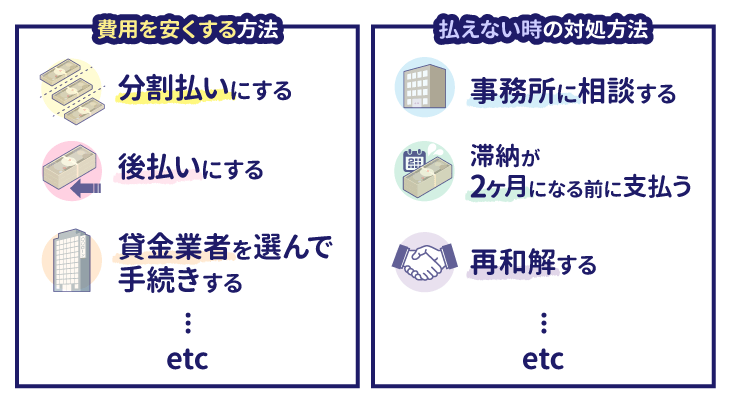

任意整理の費用を安くする方法と払えないときの対処方法

「任意整理の費用を安くできるの?」

「費用を払えないときの対処方法はあるの?」

と多くのご相談があります。

費用をかけないために自分で任意整理する方もいますが、手続きに慣れていないので減らせる借金が少なるので、トータルで考えると司法書士・弁護士に費用を払って任意整理した方が得だったという場合があるので、注意が必要です。

司法書士・弁護士に依頼する場合でも、費用の支払い方法を分割払いや後払いに変更すること、任意整理の対象にする貸金業者を少なくするなどで、費用の負担を減らすことができます。

また、任意整理の手続き中に支払いできなくなったとしても、対処する方法をくわしくお伝えしますので、無理に借金問題を解決できます。

任意整理の費用相場もくじ(メニュー)

1) 任意整理の費用相場と依頼するメリット

任意整理の費用相場

| 費用名目 | 費用の相場 |

|---|---|

| 相談料 | 0円~5,000円 |

| 着手金 | 1社あたり20,000円~50,000円 |

| 基本報酬 | 1社あたり20,000円~50,000円 |

| 減額報酬 | 減額した金額の10% |

任意整理にかかる費用は、手続きにかかる費用と司法書士・弁護士に依頼するときにかかる費用に分けられます。

手続きにかかる費用はほとんどありませんので、自分で任意整理する場合は費用はほとんどかかりません。

司法書士・弁護士に依頼する場合、相談料、司法書士・弁護士へ正式に依頼するために委任契約を結ぶときにかかる着手金・必要な書類を作成、貸金業者と交渉するのにかかる基本報酬(解決報酬)、払いすぎている利息を貸金業者に交渉することで取り戻した金額に応じてかかる減額報酬がかかります。

司法書士・弁護士に依頼する費用相場は、40,000円~105,000円程度になります。

任意整理を依頼するメリット

任意整理の費用を節約したい場合、手続きを自分ですることもできますが、司法書士・弁護士に依頼することで、手間や労力がかからなくて、貸金業者との交渉もスムーズで、家族に借金があることがバレこともほとんどなくなります。

費用より借入金額を減らせる

任意整理を司法書士・弁護士に依頼すると費用がかかりますが、毎月の返済額をより多く減らせる、貸金業者からの督促や返済をストップできる、家族に借金があることがバレずに毎月の返済額を減らせる、返済窓口を一本化できる可能性があるなど得られるメリットが多いので、多くの人が司法書士・弁護士に依頼しています。

費用の金額を調整することができる司法書士・弁護士に依頼することで、任意整理で減らす返済総額よりも、手続きにかかる費用のほうが高くなってしまうリスクは回避できるのでご安心ください。

任意整理にかかる費用と減らせる借金のシミュレーション

任意整理を司法書士・弁護士に依頼すると費用がかかりますが、貸金業者との交渉によって将来発生する利息をカットしたり、借金の返済期間をのばすので、毎月の返済額を減らせます。

具体的にどれくらい借金を減らせるのか任意整理する前とした後を比較したシミュレーションをご確認ください。

任意整理する前の返済額

「A社」「B社」「C社」の3社から借り入れをしている相談者様が、司法書士・弁護士に任意整理を依頼した場合、任意整理をする前としたあとでどれだけ返済額が変わるのか比較します。

| 借り入れ金額 | 利息 | 毎月の返済額 | 返済総額 | |

|---|---|---|---|---|

| A社 | 90万円 | 18% | 3.3万円 | 約117万円 |

| B社 | 50万円 | 18% | 1.8万円 | 約65万円 |

| C社 | 40万円 | 17.4% | 1.4万円 | 約52万円 |

| 合計 | 180万円 | – | 6.5万円 | 約234万円 |

| 借り入れ 金額 |

利息 | 毎月の 返済額 |

返済総額 | |

|---|---|---|---|---|

| A社 | 90万円 | 18% | 3.3万円 | 約117万円 |

| B社 | 50万円 | 18% | 1.8万円 | 約65万円 |

| C社 | 40万円 | 17.4% | 1.4万円 | 約52万円 |

| 合計 | 180万円 | – | 6.5万円 | 約234万円 |

合計1,800,000円の借り入れに対して利息がつくので、完済するまでに3年間で毎月6.5万円を返済し続けて、総額約2,340,000円を返済することになります。

任意整理したあとの返済額

| 借り入れ金額 | 利息 | 毎月の返済額 | 返済総額 | |

|---|---|---|---|---|

| A社 | 90万円 | 0% | 2.5万円 | 90万円 |

| B社 | 50万円 | 0% | 1.4万円 | 50万円 |

| C社 | 40万円 | 0% | 1.1万円 | 40万円 |

| 合計 | 180万円 | – | 5.0万円 | 180万円 |

| 借り入れ 金額 |

利息 | 毎月の 返済額 |

返済総額 | |

|---|---|---|---|---|

| A社 | 90万円 | 0% | 2.5万円 | 90万円 |

| B社 | 50万円 | 0% | 1.4万円 | 50万円 |

| C社 | 40万円 | 0% | 1.1万円 | 40万円 |

| 合計 | 180万円 | – | 5.0万円 | 180万円 |

借り入れに対する利息をカットして、毎月50,000円を3年間返済し続けて、総額1,800,000円を返済することになります。

任意整理する前としたあとで比較した毎月の返済額と返済総額

| 任意整理する前 | 任意整理した後 | |

|---|---|---|

| 毎月の返済額 | 6.5万円 | 5.0万円 |

| 返済総額 | 約234万円 | 180万円 |

| 任意整理する前 | 任意整理した後 | |

|---|---|---|

| 毎月の返済額 | 6.5万円 | 5.0万円 |

| 返済総額 | 約234万円 | 180万円 |

任意整理をする前とした後で毎月の返済額と返済総額を比較すると、毎月の返済額が65,000円から50,000円、完済までの返済総額が約2,340,000円から1,800,000円に減っていることがわかります。

任意整理を司法書士・弁護士に依頼することで費用はかかりますが、任意整理にかけた費用より多い金額を返済総額から減らせます。

司法書士・弁護士に依頼する前としたあとのシミュレーション

「A社」「B社」「C社」の3社から借り入れをしている相談者様が、司法書士・弁護士に任意整理を依頼した場合にかかる費用は、165,000円だったとします。

| 借り入れ金額 | 将来利息 | 依頼費用 | 返済総額 | |

|---|---|---|---|---|

| 依頼する前 | 180万円 | 約54万円 | – | 約234万円 |

| 依頼したあと | 180万円 | 0円 | 16.5万円 | 196.5万円 |

| 借り入れ 金額 |

将来利息 | 依頼費用 | 返済総額 | |

|---|---|---|---|---|

| 依頼 する前 |

180万円 | 約54万円 | – | 約234万円 |

| 依頼 したあと |

180万円 | 0円 | 16.5万円 | 196.5万円 |

任意整理で減らした借金に対してかかる費用(165,000円)よりも多い金額(約375,000円)を返済総額から減らせることがわかります。

手間や労力がかからない

司法書士・弁護士に依頼すれば、すべての手続きを任せることができるので、手間や労力がかかりません。

ただし、任意整理を自分でする場合、必要な書類の作成や貸金業者との交渉といった手続きを自分でおこなうので、手間や労力がかかります。自分で調べてもわからなくて必要な書類を作成できなかったり、書類の作成を後回しにすることによって、任意整理がなかなか始められずに諦めてしまうリスクがあります。

貸金業者と上手く交渉できる

貸金業者は、司法書士・弁護士であれば対等に交渉することができますが、個人が相手となった場合、過払い金を少なくする、過払い金の返還期間を先延ばしにする提案をしてきたり、将来発生する利息をカットする、返済期間をのばす提案に応じてくれないことがあります。

貸金業者からの督促や返済がストップする

司法書士・弁護士に依頼すると、任意整理をすることを伝える受任通知を貸金業者に送ることで、督促や返済をストップすることができます。

任意整理を自分でする場合、貸金業者からの請求や電話や督促状、催告書といった書類による督促や返済がストップすることはありません。

家族に借金があることがバレない

司法書士・弁護士に依頼すると、任意整理に関する書類の窓口が司法書士・弁護士になるので、手続きしていることが家族に知られることはありません

貸金業者から郵便物の差出人があからさまに貸金業者とわかる書類が送られてくること、貸金業者から自宅に電話で連絡がくることがあるので、同居している家族に借金があること、任意整理をしていることがバレてしまうデメリットがあります。

2) 任意整理の費用を安くする方法

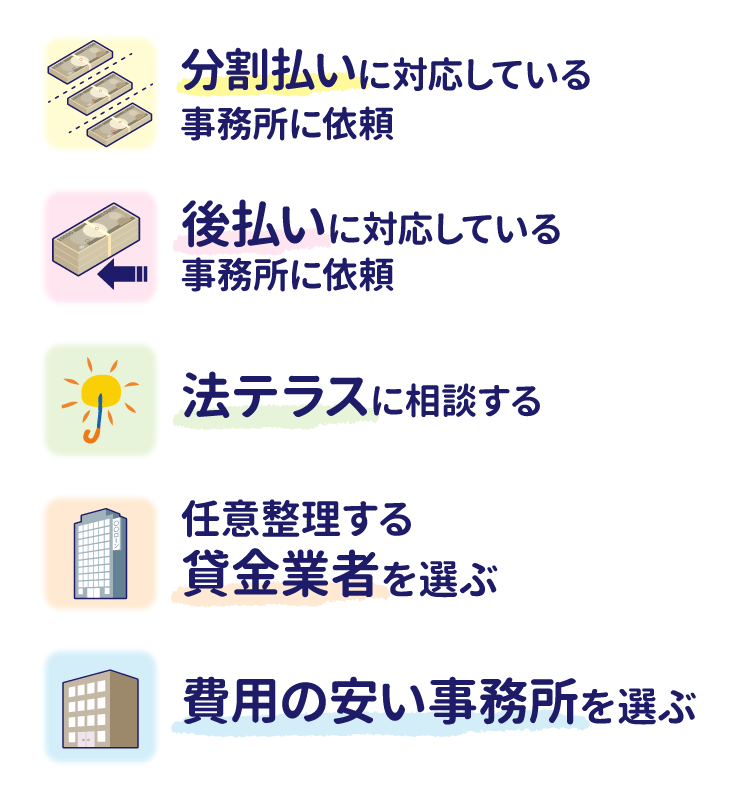

分割払いに対応している事務所に依頼

任意整理の費用の支払いが心配という方が多くいらっしゃいますが、多くの司法書士・弁護士事務所では費用の分割払いに対応しているので、無理なくお支払いすることができます。

原則として司法書士・弁護士へ正式に依頼してから、任意整理する貸金業者へ受任通知を送ると、借金の返済が一時的にストップするので、ストップしてる間に費用の支払いをします。

司法書士・弁護士に費用を分割で支払っているあいだに貸金業者側から「借金の返済期間をのばすので和解するタイミングを早めたい」など提案があった、貸金業者からの訴状が司法書士・弁護士に届いたなど特別な事情がある場合、費用を支払い終わるまえに手続きを始めることもあります。

費用の支払いが完了したあとに、貸金業者と和解してから返済をはじめられるように、スケジュールを調整するので、費用の支払いと借金の返済が無理なくできます。費用の分割払いの回数は事務所によって異なりますが、6回~12回の分割払いを目安としている事務所が多いです。

例1:3社について任意整理をした場合の費用と支払いスケジュール

1月に相談して、借り入れ、返済、収入、支出といった状況をもとに費用と支払い回数を話し合った結果、165,000円を4回払い(1回あたり41,250円)となりました。費用の支払い日は相談者様の給料日のあとに合わせてスケジュール調整します。

| 1月 | 相談 | 0円 |

|---|---|---|

| 2月 | 受任通知の送付・費用の支払開始 | 41,250円 |

| 3月 | 費用の支払い | 41,250円 |

| 4月 | 費用の支払い | 41,250円 |

| 5月 | 費用の支払い | 41,250円 |

| 6月 | 貸金業者と和解・借金の返済開始 | 和解して決まった返済額 |

| 1月 | 相談 | 0円 |

|---|---|---|

| 2月 | 受任通知の送付 費用の支払開始 |

41,250円 |

| 3月 | 費用の支払い | 41,250円 |

| 4月 | 費用の支払い | 41,250円 |

| 5月 | 費用の支払い | 41,250円 |

| 6月 | 貸金業者と和解 借金の返済開始 |

和解して決まった 返済額 |

例2:3社について任意整理をした場合の費用と支払いスケジュール

1月に相談して、借り入れ、返済、収入、支出といった状況をもとに費用と支払い回数を話し合った結果、165,000円を6回払い(1回あたり27,500円)となりました。費用の支払い日は相談者様の給料日のあとに合わせてスケジュール調整します。

| 1月 | 相談 | 0円 |

|---|---|---|

| 2月 | 受任通知の送付・費用の支払開始 | 27,500円 |

| 3月 | 費用の支払い | 27,500円 |

| 4月 | 費用の支払い | 27,500円 |

| 5月 | 費用の支払い | 27,500円 |

| 6月 | 費用の支払い | 27,500円 |

| 7月 | 費用の支払い | 27,500円 |

| 8月 | 貸金業者と和解・借金の返済開始 | 和解して決まった返済額 |

| 1月 | 相談 | 0円 |

|---|---|---|

| 2月 | 受任通知の送付 費用の支払開始 |

27,500円 |

| 3月 | 費用の支払い | 27,500円 |

| 4月 | 費用の支払い | 27,500円 |

| 5月 | 費用の支払い | 27,500円 |

| 6月 | 費用の支払い | 27,500円 |

| 7月 | 費用の支払い | 27,500円 |

| 8月 | 貸金業者と和解 借金の返済開始 |

和解して決まった 返済額 |

2つの例のように、司法書士・弁護士へ正式に依頼してから、任意整理する貸金業者へ受任通知を送ると、借金の返済が一時的にストップするので、ストップしてる間に費用の支払いをします。

費用の支払いが完了したあとに、貸金業者と和解してから返済をはじめられるように、スケジュールを調整するので、費用の支払いと借金の返済が無理なくできます。

後払いに対応している事務所に依頼する

ほとんどの司法書士・弁護士は、依頼者が委任契約を結ぶときにかかる着手金や任意整理に必要な書類を作成、貸金業者と交渉するのにかかる基本報酬を支払い終わってから貸金業者との交渉を始めます。

なかには、必要な書類を作成・貸金業者と交渉するのにかかる費用や委任契約を結ぶときにかかる費用を、貸金業者との交渉が終わって和解したあとに解決報酬金として後払いできる事務所もあります。

法テラスに相談する

法律支援を目的とした国の機関である法テラス(正式名称:日本司法支援センター)がおこなっている費用を立て替える制度(民事法律扶助制度)を利用することで、毎月の支払いを5,000円~10,000円に変更できます。

民事法律扶助制度は司法書士・弁護士に依頼する費用を支払うことができない人が利用できる制度で、月給や資産に基準があります。

任意整理する貸金業者を選ぶ

任意整理はローンを組んでいる貸金業者、つかいたいクレジットカード会社、保証人・連帯保証人のついた借金、口座を開設している銀行などを手続きの対象から外すことができます。

司法書士・弁護士の費用の設定方法よっては、手続きの対象にする貸金業者の数が増えるにつれて任意整理にかかる費用総額が多くなってしまう可能性があります。

任意整理する予定の貸金業者の数が多い場合、金利が高くてかつ、返済しなければいけない借金の金額が多い貸金業者のみを任意整理することで費用の負担を減らして多くの返済額を減らすことができます。

なかには、任意整理で減らした毎月の返済額や手続きする貸金業者の数によって費用を調整できる事務所もあるので司法書士・弁護士と受任契約を結ぶまえに相談するべきです。

費用が安い事務所に依頼

司法書士・弁護士が所属している日本司法書士会連合会(日司連)や日本弁護士連合会(日弁連)で任意整理にかかる費用の指針が定められています。

指針は「こうしたほうがいいよ」という道標になるものなので、指針で定められた金額を超える費用を設定している事務所もあれば、指針で定められた金額より低い費用を設定している事務所もあります。

事務所に任意整理を依頼するまえに指針よりも安い費用を設定しているか確認するべきです。指針より大幅に安い費用を設定している事務所の場合、貸金業者との交渉経験が豊富な事務所なのか確認するべきです。

任意整理でより多くの借金を減らすためには交渉力が重要ですが、任意整理にかかる費用が安くても貸金業者との交渉経験が浅い事務所に依頼してしまうと、減らせる借金が少なくなって、費用ばかりかかってしまう場合があります。

日本司法書士会連合会の費用指針(任意整理)

| 着手金+基本報酬 | 減額報酬 |

|---|---|

| 50,000円以下 | 減額分の10%以下 |

日本弁護士連合会の費用指針(任意整理)

| 着手金 | 基本報酬 | 減額報酬 |

|---|---|---|

| 上限なし | 20,000円以下 /1社 |

減額分の10% 以下 |

3) 任意整理中に費用が払えないときの対処方法

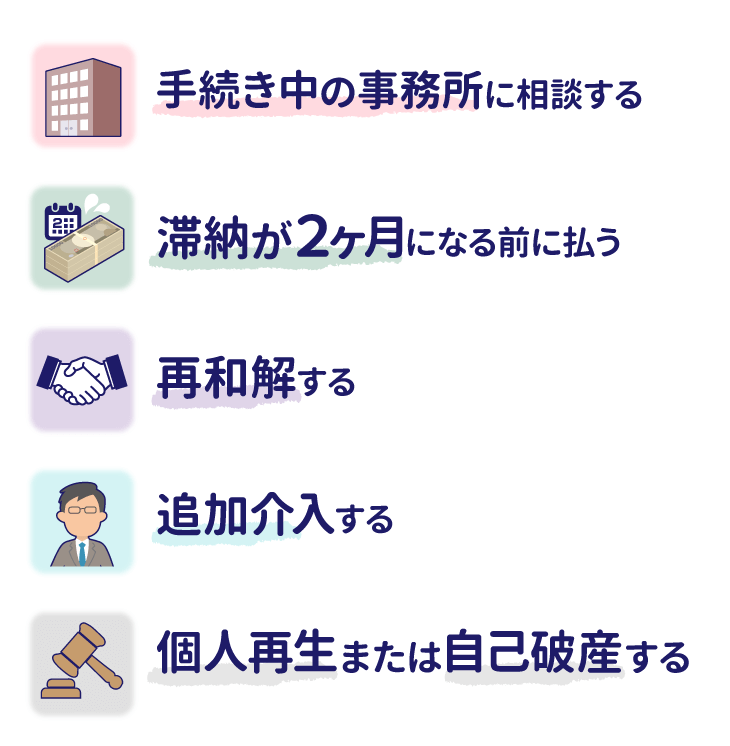

事務所に相談する

貸金業者と和解したあとに、会社の業績が落ちたなどで収入が少なくなった、病気にかかってしまって必要な出費が増えたといったやむを得ない事情で、費用の支払いができなくなる場合があります。

費用の支払いができなくなると、司法書士・弁護士の契約が解除されてしまって、貸金業者から自宅に督促状が届く可能性があります。

自宅に届く督促状を無視して2ヵ月分の返済金額を延滞してしまうと和解契約が無効になって一括請求をされるリスクがあるので、リスクを最小限に抑えるために少しでもはやく司法書士・弁護士にご相談ください。

滞納が2か月になる前に支払う

任意整理の支払い期間中に2ヶ月の支払いを滞納すると、残りの借り入れの一括請求をされてしまいます。

ただし、支払いの滞納が1ヶ月分であれば、問題なく支払いを続けていくことができますので、次の月に2ヶ月分の支払いすることや、翌月と翌々月に1.5ヶ月分の支払いをすること、または1ヶ月遅れの状態をキープして、次のボーナスで遅れ分を支払うことで解決できます。

再和解する

任意整理の支払い期間中に2ヶ月の支払いを滞納することになる場合は、元どおりの分割払いに戻すことはできなくなりますので、再和解をすることになります。

再和解の場合は、1回目よりも条件が厳しくなってしまって、未払いが1ヶ月あれば一括請求だったり、支払い期間が短くなって毎月の支払額が増える可能性があります。

追加介入する

任意整理時に、車を手放せないとか、保証人に迷惑をかけたくないなどの理由で、手続きをしていない貸金業者があれば、追加で任意整理することで、毎月の返済を減らすことができます。

個人再生または自己破産する

「返済の滞納が2か月になる前に支払うこと」や「再和解」、「追加介入」でも、返済状況が変わらない場合は、個人再生か自己破産をおこなうことになります。

個人再生であれば、最大で10分の1まで減らした借金を3年〜5年に分割して返済することができて、自己破産であれば、借金をゼロにすることができます。

過払い金請求、債務整理は無料相談をご利用ください。