本当に解決できる国が認めた借金救済制度のメリットとデメリット

貸金業者からお金を借りていて、返済や生活が苦しい、支払いの督促や督促状が届いていて困っているという人は借金救済制度によって解決することができます。

借金救済制度は、多重債務によって生活が苦しくなった人を救済するために作られた「国が認めた制度」です。

リボ払いや奨学金などで作ってしまった借金であっても、返済額を減らしたり、借金の支払いそのものを免除することができます。

しかし、借金救済制度はノーリスクでおこなえる手続きではありません。

手続きをすることで起きるリスクとデメリットを知っておかなければ、逆に生活が苦しくなって借金救済制度をおこなわなければよかったと後悔することがあります。

国が認めた借金救済制度のメリットとデメリットもくじ(メニュー)

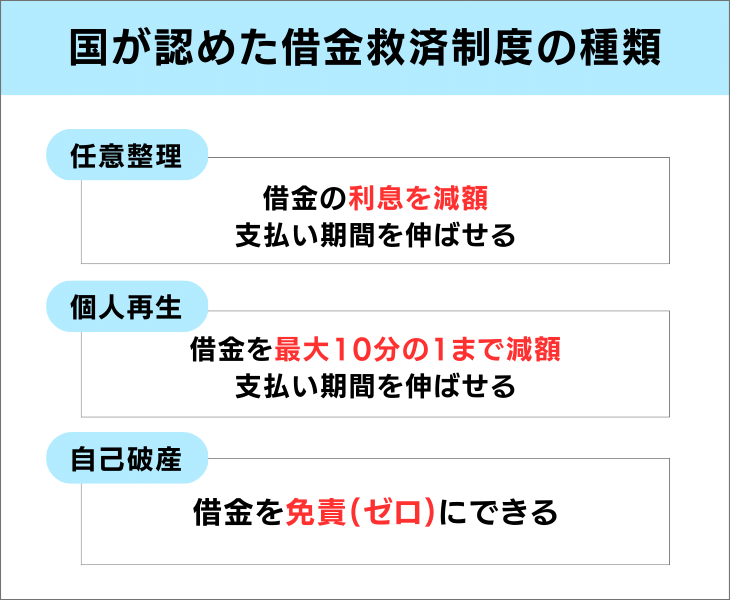

国が認めた借金救済制度は借金を減らす手続き

国が認めた借金救済制度は、借金の利息をカットして返済額を減額する任意整理、借金の返済を免除(ゼロ)にする自己破産、家や車といった高価な財産を残しながら借金を最大10分の1まで減額できる個人再生の3つの手続きに分けられます。

借金に苦しむ人にとっては任意整理、自己破産、個人再生はどれも魅力的に感じますが、自身の借り入れ状況や返済能力に合った手続きを選ばないと、資産を失ったり、かえって生活が苦しくなったりするケースがあります。

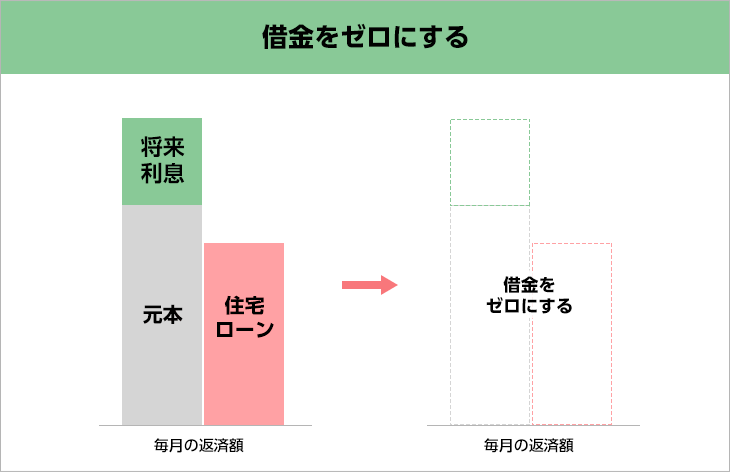

将来利息をカットする任意整理

任意整理とは裁判所を通さず、貸金業者と直接交渉する手続きです。手続きの期間は業者によってちがいますが、3か月~6か月の時間がかかります。

任意整理をするメリットは3つあります。

- 将来利息を減額、またはなくして元本だけの返済

- 支払い期間を3年~5年に伸ばせる

- 手続きをする業者を選べる

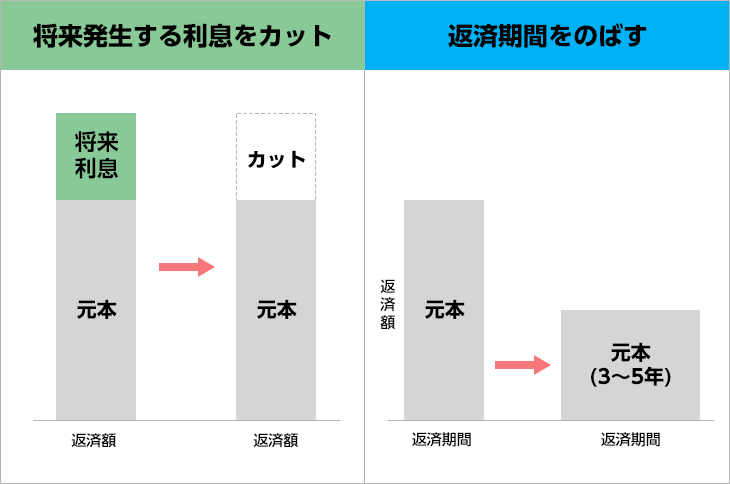

将来利息を減額、またはなくして返済期間を伸ばせる

任意整理の手続きをすると今後、支払う将来利息を減額もしくは、ゼロにして元本だけの返済ができるようになります。さらに返済期間を3年~5年(支払い回数でいうと36回~60回払い)に引き伸ばすことができるので、毎月の返済額を可能な限り減らして生活を楽にすることができます。

手続きをする業者を選べる

ローンを組んだり、リボ払いで購入した商品がある場合、代金の立て替えをしている貸金業者やカード会社を任意整理の対象にしてしまうと、ローンやリボ払いの返済が終わっていない商品は借金の返済の一部として回収されてしまいます。

返済は終わっていないけど回収されるのは困るというときは、その貸金業者やカード会社を対象から外して別の会社だけを任意整理をするといったことができます。

任意整理ができる人

- 3年~5年で完済できる見込みがある借金

- 返済できる安定した収入がある

- 返済する意思がある

任意整理ができる人は3年~5年で完済できるだけの借金と返済できる安定した収入があり、返済の意思がある人です。

任意整理は借金の返済を手助けする手続きなので、3年~5年で返済できない借金や返済できるだけの安定した収入、返済する意思がないと任意整理をしても意味がありません。

返済総額に対して安定した収入と返済する意思がないと、任意整理をしても借金を返済できない状況に追い込まれます。

任意整理をした後に、原則として2回分の延滞をしてしまうと、遅延損害金が発生するだけでなく一括請求を求められます。さらに放置すると貸金業者に法的処置をとられて給与や財産の差し押さえをされてしまいます。

任意整理では解決できない場合は個人再生や自己破産の手続きを選ぶべきです。

最大10分の1まで借金が減る個人再生

個人再生は裁判所を通しておこなう借金を減額できる手続きです。

任意整理よりも大幅に借金を減らすことができますが、裁判所からの認可、貸金業者からの賛同を得られないと成立しません。

また、個人再生の手続きが成立するまでにかかる時間は1年程と任意整理よりも長く時間がかかります。手続きはむずかしく、時間がかかるので弁護士や司法書士の力が必要です。

個人再生をするメリットは4つあります。

- 将来利息を減額して元本だけの返済

- 支払い期間を3年~5年に伸ばせる

- 借金の元本の支払いの一部を免除

- 住宅ローンが残っていても家を残せる

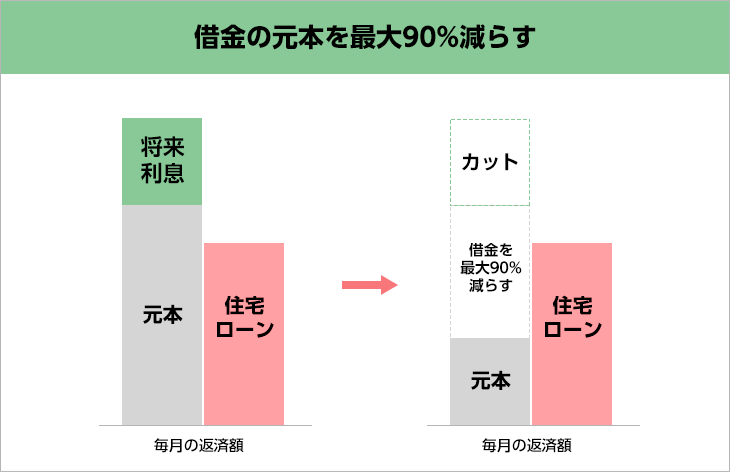

個人再生は、将来利息を減額またはカットするだけでなく、借金の元金の一部を免除することもできます。免除額は借り入れ総額と全ての資産にもとづいて算出し、決定します。

裁判所では以下のように目安が定められています。

| 100万円未満の人 | 総額全部 |

|---|---|

| 100万円以上 500万円以下の人 |

100万円 |

| 500万円を超え 1500万円以下の人 |

総額の5分の1 |

| 1500万円を超え 3000万円以下の人 |

300万円 |

| 3000万円を超え 5000万円以下の人 |

総額の10分の1 |

| 100万円未満の人 | 総額全部 |

|---|---|

| 100万円以上 500万円以下の人 |

100万円 |

| 500万円を超え 1500万円以下の人 |

総額の5分の1 |

| 1500万円を超え 3000万円以下の人 |

300万円 |

| 3000万円を超え 5000万円以下の人 |

総額の10分の1 |

支払い期間を3年~5年に伸ばせる

支払い期間は裁判所で認められた再生計画(返済計画)にもとづいて、3年~5年に伸ばせるので生活を圧迫しないで完済を目指すことができます。

住宅ローンが残っていても家を残せる

ローンの残債やリボ払いが終わっていない状態で借金救済制度を利用すると貸金業者やカード会社に返済が終わっていない商品が返済の一部として回収されてしまいます。

しかし、個人再生には「住宅ローン特則(住宅資金特別条項)」という制度があり、家のローンだけを手続きの対象から外して自宅を回収されることを防ぐことができます。

個人再生ができる人

- 返済する意思がある

- 任意整理では返しきれない借金

個人再生は裁判所から認可を得ることで成立する手続きです。手続きの中では約6か月の履行テストと呼ばれる返済できるかのテスト期間が用意されています(裁判所によって期間が変わります)。

履行テストををクリアしないと裁判所からの認可が下りず、手続きが失敗となるので、返済する意思が必要です。

また、個人再生は最低でも100万円の借金を返済する義務が残ります。

負債額によっては個人再生で十分に減額することができないケースがあります。任意整理にすべきか、個人再生にすべきかは素人では判断できないことがあるので弁護士や司法書士に相談すべきです。

借金の返済を免責(免除)にする自己破産

自己破産は裁判所に破産申し立てをして、借金の返済能力がないことを裁判所に認めてもらうことで、借金の支払い義務を免責(免除)してもらう手続きです。

自己破産をすると家や車といった高額な資産が回収され、借金の一部の返済にあてられます。自己破産は全ての資産を失うと思われがちですが、お金にならないと判断されたものや生活に必要な最低限な資産は手元に残すことができます。

自己破産ができる人

- 安定した収入がない人や無職

- 非免責債権ではない

- 免責不許可事由に該当しない

自己破産が認められるには支払い能力がないことが前提条件となります。借金を減額できれば返済できるという人は任意整理や個人再生を検討すべきです。また、非免責債権の借金や免責不許可事由にあてはまる借金は自己破産の対象にならないことがあります。

非免責債権とは

非免責債権とは、税金や慰謝料、教育費、損害賠償、罰金といった借り入れではない支払い義務のあるお金のことです。非免責債権に当てはまらない借金は自己破産で支払い義務を免責(免除)できますが、非免責債権の借金だけは支払い義務が残ります。

免責不許可事由とは

自己破産は破産法の中で免責不許可事由といって裁判所が免責(免除)を認めない要件を定めています。

例えば、浪費やギャンブルによって作った借金や返済意思のない借金、嘘をついて借金をしたことがあるといったことが挙げられます。

ただし、浪費やギャンブルで作ってしまった借金でも、借金をしてしまった過ちを反省していることが認められれば自己破産できるケースがあります。

自己破産ができるかどうかの判断基準は借金救済制度に詳しい司法書士や弁護士に聞かないと分からないので1人で考えるより、まずは相談するべきです。

借金救済制度をする前に知るべきデメリットとリスク

借金救済制度を利用すると借り入れ状況によってブラックリストに載る、官報に載る場合がある、保証人に迷惑がかかる、ローンが残っている商品が処分される、高価な資産が処分される可能性があるといったことがあります。

ブラックリストに載る

借金救済制度の手続きをおこなうと自分名義の信用情報に事故情報が記載されます。

ブラックリストとは、信用情報機関に自身が債務整理をしたことの事故情報が載ることを意味します。

ブラックリストは原則として完済後から5年~7年経たないと消えることはありません。

ブラックリストに載っている間は、持っているクレジットカードが解約になったり、次回の更新・新規作成ができなくなります。さらに、銀行やカード会社、消費者金融から新たにローンを組むといったこともできなくなります。

官報に載る場合がある

官報とは国が発行する機関紙で、行政機関の休日を除いて毎日発行されています。

官報は裁判所に併設された官報販売所といった特殊な場所でしか販売されていないため、一般の人が目にすることはほとんどありません。

借金救済制度のうち、自己破産もしくは個人再生の手続きをすると官報に名前、住所、手続きを行った日にちと裁判所名が記載されます。

官報に載ることで近所の人や職場の人にバレることはほとんどありませんが、会社によっては官報や官報の情報も扱う身辺調査会社を経由して破産歴を調べるケースがあり、就職活動に影響がでる可能性があります。

保証人に迷惑がかかる

保証人や連帯保証人がついている借金に対して救済制度を利用すると、カットした将来利息や免責(免除)された借金の支払い義務が保証人に移ります。

お金を借りた当人は手続きをすることで、借金苦が軽減されますが、保証人は借金が急に降りかかるようなものなので、事前の相談や話し合いは必要です。

保証人に返済能力がなければ、保証人も借金救済制度を利用しなくてはいけない状況に追い込まれます。保証人に迷惑をかけたくないときは、保証人付き以外の借金を減額できる任意整理の手続きを選ぶ必要があります。

ローンが残っている商品は処分される

ローンの返済が残っている商品の所有権は債務者(あなた)ではなく、ローンを提供した会社にあります。

そのため、ローンの返済が残っている状態で借金救済制度を利用すると、ローンを完済していない商品は回収され、借金の返済に当てられることになります。

ローンの返済は終わっていないが、回収されては困る商品があるときは、ローンを組んでいる会社は借金救済制度の対象から外す必要があります。

高価な財産が処分される可能性がある

借金救済制度のうち、自己破産もしくは個人再生の手続きをすると、高価な財産(家や車、ブランド品など)が回収されて返済に当てられます。

例えば、自己破産の手続きは20万円以上の価値がある財産は処分対象ですが、個人再生は最低返済額の金額に応じて回収される財産が変わります。

自己破産と個人再生の違い

| 自己破産 | 個人再生 | |

|---|---|---|

| 家 | 回収される | 残せる |

| 車 | 回収される | 最低返済額によって残せる |

| ブランド品 | 回収される | 最低返済額によって残せる |

| 家電 | 対象物1台のみ残せる | 最低返済額によって多く残せる |

| 現金 | 99万円まで残せる | 最低返済額によって多く残せる |

※ローン残債がなく価値がないと判断された車は残せる可能性があります。

自己破産は破産者が保持できる自由財産があります。

自由財産は現金と財産を合わせて99万円以内であれば、総額20万円以上の財産でも残せる可能性があります。

例えば現金が40万円、その他に50万円相当の財産がある場合は両方とも残せる可能性があります。しかし、現金が100万円、その他に50万円相当の財産がある場合は、配当のしやすい現金が51万円分回収されることになります。

自己破産をするにあたって、財産を調査したり、申し立ての書類作成するのは非常に複雑です。弁護士や司法書士でないと失敗して損をする可能性がありますので、1人で悩まず、まずは杉山事務所の無料相談をご活用ください。

借金救済制度が生活に与える影響

借金救済制度を利用すると住宅ローンやマイカーローンの審査が通りづらくなり、自宅や車を購入できないことがあります。

また、携帯やスマホの機種代金を分割支払いできないため、機種変更ができなかったり、新規端末を分割払いで購入する契約が結べないといったことがあります。

住宅ローンの審査が通りづらくなる

借金救済制度を利用すると借金の完済から5年~7年の間はブラックリストに載ります。

ブラックリストに載ると銀行の住宅ローンの審査が通りづらくなります。

ただし、ブラックリストに載るのは借金救済制度を利用した人の名義だけなので、家族の名義で住宅ローンの審査を通すときは影響がありません。

車のローン審査が通りづらくなる

借金救済制度を利用すると借金の完済から5年~7年の間はブラックリストに載るため、銀行やディーラーが提供するマイカーローンの審査が通りづらくなります。

ただし、ブラックリストに載るのは借金救済制度を利用した人の名義だけなので、家族の名義でマイカーローンの審査を通すときには影響がありません。

また、中古車販売店によっては独自のサービス(自社ローン)で車を分割購入できるケースがあります。

携帯やスマホの分割払い契約ができない

借金救済制度を利用すると借金の完済から5年~7年の間はブラックリストに載るため、携帯やスマホの分割支払いができません。

携帯やスマホの分割購入を申込むと、携帯電話会社が申込者の信用情報を信用情報機関に問い合わせて参照します。ブラックリストに載っていることが判明すると審査落ちになり、分割支払いでの契約ができなくなります。

ただし、携帯やスマホを一括支払いで購入したり、中古の携帯やスマホを持って回線だけの契約をするのでれば、新規で契約することはできます。

借金救済制度にかかる費用

借金救済制度には任意整理、個人再生、自己破産がありますが、それぞれの手続きにかかる費用、司法書士の費用、弁護士の費用はちがいます。任意整理の費用は1社あたり約5万円~約10万円、個人再生と自己破産の費用は約44万円がかかります。(裁判所費用を除く)

任意整理の手続きにかかる費用

任意整理を司法書士や弁護士に依頼するときは、着手金と基本報酬(解決報酬)、減額報酬がかかることがほとんどです。

着手金と基本報酬を同じ項目としている事務所が多く、1社あたり約5万円〜約10万円が相場になります。また、借金の元本が減額できたときの減額報酬は10%程度です。

着手金・基本報酬の費用は依頼主の債務額によって変動することがあります。

杉山事務所の依頼費用

| 相談料 | 無料 |

|---|---|

| 基本報酬 | 2.75万円(税込)~ |

| 相談料 | 無料 |

|---|---|

| 基本報酬 | 2.75万円(税込)~ |

杉山事務所では1か月に10,000件を超える借金の相談がきています。相談料は何度でも無料なのでご自身の借金や家族、子供、恋人の借金で悩んでいる人はお気軽にご相談ください。

個人再生の手続きにかかる費用

個人再生は「裁判所」を通して手続きをおこなうため、裁判所に支払う費用が発生します。

また、申し立てをするためには借り入れ状況の調査や財産目録といった書類作成が必要です。調査と書類作成は専門知識のある司法書士や弁護士に依頼する必要があるので、裁判所に支払う費用とは別に依頼費用もかかります。

裁判所と司法書士への依頼料を合わせると約70万円程の費用が必要になります。

裁判にかかる費用

| 申立の際にかかる印紙代 | 1万円 |

|---|---|

| 官報公告費用 | 1万円~1.5万円程度 |

| 個人再生委員への報酬 | 25万円程度 |

| その他諸経費(郵便切手など) | 数千円 |

| 合計 | 28万円程度 |

| 申立の際にかかる印紙代 | 1万円 |

|---|---|

| 官報公告費用 | 1万円~1.5万円程度 |

| 個人再生委員への報酬 | 25万円程度 |

| その他諸経費(郵便切手など) | 数千円 |

| 合計 | 28万円程度 |

杉山事務所への依頼費用

| 相談料 | 無料 |

|---|---|

| 住宅ローンがない場合の費用 | 44万円(税込) |

| 住宅ローンがある場合の費用 | 55万円(税込) |

| 相談料 | 無料 |

|---|---|

| 住宅ローンがない場合の費用 | 44万円(税込) |

| 住宅ローンがある場合の費用 | 55万円(税込) |

※依頼者が個人事業主の場合、事業規模等によって金額が決定します。

※印紙代等の実費が必要となります。

※依頼者様の借り入れ状況やご依頼内容によって、費用が変わる場合があります。

司法書士・弁護士への依頼費用は返済が終わっていない住宅ローンがある場合と、住宅ローンがない場合で変動することがほとんどです。

返済が終わっていない住宅ローンがある場合は「住宅ローン特則」という制度を合わせて利用しないと、手続きの中で家が回収されて返済に当てられてしまいます。

自己破産の手続きにかかる費用

自己破産は「裁判所」を通して手続きをおこなうため、裁判所に支払う費用が発生します。

また、申し立てをするためには借り入れ状況の調査や財産目録といった書類作成が必要です。調査と書類作成は専門知識のある司法書士や弁護士に依頼する必要があるので、裁判所に支払う費用とは別に依頼費用もかかります。

裁判所と司法書士への依頼料を合わせると約70万円程の費用が必要になります。

裁判所にかかる費用

自己破産には、申し立てをしてすぐに破産が成立する「同時廃止」と、資産を清算して破産が成立する「管財事件」、「少額管財事件」の3種類があります。

手続きを選ぶのは裁判所なので債務者の方から一番費用が安くすむ「同時廃止にしてほしい」とは言えません。

| 申立の際にかかる印紙代 | 1,500円 |

|---|---|

| 官報公告費用 | 1万円~1.5万円程度 |

| 郵便切手代 | 数千円 |

| A.管財事件の場合 (管財人の予納金) |

50万円~ |

| B.少額管財事件の場合 (管財人の予納金) |

20万円程度 |

| C.同時廃止の場合 | 不要 |

| 合計(管財事件) | 23万円~ |

| 合計(同時廃止) | 3万円程度 |

| 申立の際にかかる印紙代 | 1,500円 |

|---|---|

| 官報公告費用 | 1万円~1.5万円程度 |

| 郵便切手代 | 数千円 |

| A.管財事件の場合 (管財人の予納金) |

50万円~ |

| B.少額管財事件の場合 (管財人の予納金) |

20万円程度 |

| C.同時廃止の場合 | 不要 |

| 合計(管財事件) | 23万円~ |

| 合計(同時廃止) | 3万円程度 |

弁護士を代理人にすることで管財事件は「少額管財事件」となり、管財人への予納金が20万円程度になって、自己破産の費用を安くできる可能性があります。

借金救済制度の費用が払えない場合

分割支払いを利用する

借金救済制度にかかる費用の支払いが心配という方が多くいらっしゃいます。

原則として司法書士・弁護士に正式に依頼をすると貸金業者へ受任通知が送られて、借金の返済がストップします。ストップしている間に事務所へ費用を支払うことで借金救済制度を利用することができます。

杉山事務所では借金救済制度の費用は分割での支払いが可能なので、まとまったお金がなくても依頼することができます。

「総合支援資金」制度を利用する

「総合支援資金」とは安定した収入がなく(働けない・失業者など)生活に苦しむ人が生活を立て直し、経済的な自立ができるようにする政府による貸付制度です。

総合支援資金は生活支援費、住居入居費、一時生活再建費の3つの要素で国から借りられるお金で、連帯保証人がいれば無利子、連帯保証人がいなくても年1.5%で借りることができます。

| 生活支援費 | 3か月~12か月の貸付 最大月20万(単身世帯は15万円以内) |

|---|---|

| 住宅入居費 | 40万円まで |

| 一時生活再建費 | 60万円まで |

| 生活支援費 | 3か月~12か月の貸付 最大月20万(単身世帯は15万円以内) |

|---|---|

| 住宅入居費 | 40万円まで |

| 一時生活再建費 | 60万円まで |

一時生活再建費は、家賃や公共料金の滞納の立て替えや借金救済制度(債務整理)にあてることもでき、最大で60万円まで借りることができます。

高い金利の借金を救済制度(債務整理)によって元本だけの返済にした方が借金問題を解決することができます。おまとめローン(一本化)や借り換えでは必ず金利が乗ってしまうことを考えると「総合支援金」と借金救済制度を組み合わせた方が良いです。

リボ払いや奨学金も借金救済制度の対象

借金救済制度は銀行や消費者金融からの借り入れ、カードローン、ショッピングリボ払い、奨学金、個人間での借金、滞納した公共料金といった借金を対象にできます。

ただし、慰謝料や教育費、税金、保険料、水道代といった借り入れで発生していないお金は借金救済制度の対象になりません。

借金救済制度が対象になるお金

- 銀行や消費者金融といった貸金業からの借り入れ

- カードローンのキャッシング

- クレジットカードのショッピング利用分

- リボ払いや分割払い

- 奨学金

- 個人間での借金

- 滞納した公共料金

原則として「借り入れをしたお金」は借金救済制度の対象です。

借り入れ件数や借入総額をふまえて、任意整理・個人再生・自己破産の手続きから自分にあった手続きをすれば今の借金問題から抜け出すことができます。

借金救済制度が対象にならないお金

- 慰謝料

- 教育費

- 滞納した税金

- 社会保険料

- 罰金

- 刑事訴訟費用

- 損害賠償金

「借り入れたお金」は借金救済制度の対象になりますが、慰謝料や教育費、滞納した税金、社会保険料、損害賠償金などは対象になりません。

たとえ、自己破産の手続きをしたとしても「借り入れたお金」は解決できても、慰謝料や教育費といった借金救済制度の対象外のお金は支払い義務が残ります。

借金救済制度の相談を杉山事務所にするメリット

借金の相談は何回でもOK!相談料も無料

弁護士や司法書士の相談料は30分で5,500円(税込)からかかるケースも珍しくありません。しかし、杉山事務所では借金の相談料は無料かつ何回でも相談ができます。

借金の相談をしたけど、内容を忘れてしまった、気になることが増えたからもう一度相談したい、借金救済制度を利用したいけどきちんと理解した上でお願いしたいといったご要望に応えることができます。

自分に合った手続きを親身に決めてくれる

借金救済制度は任意整理、自己破産、個人再生がありますが、それぞれのメリットとデメリットが大きくちがうため、債務者の借り入れ状況や資産、収入によって選ぶべき手続きが変わります。

例えば、収入が安定せず、返済する能力がない人が任意整理をしてしまうと手続き後に再び生活が苦しくなった時に、返済する方法がないので差し押さえになってしまう可能性があります。最終的に自己破産をするならもっと早くに破産手続きをして借金がない生活を送ったほうが人生の立て直しがしやすいです。

このように杉山事務所では、借り入れ状況、収入、資産をふまえた上で依頼者の手続き後の生活状況を想像して、任意整理や個人再生をして返済を続けるべきか、自己破産をして借金の免責(免除)をして再スタートをした方が良いのか提案します。

督促や支払いを停止できる

杉山事務所に借金についての相談を頂き、内容にご納得いただいた上で正式に依頼をしていただくと、依頼を受けた日から債権者(貸金業者)に対して受任通知を出すことができます(相談だけでは受任通知を出すことができず、取り立てを止めることはできません)。

受任通知が債権者(貸金業者)に届くと、債権者は債務者に対して督促や支払い請求をすることが手続き終了までできなくなります。

過払い金が発生していれば取り返せる

過払い金とは、借金の利息を払いすぎていた場合に発生する貸金業者から取り戻せるお金のことです。

杉山事務所では借金の相談を頂くと同時に過払い金が発生しているかを調べて、発生していれば過払い金を取り戻す手続きをすることができます。

杉山事務所は毎月1億円以上の過払い金を依頼者様たちの手元に取り戻し、ビジネス誌の週刊ダイヤモンドにて消費者金融が恐れる司法書士事務所に選ばれた実績があります(※1)。

借金救済制度を利用する流れ

司法書士と面談して借り入れや生活の状況を話す

借金救済制度についての相談や実際に救済制度を利用して借金を解決したいときは電話もしくはメールで問い合わせをします。

電話で問い合わせをするときは、借金の総額、借り入れしている会社の数は整理しておくとやりとりがスムーズになります。

また、自分から電話をかけるのが苦手という人は、メールでの問い合わせがおすすめです。メールフォームから必要事項を入力して連絡を待つだけです。まだ具体的に依頼するわけではないから名前は知られたくないという人は仮名でも問題ありません。

メールを確認した担当者から連絡が来たら現在の借り入れ状況やどのように解決していきたいのか聞き取りがはじまります。質問に答えていくだけでどうすればよいのか提案を聞くことができますし、自身が気になる質問をして頂いてもかまいません。

手続き内容に納得したら正式に依頼する

借り入れ状況や収入、資産を考慮して任意整理・個人再生・自己破産のどの手続きが一番良い選択なのかを司法書士に提案をしてもらいます。

提案された内容や手続きの仕組み、依頼費用などに納得ができたら正式に依頼します。

依頼をすると杉山事務所から当日に受任通知が各貸金業者に発送され、手続き完了までの間取り立てや借金の返済が停止します(時間帯によっては受任通知が翌日になることがあります)。

依頼後の手続きの流れ

正式に依頼を出すと、過払い金の有無や保有資産の状況といった手続きに関係のあるものの調査が司法書士によっておこなわれます。

調査結果をもとにして手続き書類を作成し、貸金業者との任意交渉もしくは裁判所への申し立てがおこなわれます。

任意整理の手続きの流れ

任意整理の手続きは、司法書士と貸金業者との間で、毎月の返済額を決めるために支払い回数を決めたり、任意整理後に滞納してしまった場合の猶予期間などを決めたりする任意交渉がおこなわれます。

交渉の結果、和解成立となれば、利息がなくなり、元金だけの返済をはじめることができます。手続きにかかる期間は3か月~6か月になります。

個人再生の手続きの流れ

個人再生の手続きは裁判所に申し立てをおこない、申し立てが認められると手続きが開始されます。個人再生の手続きでは、債権者からの減額免除の同意を得るための債権者集会や返済計画が遂行できるかの履行テストがおこなわれます。

裁判所への申し立てに必要な書類作成のためにかかる時間は1か月~3か月程度で、全ての手続きが終了するまでに1年以上かかることがあります。

自己破産の手続きの流れ

自己破産の手続きは、貸金業者との交渉ではなく、裁判所に申し立てをおこない、借金の返済の免責を認めてもらうことが必要になります。

また、同時廃止か管財事件によって進め方や手続き終了までの時間が変わります。

裁判所への申し立てに必要な書類作成のためにかかる時間は1か月~3か月程度で、そこに同時廃止または管財事件にかかる期間がプラスされます。

資産がないと裁判所に判断された場合は、「同時廃止」となり、すぐに破産が成立して借金の返済が免責されます。免責が認められた日から借金を返済する必要がなくなります。

資産があると裁判所に判断された場合は、「管財事件」として扱われ、資産の回収と売却に時間をとられることになります。資産を借金の返済にあてるための換価処分という作業が終われば破産が成立して借金を返す必要がなくなります。

借金救済制度以外の解決策との比較

| 金利 | 債務額 | |

|---|---|---|

| 債務整理 | ゼロにできる | 減額できる |

| おまとめローン(一本化) | 減らない | 減額できない |

| 借り換え | 少し減る | 減額できない |

| 行政支援制度 | 少し減る | 減額できない |

| 現金 | 少し減る | 増える |

家計の固定費の見直しとの比較

家計の固定費には家賃(電気ガス水道)や通信料(スマホ代やネット環境)、保険料などが挙げられます。支出を見直して使えるお金を増やせば、返済額を増やして完済までの時間を短くしたり、生活費の確保によって今の暮らしを楽にできる可能性があります。

しかし、固定費の見直しは生活水準を落とす可能性があるため、人によっては生活が逆に苦しいと感じる場合もあります。また、借金の利息や元金が減額できるわけではないため、根本的な解決にはなりません。 借金を根本から解決したいなら借金救済制度を利用すべきです。

繰り上げ返済との比較

繰上げ返済とは毎月の返済額とは別に、借金の一部を前倒して返済することです。繰上げ返済で全て返済することを繰上げ一括返済と言います。

繰上げ返済分の利息は支払わなくて良いため、トータルで見れば利息をなくすことができます。ただし、繰上げ返済ができる人はボーナスなどの臨時収入がある人で、毎月の収入が決まっている人は気軽にできるものではありません。

一方の借金救済制度は繰上げ返済をしなくても利息をなくすことができ、さらに返済期間を延ばすことで毎月の返済額を減額できるので生活を楽にすることができます。

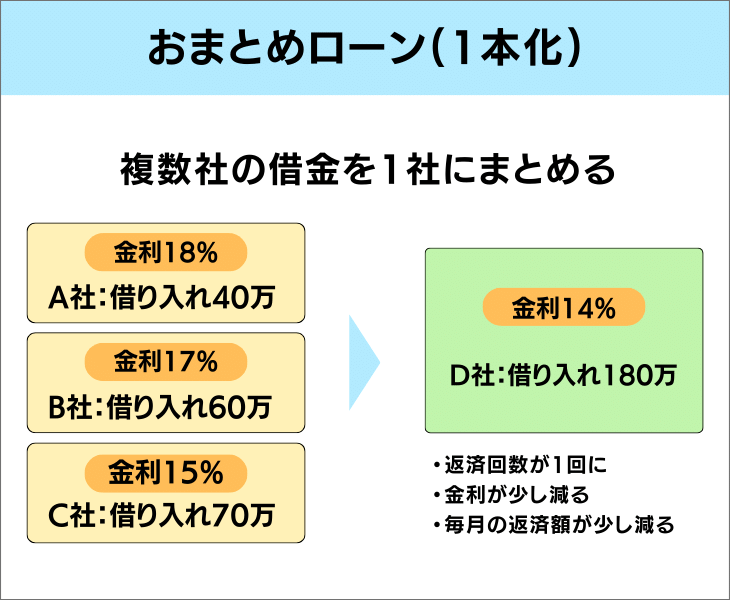

おまとめローン(一本化)との比較

おまとめローン(一本化)とは複数社で借りている借金を1社の借り入れにまとめることで、金利と返済日を1つにすることです。

例えば、3社から借り入れをしていて、A社から金利18%(20万円)、B社から金利17%(40万円)、C社から金利15%(40万円)の合計100万円を借り入れているとします。

これらの借金を新たにD社から金利15%(100万円)を借りて完済した場合、借金はD社のみに返済することになるため、金利は15%に統一されます。

A社、B社、C社の金利はカットされるのでトータルの返済額は多少減りますが、D社への金利15%は必ず支払わなければならないため、借金はほとんど減額できていません。

借金救済制度を利用すれば、金利をゼロにできるため、100万円で15%の金利が乗っている場合は、年間で15万円の将来利息がなくせるため、返済額が多く減ることになります。

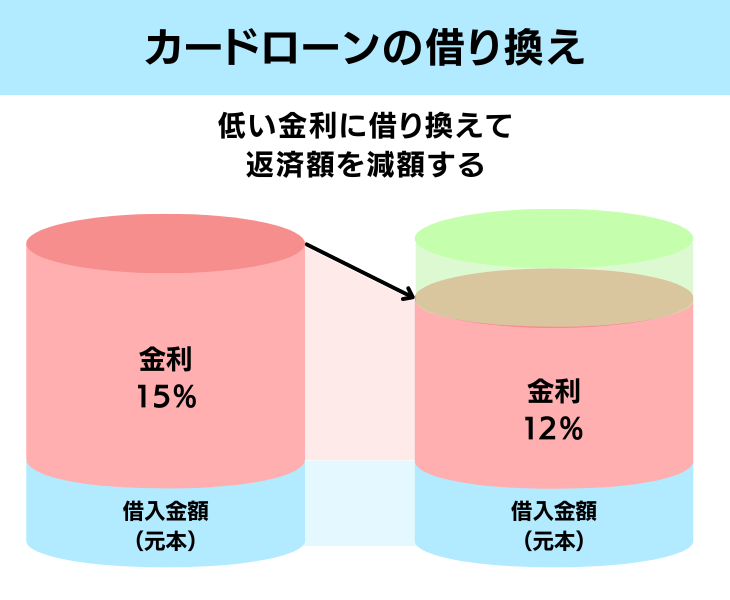

借り換えとの比較

借り換えとは、A社から借りていたお金をB社で借りたお金で完済して、B社に返済を続けることです。A社が金利18%で貸付をしていて、Bから金利10%で借りられたなら金利8%のカットになります。

一見すると魅力的ですが、返済期間がその分短い設定であったり、逆に返済期間が長く設定できることでトータルでみれば支払う利息が増えてしまうということがあります。

一方で借金救済制度は将来利息をなくし、返済期間を3年~5年で設定できるので完済の道筋を明確にすることができます。

行政支援制度との比較

借金の返済が苦しく、今すぐお金を用意しないと生活ができないという場合は、行政から条件付きで無利子でお金を借りることができる「生活福祉資金貸付」や「母子父子寡婦福祉資金貸付」、「生活保護」を受けられる可能性があります。

ただし、行政支援制度で借りたお金は返済にあてることができないため、借金問題の解決にはなりません。もし、行政支援制度で借りたお金で返済をしていることが判明すると不正自給とみなされて支給停止や返還を求められる可能性があります。

| 母子父子寡婦福祉資金貸付 | 20歳未満の児童を扶養している配偶者のない女子または男子、寡婦が対象 |

|---|---|

| 生活福祉資金貸付 | 低所得者や高齢者、障害者の生活に苦しむ人が対象 |

| 生活保護 | 世帯収入が13万円以下が対象 |

| 母子父子寡婦福祉資金貸付 | 20歳未満の児童を扶養している配偶者のない女子または男子、寡婦が対象 |

|---|---|

| 生活福祉資金貸付 | 低所得者や高齢者、障害者の生活に苦しむ人が対象 |

| 生活保護 | 世帯収入が13万円以下が対象 |

生活福祉資金は債務整理の費用に立て替えできる

生活福祉資金貸付制度には借金救済制度(債務整理)の費用にあてられる「総合支援資金」があります。連帯保証人がいれば無利子で借りられ、連帯保証人がいなくても年利1.5%という低い金利で最大で60万円まで借りることができます。

お金がなく借金救済制度が利用できない人は生活福祉資金貸付制度も視野に入れると良いです。

過払い金請求、債務整理は無料相談をご利用ください。