過払い金・過払い金請求とは

過払い金とは、消費者金融やクレジットカード会社に払い過ぎていた利息のことで、過払い金請求とは払い過ぎていた利息を、自分か依頼した専門家が返還請求することで取り戻す手続のことです。

借金を完済している方は発生した過払い金を手元に取り戻す、借金を返済中の方は借金を過払い金で完済する、減らすことができます。

アコム、プロミス、アイフル、レイクなどの消費者金融、エポス、イオン、セゾン、ニコスなどのクレジットカード会社から借り入れをしている人は、全国に約1,400万以上いて、数百万人が過払い金があるとされています。

過払い金請求とは

もくじ(メニュー)

- 1) 過払い金とは

- 2) 過払い金請求の対象者とは

- 3) 過払い金請求とは

- 4) 全国に対応している杉山事務所

1) 過払い金とは

過払い金とは?過払い金が発生する仕組みと条件

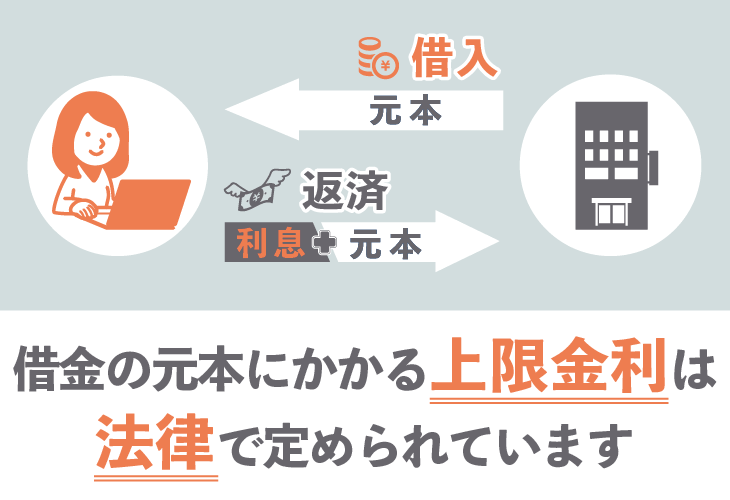

過払い金とは、法律で定められた上限金利を超えて払いすぎた利息のことです。返済を延滞したことによって発生した遅延損害金でも、法律で定められた上限金利を超えて支払いをしていれば、過払い金が発生しています。

借金を完済している方は発生した過払い金を手元に取り戻す、借金を返済中の方は借金を過払い金で完済する、減らすことができます。

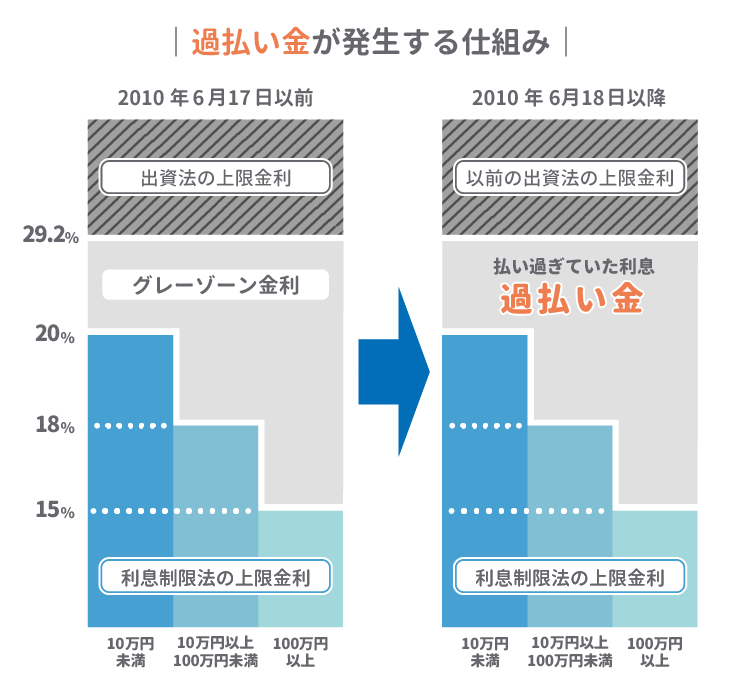

お金を借り入れするには法律で金利の上限が定められていますが、以前は利息制限法が20%なのに対して、出資法は29.2%で、多くの貸金業者は出資法の上限金利である29.2%で貸付していました。

2010年6月に貸金業法と出資法が改正されて、上限金利は出資法で定められている29.2%から、利息制限法で定めている20.0%へ引き下げられました。

利息制限法で定められている上限金利は借り入れ金額によって変わります。10万円未満であれば20%、10万円以上100万円未満であれば18%、100万円以上であれば15%となります。

法律が改正された2010年6月より前から借り入れをしていれば、利息制限法(20%)と出資法(29.2%)の上限金利の差(グレーゾーン金利)が払い過ぎていた利息、つまり過払い金となって、貸金業者に返還請求できます。

2010年6月より前にクレジットカードのキャッシングを利用した方も、リボルビング払い・一括払い・分割払いといった返済方法にかかわらず過払い金請求できます。

また、借り入れの完済後や返済中、返済を延滞や滞納したことがあっても、相続した借り入れであっても過払い金請求することが可能です。

過払い金が発生しない借金

2010年6月より前に消費者金融・クレジットカード会社から借り入れしていれば過払い金が発生している可能性がありますが、銀行のカードローン、自動車や住宅のローン、クレジットカードのショッピング利用は過払い金が発生しません。

銀行のカードローン

銀行からの借り入れは、過去にも利息制限法の上限金利を超える利息を支払っていたことはないので、銀行からの借り入れが過払い金の対象となることはありません。

また、銀行のカードローンについても、広く普及したのが2010年の法改正以降です。2010年以前から存在していたカードローンについても、利息制限法の上限利率を超えた貸付はないので、過払い金は原則発生しません。

自動車ローン・住宅ローン

自動車ローン・住宅ローンを組んだときに、ローン会社に契約者の代わりに支払ってもらったお金は「立て替え金」で、「立て替え金」を返済するときの「分割手数料」は利息ではないので、過払い金は発生しません。

クレジットカードのショッピング利用

クレジットカードのショッピング枠では、利用した時に支払われたお金は「立て替え金」のため、返済するときには支払っているお金に利息は含まれていません。 そのためクレジットカードのショッピング利用では利息を払っていないことから過払い金は発生しません。

過払い金の発生が認められた2つの判決

- 最高裁判所大法廷昭和39年11月18日判決

- 最高裁判所第三小法廷昭和43年10月29日判決

最高裁判所大法廷昭和39年11月18日判決

昭和39年11月18日の最高裁判所の判決によって、利息制限法を超えて支払った利息や遅延損害金(過払い金)を元本の返済に当てられることが認められました。

ただし、利息制限法を超えて支払った過払い金の返還までは裁判所としては関与しないと判断されたため、過払い金が現金として返還されることはなくて、過払い金請求が認められたわけではありませんでした。

最高裁判所第三小法廷昭和43年10月29日判決

貸金業者との契約で、返済したお金を元本・利息・遅延損害金のどれに支払ったことにするかを決める充当合意がある場合があります。

1964年11月18日の最高裁判所の判決だけでは、充当合意が認められてしまうと、過払い金が発生していても元本の返済に当てられない可能性がありました。

昭和43年10月29日の最高裁判所の判決によって、充当合意があっても、利息制限法を超える利息や遅延損害金を支払った場合には、過払い金は元本の返済にあてられると判断されました。

ただし、利息制限法を超えて支払った過払い金の返還は認められなかったので、過払い金が現金として返還されることはなくて、1986年10月29日の最高裁判所の判決でも過払い金請求が認められたわけではありませんでした。

2) 過払い金請求の対象者とは

2010年6月17日以前に借り入れした方

2010年6月18日に出資法と貸金業法が改正されたことで、ほとんどの貸金業者が利息制限法の上限金利を超えないように自社の金利を変更したので、2010年6月18日より前に借り入れをした方は過払い金が発生している可能性が高いです。

貸金業者によって金利を変更した時期は異なりますので、過払い金の対象となるかどうかは、どの貸金業者からいつ借り入れしたのかによります。

消費者金融4社の過払い金の対象となる時期

- アコム:2007年6月17日までの借り入れ

- プロミス:2007年12月18日までの借り入れ

- アイフル:2007年7月30日までの借り入れ

- レイク:2007年12月2日までの借り入れ

クレジットカード会社4社の過払い金の対象となる時期

- エポス:2007年4月15日までの借り入れ

- イオン:2007年3月9日までの借り入れ

- セゾン:2007年6月10日までの借り入れ

- ニコス:2007年までの借り入れ

それぞれの貸金業者の過払い金が発生している条件をくわしく知りたい場合はご確認ください。

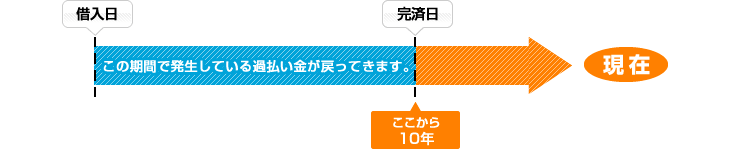

借金を完済した日・最後に取引した日から10年以内の方

過払い金請求する権利は、手続きせずに10年経つと消滅すると法律で定められているので、過払い金請求できる権利は10年でなくなってしまいます。

時効を数え始める日(起算点)は、平成21年1月22日の最高裁判所の判決によって「特段の事情がない限り取引が終了する時点から起算」と判断されたので、最後に取引した翌日から過払い金請求の時効を数えはじめることになります。

借り入れを完済している場合は、完済してから10年で時効になって、借り入れを返済中の場合は、最後に取引した翌日から10年で時効になります。

自分で完済している日から10年経っていると思っていても、正確に調べてみると時効になっていなかった場合があります。また、借り入れと完済を繰り返していると、複数の借り入れを一連の取引とみなすのか、分断された取引とみなすのかで起算点が変わるので、完済している日から10年経っていても時効にならない場合もあります。

3) 過払い金請求とは

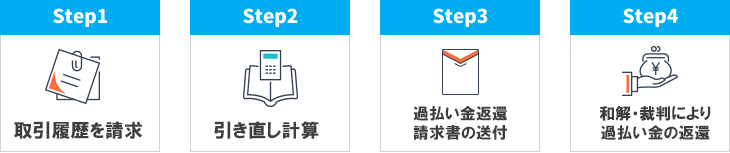

過払い金請求とは払い過ぎていた利息を、自分か依頼した専門家が返還請求することで取り戻す手続のことです。過払い金請求を自分でする場合でも、専門家で依頼する場合でも手続き方法は同じです。

過払い金請求の方法

貸金業者から取引履歴の取り寄せて、過払い金を算出する引き直し計算をして、過払い金返還請求書の作成、貸金業者との交渉または裁判をおこないます。

自分ですると資料の準備や貸金業者との交渉に慣れていないので手間や時間がかかってしまいます。また、貸金業者と直接交渉しないといけないので、過払い金請求の知識や法律に関係することを勉強する時間も必要です。

自分ですると、貸金業者から取引履歴を取り寄せるときに返済中の借り入れを0円にするゼロ和解提案される場合もありますが、過払い金が取り戻せなくなる場合があるので注意が必要です。

専門家に依頼すれば、手続きを任せることができるので手間と時間を掛けずに過払い金請求することができます。

弁護士と司法書士の違い

過払い金請求は、司法書士・弁護士のどちらにも依頼できますが、大きな違いとして取り扱える過払い金の上限金額の違いがあります。

弁護士には金額の制限がないのに対して、認定司法書士であっても民事訴訟で140万円を超える過払い金を扱うことができませんが、司法書士の方が過払い金の費用が安い傾向があります。

認定司法書士とは、特別研修を修了して法務大臣が実施する簡易訴訟代理等能力認定考査に合格した司法書士のことです。

専門家に依頼することで過払い金を多く取り戻せる過払い金請求

自分で過払い金請求する場合、貸金業者から過払い金を少なくする提案をされます。

また、引き直し計算を間違えて取り戻せる過払い金が少なくなったり、逆に本来の過払い金より多く請求してしまって、過払い金が間違っているという理由で貸金業者に過払い金請求を断られる可能性もあります。

専門家に依頼すれば、正確に引き直し計算をして貸金業者と交渉することで、自分でするより多くの過払い金を取り戻すことができます。

また、貸金業者との交渉に納得できなければ裁判をすることで、利息を付けて過払い金を取り戻すことが可能です。

最近の過払い金請求の傾向

2006年1月13日の最高裁判所の判決や2010年6月18日には貸金業法と出資法が改正されたことで、過払い金請求しやすくなりました。日本貸金業協会の調査によると、過払い金の返金額はピーク時から大きく減っていますので、過払い金があることが分かったらすぐに過払い金請求するべきです。

過払い金請求のデメリット

借り入れを完済してから過払い金請求するデメリットはほとんどありません。手続きした貸金業者の借り入れ、クレジットカードの利用ができなくなることくらいです。ほかの貸金業者から借り入れをしたり、クレジットカードを利用することはできるのでご安心ください。

返済中に過払い金請求した場合、借り入れの金額が過払い金の金額より多いと、過払い金請求ではなくて借金を減らすまたはゼロにする債務整理になります。

借り入れを返済中に過払い金請求した場合、借り入れの金額が過払い金の金額より多いと、過払い金請求ではなくて借金を減らすまたはゼロにする債務整理になります。

債務整理になるとブラックリストに載ってしまいますが、いま債務整理をしなくても返済が苦しくなって借金の返済を延滞し続けてしまうといずれブラックリストに載ってしまいます。

さらに貸金業者から裁判を起こされて、給料や財産を差し押さえられるリスクがありますので、返済が苦しい場合はすぐに債務整理するべきです。

過払い金請求のデメリットの回避方法

完済した借り入れと返済中の借り入れがある場合、完済した貸金業者を過払い金請求して、取り戻した過払い金を借り入れの返済にあてることで、ブラックリストに載らずに過払い金請求できる可能性があります。

過払い金がいくらあるのか調べるだけではブラックリストに載ることはありませんので、まずは過払い金があるかどうか調べてみることで、ブラックリストに載るかどうか判断することができます。

過払い金請求することで過払い金が取り戻せる理由

昭和39年11月18日の最高裁判所の判決によって、利息制限法を超えて支払った利息は無効で元本の返済にあてられるとされましたが、過払い金の返還までは裁判所としては関与しないと判断されたため、過払い金請求が認められたわけではありませんでした。

過払い金請求することで過払い金を現金として取り戻せるようになったのは、最高裁判所での2つの判決があったからです。

過払い金請求が認められた2つの判決

- 最高裁判所大法廷昭和43年11月13日判決

- 最高裁判所第二小法廷平成18年1月13日判決

最高裁判所大法廷昭和43年11月13日判決

昭和43年11月13日の最高裁判所の判決によって、引き直し計算をして算出された過払い金を借り入れの返済にあてることで完済となれば、残りの過払い金は現金として取り戻せると認められました。

ただし、当時の利息制限法1条2項、4条2項にあった、利息制限法の上限金利を越えた利息や遅延損害金でも、任意に支払うと返還請求することができないというみなし弁済の制度を完全に否定したわけではありませんでした。

1968年11月13日の判決後も過払い金請求するには裁判が必要で、みなし弁済が認められるかどうかが争われました。

不当利得返還請求権

昭和43年11月13日の判決で、借り入れを完済して残った過払い金を取り戻せるとされた根拠は、過払い金が不当利得にあたるので、不当利得返還請求権によって返還請求できると認められたからです。

不当利得とは、法律上の理由がないのにもかかわらず他人の損失と引き換えに得た利益のことで、民法703条によって定められている不当利得は損失を受けた人に対して返還しなければならないという権利が不当利得返還請求権にあたります。

不当利得が成立するためには4つの条件があって、損失があった人がいること、利益を得た人がいること、利益と損失に因果関係があること、利益を得たことに法律上の原因がないことが必要で、1968年11月13日の判決では、過払い金が4つの条件を満たすと判断されました。

最高裁判所第二小法廷平成18年1月13日判決

昭和43年11月13日の判決後も過払い金請求するには裁判が必要で、みなし弁済が認められるかどうかが争われていました。

みなし弁済が認められるには5つの条件があって、1.債権者が貸金業登録業者であること、2.貸し付け時に法定の契約書を交付されていること、3.利息を支払ったときに法定の領収書を交付されていること、4.借主が利息と認識してを支払っていること、5.債務者が任意に利息として支払ったことが必要です。

多くの裁判では、みなし弁済の条件である契約書や領収書の内容に不足はないか、すぐに交付されているかが争われていました。

しかし、平成18年1月13日の最高裁判所の判決では、契約書や領収書の内容に不足がなくて、すぐに交付されているとしても、任意で支払っているという条件が満たされていないため、みなし弁済は認められずに過払い金請求できると認められました。

債務者が契約書や領収書の内容を見た上で、利息制限法の上限金利を超える利息を支払っているとしても、債務者は返済しないと一括請求されると考えてしまうので、違法な金利の利息を強制的に払わされていることになると最高裁判所で判断されたからです。

最高裁判所の判決でみなし弁済が認められないと判断されたことも1つの要因となって、2010年6月18日には貸金業法と出資法が改正されました。貸金業法と出資法が改正によって、みなし弁済が廃止されて、出資法の上限金利は29.2%から20.0%へ引き下げられたことで、グレーゾーン金利は完全に廃止されました。

4) 全国の過払い金請求に対応している杉山事務所

司法書士法人杉山事務所は東京、大阪、福岡、札幌の全国に事務所があります。

各事務所まで遠かったり、移動手段がなくてお越しいただくのがむずかしい場合は、出張相談も無料にておこなっていますのでお気軽にお問い合わせください。

過払い金請求、債務整理は無料相談をご利用ください。