新生フィナンシャルの過払い金請求に強い法務事務所

新生フィナンシャル株式会社は、新生銀行の子会社である大手消費者金融会社です。

かつてはレイクの名称で消費者金融業務をおこなっていましたが、現在レイクの名称は新生銀行が直接運営する新生銀行カードローンのブランド名となっています。

新生フィナンシャルがおこなっている消費者金融業務の現在の名称は「新生フィナンシャルカードローン」であり、レイクの名称で新規の貸付けはおこなっていません。

レイクは2007年まで利息制限法の上限を超えた高金利で貸付けをおこなっていたため、それ以前に借入れをした経験のある人は過払い金が発生している可能性があります。

以前のレイクから借り入れをしていた人は、現在の新生フィナンシャルに過払い金請求をおこないます。

過払い金請求にはメリットだけでなくデメリットもあります。

そこで、新生フィナンシャルに対する過払い金請求方法やその過程で注意すべき点などについて説明します。

新生フィナンシャルの過払い金請求もくじ(メニュー)

- 1) 過払い金が発生している条件

- 2) 過払い金請求に対する最新の対応状況

- 3) メリットとデメリット

- 4) 手続きの流れと返還されるまでの期間

- 5) 過払い金を計算する方法

- 6) 過払い金請求を自分でやる方法と注意点

- 7) 当事務所が新生フィナンシャルに強い理由

- 8) 過払い金請求にかかる費用

- 9) 新生フィナンシャルの会社概要

新生フィナンシャルで過払い金が発生している条件

2006年以前からレイク、新生フィナンシャルで借り入れをしていれば、完済していても返済中であっても延滞したことがあっても過払い金請求ができる可能性があります。/p>

亡くなってしまったご家族がレイク、新生フィナンシャルから借り入れをしている場合でも過払い金請求ができます。

以前のレイクは2007年まで最大29.2%という高金利での貸付けをおこなっていました。

29.2%というのは出資法の上限金利であり、当時では罰則を受けずに済むぎりぎりの金利設定です。

しかし、利息制限法の上限金利は元金が10万円未満で20%、10万円以上100万円未満で18%、100万円以上で15%です。

この出資法と利息制限法の上限金利の差が過払い金を生む原因でした。

レイクブランドで借入れをした人の過払い金請求の相手は新生フィナンシャルとなります。

これらの契約は新生フィナンシャルが引き継いでいるからです。

2007年以前にレイクから借金をしていた人については、過払い金の発生条件を満たしている可能性がありますが、古い借金については記憶が曖昧な人もいると思います。

そのような場合は、過払い金請求の専門家である司法書士や弁護士に相談することをおすすめします。

過去の取引状況などは、司法書士や弁護士が新生フィナンシャルに照会をおこない調査してくれます。

新生フィナンシャルの過払い金請求の最新の対応状況

新生フィナンシャルは新生銀行の完全子会社であるため、財務状況も安定しています。

そのため、倒産によって過払い金請求ができなくなってしまう可能性は非常に低いといえます。

また、2014年までは以前の親会社であった米ゼネラル・エレクトリックの日本法人、日本GEとのあいだに過払い金返還損失の補償を受ける契約があったため、過払い金請求への対応もスムーズで柔軟なものでした。

しかし、2014年3月の損失補償打ち切りによって、請求への対応は厳しいものに変化してきています。

過払い金請求の対応状況については、裁判外での任意交渉では60~80%程度の和解額を提案されることが多いです。

この場合、解決までにかかる期間は2カ月から4カ月程度となっています。

これに対し、裁判によって解決を目指す場合には、解決までの期間は半年程度と長くなりますが、発生している過払い金の100%回収を目指すこともできます。

さらに、過払い金の返還を受けるまでの利息額の上乗せを実現することも可能な場合があります。

この期間は、早期の解決を望むのか、それとも返還額にこだわるのかによって変わります。

ただし、新生フィナンシャルへの過払い金請求については、請求権の時効消滅に注意しなければなりません。

過払い金請求権は民法の規定により、借金の完済日から10年間行使しないでいると時効消滅してしまいます。

早めに司法書士や弁護士に相談するようにしてください。

返済中・完済している場合のメリットとデメリット

過払い金請求にはメリットとデメリットの両面があります。

これらについて、新生フィナンシャルに対しての借金を既に完済している場合と、現在も新生フィナンシャルに対する返済を続けている場合とに分けて説明します。

完済している場合のメリット・デメリット

- メリット

- 払い過ぎた利息が戻ってくる

- 新たな借入をしなくてすむ

- デメリット

- 新生フィナンシャルから借りられなくなる

既に完済した借金について過払い金請求をおこなう場合の最大のメリットは、お金を取り戻せることです。

29.2%という高利で借入れを長期間していた場合、過払い金の額は高額になります。

また、現在借入れを検討している場合も、過払い金の返還を受ければ借金をする必要がなくなる可能性もあります。

ただし、過払い金請求によって生じるデメリットもあります。

新生フィナンシャルから、その後新たな借入れができなくなることです。

今後、借入れをしない場合は大したデメリットではありません。

返済中の場合のメリット・デメリット

- メリット

- 借入している借金が減る

- 払い過ぎた利息が戻ってくる

- デメリット

- 新生フィナンシャルから借りられなくなる

- ブラックリストにのる

新生フィナンシャルに返済中に過払い金請求をおこなう場合は、過払い金を現在の借金残高に充当することができるため借金を減額できます。

さらに、過払い金のほうが残りの借金よりも大きい場合には、借金をゼロにでき余った過払い金を手元に取り戻すことができます。

返済中の過払い金請求のデメリットは、完済済みと同様に新生フィナンシャルから新たな借入れができなくなることです。

しかし、それ以上に注意しておかなければならないデメリットがあります。

それは、ブラックリストにのってしまう可能性です。

過払い金請求で返還を受けても現在の借金をゼロにできない場合、貸金業者と借金の減額について交渉をする任意整理となるので、ブラックリストにのってしまいます。

一方、過払い金で借金をすべてなくすことができる場合は、ブラックリストにのることはありません。

新生フィナンシャルの手続きの流れと返還されるまでの期間

過払い金請求をおこなうには、まず過払い金がいくら発生しているか取引履歴をもとに計算をしなければなりません。

取引履歴の取得は新生フィナンシャルに対して開示請求をおこないます。

貸金業者は、貸金業法によって取引履歴の開示請求に応じる義務があります。

司法書士や弁護士に依頼すれば、取引履歴の開示請求を含めすべての手続きをおこなってくれます。

取引履歴を手に入れたら、次は過払い金の額を計算する作業です。

高い金利で返済を続けていた借金について、利息制限法の上限金利を適用した正しい利息額や借金額を計算し直すことを「引き直し計算」といいます。

取引履歴に基づいて引き直し計算をし、過払い金の額がでたら過払い金請求書を内容証明郵便で新生フィナンシャルに送ります。

過払い金請求書を提出したら、新生フィナンシャルから和解額の提案があります。

通常は満額の回答ではありませんが、できるだけ早く解決したい場合は和解案に合意します。

新生フィナンシャルとしては、過払い金請求が積み重なることで財務に影響を与えることを避けたいため、少しでも過払い金の返還額を抑えようとしてきます。

そのため、任意の話し合いでは決着がつかない場合もあり、そのような場合には裁判で解決します。

任意の話し合いで解決を目指す場合には、2カ月から4カ月程度の期間で解決することが多く、裁判になると半年程度の期間がかかります。

訴訟を提起することによってかえって話し合いが進み、早期に和解が成立する場合もあります。

過払い金請求の解決までの期間は、問題となっている借金の内容や借り入れの時期、あるいは本人の希望などによって大きく異なります。

新生フィナンシャルでの過払い金を計算する方法

過払い金の額は、問題となっている借金について利息制限法を正しく適用した場合の利息額や債務額を計算することでだすことができます。

新生フィナンシャルの前身であるレイクがかつておこなっていた29.2%の高金利で100万円を借入れ、月々5万円ずつ返済する場合を例に計算方法を説明します。

29.2%の金利で計算すると1年間に発生する利息額は29万2,000円となります。

1カ月で発生する利息額は約2万4,000円です。

この場合、1カ月で返済する5万円のうち、2万6,000円が元金の返済に充当され、残りの2万4,000円が利息の支払いに充てられます。

同じペースで返済すると、3年目の4月に約3万8,000円を返済し完済になります。

これに対し、利息制限法の上限金利15%で計算すると、1年間に発生する利息額は15万円となります。

1カ月間で発生する利息額は約1万2,500円です。

この場合、1カ月で返済する5万円のうち、3万7,500円は元金の返済に充当され、残りの1万2,500円が利息の支払いに充てられることになります。

同じペースで返済を続けると、3年目の1月に約8,000円を返済すれば完済することができます。

この2つを比較すると、1カ月の利息には1万1,500円の差が生じていて、借金を完済するまでの期間に3カ月ほどの差が生じます。

この3カ月間に支払った返済額が過払い金です。

前述の例では、約43万円もの過払い金が発生します。

高金利の場合はこの返済期間の長さによって過払い金の発生が多くなります。

ただし、実際の計算は複雑になる場合が多いので、過払い金の額を間違えないよう司法書士や弁護士に依頼することをおすすめします。

新生フィナンシャルの過払い金請求を自分でやる方法と注意点

新生フィナンシャルに対して自分で過払い金請求をおこなう場合の手順を説明します。

おおまかな流れは以下の通りです。

- 取引履歴の開示請求をおこなって取引履歴を入手する

- 引き直し計算をおこなう

- 新生フィナンシャルに過払い金請求書を内容証明郵便で送る

- 電話などで過払い金返還請求の交渉をする

- 話し合いで交渉がまとまらなければ裁判をおこす

- 裁判の判決が出る or その前に和解が成立

- 過払い金が振り込まれて解決

では、注意点とともに詳しい過払い金請求の手順を解説していきますね。

まず、開示請求をおこなって借取引履歴を入手します。

開示請求は電話などで連絡をしたうえで必要書類を郵送しておこなうことになります。

詳しい請求方法や連絡先は新生フィナンシャルのホームページに掲載されています。

取引履歴を取り寄せるときに、取引履歴の使用目的を聞かれる場合がありますが、過払い金請求をするためと回答すると、今まで支払っていた利息が過払い金だとわかったうえで返済していたと主張され、過払い金請求ができなくなる可能性があるので避けてください。

使用目的を聞かれたらこれまでの取引を確認するためと回答してください。

ただし、レイクは1993年以前の履歴を破棄してしまったと公表しており、取引履歴を取り寄せることができません。

1990年~1993年の期間に関しては取引履歴ではなく、参考情報を開示してくれるようになりました。

取引履歴のない過払い金も請求したい場合は、推定計算という特殊な計算をしなければならないので、1993年以前からレイクと取引のある人は司法書士や弁護士に依頼することをおすすめします。

次に、入手した取引履歴の情報に基づいて引き直し計算をおこないます。

これを手計算でおこなうのはむずかしく間違いが生じる場合もあるため、計算ソフトを利用してください。

計算ソフトはインターネット上で無料で入手できます。

引き直し計算が済んだら取引履歴に基づき引き直し計算をします。

過払い金の額がわかったら新生フィナンシャルに、過払い金請求書を内容証明郵便でおくります。

過払い金請求書の送付後に本格的な過払い金返還額に関する交渉が始まります。

新生フィナンシャルとしては、返還額を少しでも抑えたいと考えるため、請求した額から減額して和解案を提案してきます。

和解案に合意できず交渉を続けても進展がない場合には、訴訟を提起することになります。

裁判の判決が出るかその前に和解が成立すれば、新生フィナンシャルから過払い金の返還がおこなわれ解決です。

自分で過払い金請求をおこなうメリットは、司法書士や弁護士に払う費用がかからないことです。

任意の話し合いであれば費用はほぼかかりませんし、自分自身でおこなうのであれば訴訟費用も少額の印紙代と郵便切手代だけです。

しかし、自分で過払い金請求をおこなうデメリットには注意してください。

貸金業者との交渉を自らおこなう場合は、司法書士や弁護士に依頼する場合に比べて返還される過払い金の額が少なくなってしまうことが多いです。

特に、気をつけるべきは「ゼロ和解」と呼ばれるものです。

借金を返済中の人が過払い金請求をおこなうと、貸金業者から過払い金を返すことはできないが現在の借金はゼロにできるとする和解案を提示されることがあります。

過払い金に詳しくない人としては、交渉でどれくらいの過払い金が返ってくるものなのかもわからず、どれくらい強く請求してよいのかも不安であるのが通常です。

そのため、借金がゼロになるなら良い話だと思ってゼロ和解に応じることが多々あります。

しかし、貸金業者がゼロ和解を提案してくるということは、多くの場合、現在の借金に充当してもあまりある過払い金が発生していることを意味します。

相手が素人だということで強気に出ている場合のほうが多いです。

過払い金請求は正当な権利の行使ですから、ゼロ和解に簡単に応じてしまうなど、不利な和解案に応じることのないよう注意してください。

過払い金請求をおこなう場合には、請求に必要な書類をすべて自分でそろえ、新生フィナンシャルとの交渉も自ら直接おこなわなければなりません。

また、訴訟になれば裁判所への出頭も必要です。このような負担もデメリットとなります。

これに対して、過払い金請求を司法書士や弁護士に依頼すれば、請求手続きに関することはすべて司法書士や弁護士がおこなってくれますので、裁判所に自ら出向く必要もありません。

さらに、自ら交渉をおこなう場合に比べて、多くの過払い金の返還を受けられる可能性が高くなります。

新生フィナンシャルへの過払い金請求で当事務所が強い理由

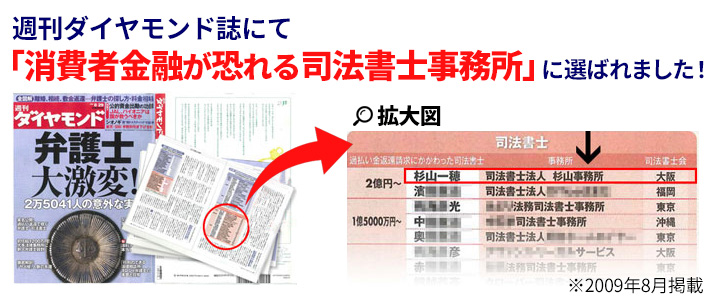

杉山事務所は、これまで新生フィナンシャルと多くの過払い金請求の実績があり日本を代表するビジネス誌である週刊ダイヤモンドで消費者金融が恐れる司法書士事務所に選ばれました。(※1)

これは、杉山事務所が全国の事務所で毎月10,000件以上のご相談を対応してきた実績、新生フィナンシャルとの交渉力、そのノウハウをたくさん蓄積してきた結果だと自負しています。(※2)

また、全国にある事務所およびその隣県からもご相談、ご依頼をいただいており、依頼者様より当事務所での対応にご満足いただき、その依頼者様から口コミや、ご紹介でご依頼いただくケースが非常に多いです。

相談者様の要望に合わせた、最適な提案を最善のスピードで提供しております。

その結果、新生フィナンシャルの過払い金請求ができる司法書士や弁護士などの法律事務所は非常に多くある中でも、トップクラスの相談・依頼件数をいただいています。

当事務所の対応可能エリア

東京、大阪、福岡、札幌の全国に事務所がございます。

該当の都道府県、市区町村だけでなく、主たる事務所である東京事務所であれば東京、神奈川、千葉、埼玉、大阪事務所であれば大阪、和歌山、奈良、兵庫、京都、福岡事務所であれば福岡、熊本、大分、佐賀、山口、札幌事務所であれば北海道全域など隣県からも新生フィナンシャルに対する過払い金請求の相談や依頼をいただいています。

新生フィナンシャルの過払い金請求の手続き費用・料金

新生フィナンシャルへの過払い金請求を、司法書士や弁護士に依頼する際の費用が心配な場合には、次のような特徴のある事務所を選ぶようにしてください。

まず、過払い金請求に関する無料相談をおこなっている事務所です。

また、費用は成功報酬なのかも重要です。成功報酬は、過払い金が発生していなかった場合に費用がかかることはありません。

さらに、フリーダイヤルやお問い合わせフォームなどを利用して相談することができるようにしていることも大切なポイントです。

既に依頼している人に対しても、営業時間であればいつでも依頼者の悩みを聞くことのできる体制を整えているところもあり、このような事務所であれば親身になってくれる過払い金請求の強い味方として、安心して依頼をすることができます。

| 着手金 | 過払い金報酬 | ||

|---|---|---|---|

| 過払い金 | 無料 | 過払い金の報酬 | 返還額の 27.5%~(税込) |

相談者様の状況によって費用が変わります。相談者様にとって最適なプランを提案させていただきます。

新生フィナンシャルの会社概要

新生フィナンシャル株式会社は、かつて米国GEキャピタルの子会社として消費者金融事業を開始しました。その後レイクのブランド名で消費者金融事業をおこなっていきますが、貸金業法改正による金利の引き下げや多数の過払い金請求訴訟によってGEキャピタルは事業からの撤退を決意します。そして、2008年に新生銀行に売却されて完全子会社となりました。2009年には現在の新生フィナンシャル株式会社に社名変更をおこない、2011年10月にはレイクとしておこなっていた消費者金融事業を新生銀行に事業譲渡します。

この際に消費者金融事業の店舗や自動契約機なども新生銀行に譲渡したことは非常に珍しいことでした。これ以降、レイクブランドは新生銀行カードローンが使用するようになります。かつて「ほのぼのレイク」などで知られていたレイクと、現在の銀行カードローンブランドとされているレイクとは別のものであるということです。なお、事業譲渡前までにレイクと契約していた顧客は新生フィナンシャルが引き継ぎ、「新生フィナンシャルカードローン」の名称でサービス提供を続けています。このため、2011年10月以前にレイクと取引をしていた人の過払い金は新生フィナンシャルに請求することになります。

新生フィナンシャル株式会社の本社は東京都千代田区外神田三丁目12番8号にあり、代表取締役社長兼CEOは杉江陸氏です。資本金の額は1億円であり、従業員数は2017年3月末時点で1,240名となっています。新生フィナンシャルの事業内容は、まずかつてのレイクから引き継ぎ、現在は「新生フィナンシャルカードローン」の商品名となったカードローン事業がひとつの柱です。次に、新生銀行がおこなっている「新生銀行カードローン レイク」の信用保証業務もあります。新生銀行からはマーケティング企画などの業務も受託しており、かつてのレイクで培った消費者金融のノウハウを積極的に活用するようにしているようです。

また、地域金融機関を中心とする提携先の無担保ローン商品についての信用保証業務もひとつの柱です。この業務では、信用保証業務の枠を超えて商品設計や広告宣伝戦略の立案などのサポートもおこなっています。さらに、自社のITインフラを活用して、個人向けの金融システムを他の金融機関に提供するASP事業も展開中です。新生フィナンシャルは現在アジアを中心とする海外市場への進出も計画しています。なお、株式会社アプラスフィナンシャルやノーローンを展開している新生パーソナルローン株式会社は関連会社であり、セカンドサイト株式会社は合弁会社です。

新生フィナンシャル単独の経営状況については公開されていません。ただ、2017年3月期における新生銀行グループのIR情報によれば、新生フィナンシャルの無担保ローン貸付け残高は年々減少しており、「新生銀行カードローン レイク」の貸付け残高は年々増加しています。新生銀行グループ全体としては2016年から2017年の間に12%も貸付け残高が増えている状況です。また、グループ全体における過払い金返還額は年々減少しています。これには過払い金請求の時効消滅も関係していると考えられるため、かつてのレイクから借入れをしていた人は過払い金について早めに確認してください。

過払い金請求、債務整理は無料相談をご利用ください。