三菱UFJニコスの過払い金請求 成功マニュアル【2025年度版】

と多くのご相談をうけます。

三菱UFJニコスで借り入れをした方は、過払い金が発生している可能性があります。

三菱UFJニコスに過払い金が発生しているかどうかは、借り入れしていた時期や借り入れの方法によって変わりますので、ご自身に過払い金が発生している可能性があるかくわしくお伝えします。

また、過払い金請求を自分でするか、専門家に依頼するかの手続き方法で変わる過払い金が戻ってくるまでの期間や、過払い金がいくら戻ってくるかの返還率についてもお伝えしています。

三菱UFJニコスの過払い金請求もくじ(メニュー)

- 1) 三菱UFJニコスの過払金請求ができる条件

- 2) 過払い金請求の期間・返還率

- 3) 過払い金請求の流れ

- 4) 過払い金請求のデメリットとメリット

- 5) 過払い金請求に強い専門家

1) 三菱UFJニコスの過払い金請求ができる条件

2007年より前から三菱UFJニコスで借り入れした方、旧UFJニコスと吸収合併した三洋信販、UFJカード、ディーシーカードで借り入れした方は過払い金請求ができます。

三菱UFJニコス、日本信販、UFJカード、ディーシーカードの借金を完済していても、返済中であっても、亡くなってしまったご家族が借り入れをしていた場合でも過払い金請求ができるので、まずは、過払い金があるのかいくらあるのかご相談ください。

三菱UFJニコスのカード

- 旧・日本信販

- UFJカード

- DCカード(VISAまたはMASTER)

- MUFGカード

・NICOSカード

・シェルスターレックスカード

・ENEOS NICOSカード

・オートバックスカード

・マイベストカード

・UFJカード(VISA、MASTER)

・UFJ JCBカード

・ミリオンカード(旧東海銀行)

・フィナンシャルワン(旧三和銀行)

三菱UFJニコスの過払い金が発生する仕組み

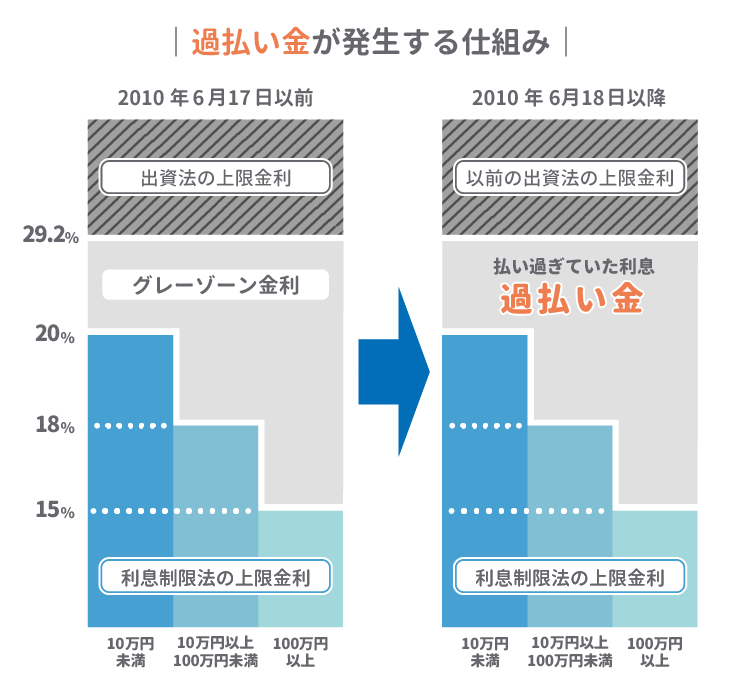

お金を三菱UFJニコスから借り入れするときの金利は、法律によって上限が定められています。

定められている上限金利は、利息制限法が20.0%、出資法は法改正されるまで29.2%でした。三菱UFJニコス、旧UFJニコスと吸収合併した三洋信販、UFJカード、ディーシーカードは利息制限法が定める20.00%の金利よりも高い金利で貸し付けしていました。

2010年6月に貸金業法と出資法が改正されて、上限金利は出資法で定められている29.2%から、利息制限法で定めている20.0%へ引き下げられました。

三菱UFJニコスは上限金利が利息制限法で定める20.0%へ引き下げられるより前の2007年までに上限金利を「20%以内」へ変更しています。

2007年より前から三菱UFJニコス、三洋信販、UFJカード、ディーシーカードで借り入れをしていれば、利息制限法(20%)と出資法(29.2%)の上限金利の差(グレーゾーン金利)が払い過ぎていた利息、つまり過払い金となって、三菱UFJニコスに返還請求できます。

利息制限法で定められている上限金利は借り入れ金額によって変わります。10万円未満であれば20%、10万円以上100万円未満であれば18%、100万円以上であれば15%となります。

2008年以降に三菱UFJニコス、三洋信販、UFJカード、ディーシーカードで借り入れした方は利息制限法で定められた上限金利内の借り入れとなるので、過払い金が発生しません。

三菱UFJニコスは、ショッピング機能がついているクレジットカードを発行しています。

クレジットカードをショッピングで利用したときに契約者の代わりとなって支払う「立て替え金」は、利息制限法の対象となる「貸し付け金」ではありません。

また、「立て替え金」を返済するときに支払う「分割手数料」は利息ではないので、過払い金が発生しません。

過去に返済が苦しくなって、過払い金を請求しないという条件で将来利息のカットや減額してもらったことがあれば、過払い金が発生していても、取り戻せない可能性があります。

まずは、過払い金が発生しているのか、いくら発生しているのか、お気軽にご相談ください。

過払い金の金額は借り入れ金額と返済回数によって増減する

過払い金の金額は借り入れ金額と返済回数によって増減します。

借り入れ金額が多くて、返済回数が多ければ三菱UFJニコスに多くの利息を支払っているので、過払い金の金額は多くなります。

三菱UFJニコスの借り入れを返済する方法として、一括払いとリボルビング払いがありますが、リボルビング払いで返済していれば返済回数が多くなるので、過払い金の金額は多くなります。

三菱UFJニコスに過払い金請求ができなくなってしまうリスク

時効が成立して三菱UFJニコスの過払い金請求ができなくなる

時効が成立してしまうと三菱UFJニコスの過払い金請求ができなくなります。

過払い金請求の時効が成立するのは、最後の借り入れもしくは、返済の手続きをしてから10年が経過した日です。クレジットカードをショッピングで利用、もしくは、利用残高の返済した日は過払い金請求の時効に関係ありません。

最後の借り入れもしくは、返済の手続きをした日は、取引履歴により確認ができます。

取引履歴は、三菱UFJニコス受付窓口に電話をかけて「取引履歴の開示をお願いします」と伝えれば取り寄せることができますが、杉山事務所でも無料でお調べできます。

-

公式サイト:三菱UFJニコス受付窓口

※利用しているカードによって受付窓口が変わります。

詳細は三菱UFJニコスにお問い合わせください。

三菱UFJニコスの倒産で過払い金請求ができなくなる

三菱UFJニコスは三菱UFJフィナンシャル・グループの子会社で、経営は安定しているので、倒産のリスクは少ないですが、消費者金融の最大手として知られていた「武富士」が倒産したように、万が一、三菱UFJニコスが倒産してしまうと過払い金請求ができなくなるので、お早めにご相談ください。

2) 三菱UFJニコスの過払い金が戻ってくるまでの期間や返還率

話し合いによる交渉か、裁判で過払い金の返還期間(お金が返ってくるまでの期間)や返還率(過払い金に対して返ってくるお金の割合)が決まります。

裁判をすると、過払い金の返還期間は長くなりますが、過払い金の返還率は高くなって、過払い金の元本に対する利息も取り戻せる可能性があります。

三菱UFJニコスは国内最大のクレジットカード会社で、過払い金請求の対応を多く経験しているので、話し合いや裁判において三菱UFJニコスが有利な立場となるように交渉をしてきます。

過払い金請求を自分ですると、交渉が長くなったり、取り戻せる過払い金の金額が少なくなるので、できるだけ短い期間で多くのお金を取り戻したいなら、三菱UFJニコスと交渉経験が豊富な弁護士や司法書士に依頼するべきです。

専門家に依頼する場合の期間や返還率

話し合いで和解した場合(任意交渉)

返還期間

4ヵ月~

返還率

~90%

裁判をした場合

返還期間

5ヵ月~

返還率

~100%+利息

※上記の返還率や返還期間は、杉山事務所のデータを参考にした三菱UFJニコスの過払い金請求の目安です。

※借り入れの返済状況や三菱UFJニコスの経営状況によって返還期間や返還率はかわります。

※過払い金の元本に対して発生する利息は、過払い金が返還されるまでの期間によってかわります。

過払い金請求のシミュレーション

100万円の借入を完済して過払い金請求した例

- 借入金額:100万円

- 返済回数:60回

- 過払い金:47.8万円

話し合いによる交渉で和解をすると4ヶ月程度の期間で、おおよそ43.0万円(返還率90%)が三菱UFJニコスから返還される可能性があります。

裁判をすると5ヶ月程度の期間で、おおよそ47.8万円(返還率100%)の過払い金と利息が三菱UFJニコスから返還される可能性があります。

210万円の借入を完済して過払い金請求した例

- 借入金額:210万円

- 返済回数:60回

- 過払い金:100.2万円

話し合いによる交渉で和解をすると4ヶ月程度の期間で、おおよそ90.1万円(返還率90%)過払い金が三菱UFJニコスから返還される可能性があります。

裁判をすると5ヶ月程度の期間で、おおよそ100.2万円(返還率100%)の過払い金と利息が三菱UFJニコスから返還される可能性があります。

3) 三菱UFJニコスの過払い金を取り戻すまでの流れ

-

5.過払い金請求の裁判

※話し合いによる交渉で和解できなかった場合

弁護士や司法書士に依頼をすれば、すべての手続きを代行します。

三菱UFJニコスや裁判所からの電話や郵送物は、弁護士や司法書士に届くので、過去に三菱UFJニコスから借り入れをしていたことや、現在借り入れをしていることが家族に知られることはありません。

安心して過払い金を取り戻したいなら、弁護士や司法書士に依頼するべきです。

三菱UFJニコスから取引履歴を取り寄せ

過払い金請求をする前に、過払い金があるのか、いくらあるのか調べるために、借り入れしたときの金利・金額・日付と、返済した金額・日付が記載されている取引履歴を取り寄せる必要があります。

三菱UFJニコスの取引履歴は、電話で三菱UFJニコス受付窓口に問い合わせれば、1ヶ月~1ヶ月半程度で取り寄せられます。

1995年1月以前のNICOSカードの取引履歴、1995年7月以前のDCカードの取引履歴は処分されている可能性がありますが、三菱UFJニコスとの契約書や通帳の引き落とし履歴、返済の記録があれば、推定計算をして過払い金の金額を調べることができます。

-

公式サイト:三菱UFJニコス受付窓口

※利用しているカードによって受付窓口が変わります。

詳細は三菱UFJニコスにお問い合わせください。

三菱UFJニコスから取引履歴を取り寄せるときの注意点

三菱UFJニコスから取引履歴を取り寄せるときに目的を答える必要はありません。民法705条で「返済義務がないと知っていて、任意で返済した借金の過払い金は請求することができない」と定められています。

三菱UFJニコスから取引履歴を取り寄せるときに「過払い金の計算をする」という目的を伝えたうえで返済を続けると、過払い金の金額が少なくなる可能性があります。

三菱UFJニコスから取引履歴を取り寄せるときに「返済中の借り入れを0円にしないか」(ゼロ和解)、「和解書にサインをすれば利息を減額することができる」などと和解を提示されることがあります。

いずれかの条件で和解した場合、和解書に「過払い金請求の権利を放棄する」旨の記載があれば過払い金請求ができなくなるので、和解する前に一度ご相談ください。

過払い金の引き直し計算

三菱UFJニコスから取引履歴が届いたら、過払い金の引き直し計算をします。計算するには、エクセルの入ったパソコンと無料配布されている利息計算ソフトが必要です。

利息計算ソフトには下記のものがあって、各ソフトの使い方は配布先に記載されています。取引履歴に記載されている借り入れしたときの金利・金額・日付や、返済した金額・日付を利息計算ソフトに入力します。

引き直し計算を間違えて発生するリスク

過払い金の引き直し計算は、手続きのなかでも非常に重要です。計算結果を1円でも間違えると返ってくる過払い金の金額が少なくなったり、三菱UFJニコスに過払い金請求を断られるリスクがあります。

専門家に依頼すれば、正確な過払い金の金額がわかるので、引き直し計算を間違えるリスクを回避できます。

三菱UFJニコスへ過払い金返還請求書を送る

過払い金の引き直し計算ができたら、三菱UFJニコスへ過払い金返還請求書と引き直し計算書を、いつ・だれが・どこに送ったかを証明できる内容証明郵便で送ります。過払い金返還請求書には以下の内容を明記します。

過払い金返還請求書の内容

- 日付

- 三菱UFJニコス株式会社(三洋信販、UFJカード、ディーシーカード)

- 三菱UFJニコス株式会社の代表名

- 自分の名前

- 自分の住所

- 連絡先電話番号

- 振込口座名

- 口座番号

- 契約番号や会員番号

- 「引き直し計算した結果、○○円の過払い金があることが判明したので返還の請求する」という内容

話し合いによる交渉

三菱UFJニコスへ過払い金返還請求書と引き直し計算書を内容証明郵便で送ると、過払い金の返還期間や返還率を交渉するために、担当者から電話で連絡がきます。

過払い金請求の裁判

話し合いによる交渉で、三菱UFJニコスから提示された過払い金の返還期間や返還率に納得できない場合は和解をせずに、過払い金請求の裁判をします。

裁判がはじまったあとも、三菱UFJニコスから和解交渉の申し出があって、話し合いによる交渉で希望していた、過払い金の返還期間や返還率を提示されるケースが多いです。

提示内容に納得できれば和解、納得できなければ和解せずに裁判で解決します。

裁判をするには訴状、証拠説明書、引き直し計算書、代表者事項証明書(登記簿謄本)の書類や、収入印紙代、訴状の副本を三菱UFJニコスに郵送するために一旦負担をする郵券代(予納郵券)、代表者事項証明書を取得にかかる手数料を支払うお金が必要です。

裁判をするのは平日なので、仕事をしている方は休んで出廷しなければなりません。

裁判で返ってくる過払い金が多くなるのか少なくなるのか

三菱UFJニコスから借り入れを繰り返している方は、これまでの借り入れが「一連の取引」として扱われるのか、「分断の取引」として扱われるのかによって、返ってくる過払い金の金額が変わります。

契約番号を変えずに借り入れしている場合、借り入れが「一連の取引」として扱われると過払い金が多くなります。

借り入れが「一連の取引」として扱われるのか、「分断の取引」として扱われるのか判断するのは非常にむずかしいので、弁護士や司法書士にご相談ください。

三菱UFJニコスから過払い金が返還

三菱UFJニコスと話し合いの交渉で和解をするか、裁判で解決したあと、三菱UFJニコスに指定した口座に和解書や判決内容に応じた過払い金が振り込まれます。

専門家に依頼した場合は、弁護士や司法書士に指定した口座に、和解書や判決内容に応じた過払い金から費用や報酬が差し引かれた金額が振り込まれます。

過払い金から差し引かれる弁護士や司法書士の費用・料金

過払い金請求を弁護士や司法書士に依頼すると、費用として、相談料や着手金、基本報酬、成功報酬がかかります。

弁護士や司法書士の依頼でかかる費用や報酬の定義、上限金額については、日本弁護士連合会(日弁連)や日本司法書士会連合会(日司連)のガイドラインによって定められています。

司法書士は、着手金、基本報酬といった定額報酬の合計が5万円以下となるように設定されていますが、弁護士は基本報酬に2万円の上限があるだけで、着手金には上限がありません。

弁護士や司法書士に依頼する前に、電話やメール相談、面談で過払い金請求にかかる費用がいくらなのか、費用の相場がいくらなのか確認するべきです。

4) 借入状況ごとにちがう三菱UFJニコスの過払い金請求をするデメリットとメリット

過払い金請求のデメリットとメリットは、過払い金請求するときの借り入れ状況によってちがうので、完済している、返済中であるそれぞれのパターンについて、ご自身の状況にあわせてデメリットとメリットをご確認ください。

4-1) 完済後に三菱UFJニコスの過払い金請求をするデメリットとメリット

- メリット

- 過払い金が戻ってくる

- 三菱UFJニコスから新たな借り入れの不要

- デメリット

- 三菱UFJニコスから借りられなくなる

完済後に三菱UFJニコスの過払い金請求をするデメリット

完済後に三菱UFJニコスの過払い金請求をするデメリットをあえてあげるなら、三菱UFJニコスの借り入れ、クレジットカードの利用ができなくなることくらいです。

過払い金請求の時効と三菱UFJニコスの倒産の2点に気を付けないと過払い金請求することができなくなってしまうので、一日でもはやくご相談ください。

完済後に三菱UFJニコスの過払い金請求をするメリット

完済後に三菱UFJニコスの過払い金請求をするメリットは過払い金が手元に戻ってくることです。三菱UFJニコスから取り戻した過払い金が多ければ、新たな借り入れの必要がなくなるかもしれません。

4-2) 返済中に三菱UFJニコスの過払い金請求をするデメリットとメリット

返済中の2つの例

- 三菱UFJニコスの借金が100万円、過払い金が150万円

- 三菱UFJニコスの借金が100万円、過払い金が50万円

例①の返済中の場合、三菱UFJニコスの借金よりも50万円多く過払い金が発生していますので、過払い金が残りの借金の返済にあてられて完済後の過払い金請求と同じ状況となります。デメリットはないのですぐに過払い金請求するべきです。

例②のように三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金が残った場合や、クレジットカードのショッピング利用残高が残っている場合、返済中の過払い金請求と同じ状況となります。

1つのデメリットと2つのメリットがあるので以下をご確認ください。

- メリット

- 三菱UFJニコスに返済中の借金を減らせる

- 借金の利息カット・月々の返済額を減らす交渉ができる

- デメリット

- ブラックリストに載る

返済中に三菱UFJニコスの過払い金請求をするデメリット

三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金や、クレジットカードのショッピング利用残高が過払い金の金額より多いと、過払い金請求ではなくて貸金業者と借金減額の交渉をする任意整理となります。

借金を滞納したことがある場合はすでにブラックリストに載っているので過払い金請求をするべきです。

過払い金の金額が三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金や、クレジットカードのショッピング利用残高より多いか、少ないかは過払い金請求をおこなう前の引き直し計算でわかるので、引き直し計算の結果によって過払い金請求をするかどうかを判断することができます。

返済中に三菱UFJニコスの過払い金請求をするメリット

過払い金が発生していれば三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金を減らすことができます。

三菱UFJニコスへ毎月利息ばかり払い続けて借金がなかなか減らなかったとしても、将来利息のカットや返済期間を見直しすることで、一日でもはやく借金を完済することができるようになります。

三菱UFJニコスの過払い金請求によるクレジットカードとローンへの影響

三菱UFJ銀行カードローン

三菱UFJニコスは現在、借り主が三菱UFJ銀行カードローンへの返済を延滞したとき、借主の代わりに返済(代位弁済)する保証会社となっています。

三菱UFJニコスに過払い金請求しても三菱UFJ銀行カードローンの借り入れに影響はありません。

ただし、三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金が過払い金の金額より多いと、過払い金請求ではなくて貸金業者と借金減額の交渉をする任意整理となります。

三菱UFJ銀行カードローンへの返済が延滞して三菱UFJニコスに代位弁済されている場合はすでにブラックリストに載っているので、過払い金請求するべきです。

住宅ローンへの影響

三菱UFJニコスに過払い金請求をしても、返済中の住宅ローンに影響はありません。また、契約している住宅ローンが三菱UFJフィナンシャル・グループである三菱UFJ銀行の住宅ローンであっても影響はありません。

住宅ローンの審査は、過払い金請求が原因で落ちることはありません。

ただし、三菱UFJニコス、三洋信販、UFJカード、ディーシーカードの借金が過払い金の金額より多いと、過払い金請求ではなくて貸金業者と借金減額の交渉をする任意整理となります。

住宅ローンの審査は申込時の年齢、完済時の年齢、年収、年収に対する返済負担率、ほかの貸金業者からの借り入れ状況、借り主の健康状態などの属性を総合的に判断のうえ審査されます。

司法書士法人杉山事務所の過払い金請求の費用・料金

杉山事務所は相談者様のご負担を少しでも減らして、より多くのご相談を解決できるように、過払い金請求の相談料や着手金は一切いただいておりません。また、費用は取り戻した過払い金の中からお支払いいただけます。

ご依頼いただいて調べた結果、過払い金が発生しなかった場合、費用は一切いただきませんので、ご安心ください。

| 着手金 | 過払い金報酬 | ||

|---|---|---|---|

| 過払い金 | 無料 | 過払い金の報酬 | 返還額の 27.5%~(税込) |

※相談者様の状況によって費用が変わります。ご相談時に相談者様にとって最適なプランを提示させていただきます。

5) 三菱UFJニコスの過払い金請求に強い杉山事務所

杉山事務所は、小さな事務所で業務をおこなっていた時代から、「相談してよかった」とひとりでも多くの方にご満足いただくために、実績やノウハウを少しづつ積み上げてきました。

現在は、毎月10,000件のご相談をいただけるようになって、三菱UFJニコスをはじめとする貸金業者から、毎月1億円の過払い金を取り戻すことができています。(※2)

三菱UFJニコスの過払い金請求は、ビジネス誌「週刊ダイヤモンド」において、消費者金融が恐れる司法書士事務所に選ばれた杉山事務所にお任せください。(※1)

過払い金があるかいくらあるのか無料でお調べできるので、まずは、お気軽にご相談ください。

三菱UFJニコスの会社概要

三菱UFJニコスとは、主に三菱UFJニコス株式会社を指します。日本最大のクレジットカード会社で、MUFG(三菱UFJフィナンシャル・グループ)の子会社です。

代表者は代表取締役社長の井上治夫氏で、事業内容はクレジットカード事業のみとなっています。三菱UFJニコス以外のカード会社はクレジットカード以外の業務も持っていることが多いですが、三菱UFJニコスは完全にクレジットカード一本に絞られています。これは、三菱UFJフィナンシャル・グループの関連会社が多く、それぞれに事業が細分化されているからでしょう。

三菱UFJニコスのグループ会社は、主に地方銀行など、金融機関のクレジット会社です。たとえば北海道の北洋銀行のクレジット会社である札幌北洋カードや、千葉銀行のちばぎんディーシーカード、あるいは大東銀行の大東クレジットサービスなどがあります。

これらはほんの一部で、全国の地方銀行の大部分にこのようなクレジット会社があり、三菱UFJニコスと提携しています。また、クレジットカード会社なので、審査や情報提供のために個人信用情報とも提携していますが、株式会社CIC(シーアイシー)、株式会社日本信用情報機構(JICC)がそれに該当します。もうひとつの個人信用情報機関である全国銀行個人信用情報センター(KSC)については、三菱UFJニコスは提携していません。 三菱UFJニコスは、もともとは日本信販株式会社という社名でした。日本信販だけが三菱UFJニコスになったわけではなく、株式会社ミリオンカード・サービス株式会社三和カードサービスなど、複数のクレジット業者が合併を繰り返して三菱UFJニコスになっています。

しかし、三菱UFJニコスという名前は、日本信販のNICOSカードから来ているため三菱UFJニコス=旧日本信販という見方が一般的になっています。 経営基盤は非常に盤石で、資本金は1,000億円を超えています。国内最大のクレジットカード業者ということで、すぐに倒産することはまずあり得ませんし、当面は過払い金請求に応じる返済能力も、十分にあると言っていいでしょう。

返済能力があっても必ずしも過払い金の返還の対応がいいとは限らないと思う方もいるかもしれませんが、返済能力がある場合裁判に持ち込まれると必ず払わないといけないという弱みがあります。支払い義務については、実はお金がない方が有利なのです。このように経営状況が良いということは三菱UFJニコスからすると裁判・訴訟になったら100%近い過払い金を払わなければいけないということで、デメリットになります。逆に請求する消費者の側からしたら、大きなメリットです。

このように経営状況については安心できる三菱UFJニコスですが、それでも過払い金の請求時効はあります。これは三菱UFJニコスだけでなく、すべての金融業者が同様で借入先から10年以内というルールになっていますが、この時効が迫っている方は、特に急いだ方がいいでしょう。

過払い金請求は請求すると決めてからすぐにできるものではありません。取引履歴の取り寄せをして、引き直し計算をして、それから初めて請求をできます。つまり、ギリギリで行動すると、これらの書類の準備や計算をしているうちに、過払い金の消滅時効が来てしまうということです。そのようにならないためにも、まずは三菱UFJニコスの過去の利用で、自分に過払い金があるかどうか、司法書士法人などに依頼して、チェックしてもらうのがいいでしょう。

過払い金請求、債務整理は無料相談をご利用ください。