フロックス(クレディア)の過払い金請求に強い法務事務所

フロックスは株式会社クレディアという会社に変わっています。 本社は静岡県静岡市の駿河区にあり、消費者金融業からは撤退して債権回収のみをおこなうみなし貸金業者となっています。

フロックスの最初の社名は太陽商事でしたが、そこから株式会社クレディアになり、1999年には東証一部に上場もしています。 しかし、その後2006年前後の貸金業規制を受けて事業を縮小し、2008年に業務を株式会社フロックスに継承しました。 その後、2012年に再び株式会社クレディアとなり、昔の社名で再スタートをしています。

フロックス(クレディア)での借入については、過払い金が発生していた人が多いです。 フロックス(クレディア)になったあとの上限金利は、ほとんどが利息制限法の範囲内のものでした。 そのため、厳密にはフロックスの過払い金というよりクレディアの過払い金です。 過払い金請求が多かった2007年から数年のあいだに、フロックスという社名になっていたためクレディアの過払い金よりフロックスの過払い金というイメージが強くなっています。

フロックス(クレディア)から高い金利で借入をしていた方は、過払い金請求をできる可能性があります。 自分に過払い金が発生しているか、まずは司法書士や弁護士に相談して確認するのがいいでしょう。

フロックスの過払い金請求もくじ(メニュー)

- 1) 過払い金が発生している条件

- 2) 過払い金請求に対する最新の対応状況

- 3) メリットとデメリット

- 4) 手続きの流れと返還されるまでの期間

- 5) 過払い金を計算する方法

- 6) 過払い金請求を自分でやる方法と注意点

- 7) 当事務所がフロックスに強い理由

- 8) 過払い金請求にかかる費用

- 9) フロックスの会社概要

フロックス(クレディア)で過払い金が発生している条件

フロックス(クレディア)は東証一部に上場するほどの大企業でしたが、経営が行き詰まり2007年9月14日に民事再生の申立てをしています。 フロックス(クレディア)での過払い金請求は2007年9月20日以前と、民事再生適用後の2007年9月21日以降で過払い金の請求の方法が変わります。

2007年9月20日以前の過払い金(再生債権)

民事再生には、貸金業者が保有する財産の換金などを債権者へ配当金(再生債権)として渡す内容があり、過払い金請求をした人も債権者にあたるので、配当金を受け取ることができます。 再生計画案では、債権届出された過払い金返還請求権について以下の3点が決定しています。- 40%の弁済率で一括弁済する

- 30万円までの少額債権は全額弁済する

- 債権届出がなされなかった過払い金についても、届出がなかったことによって失権することはなく、利息返還請求権が再生債権として確定すれば同様に弁済する

配当金の受け取り条件

配当金は、2008年5月21日までに債権届けを提出した人が受け取ることができます。 しかし、債権届けを提出できなかった理由が致し方のない場合、期限内に提出した債権者と同等の配当を受け取ることができます。 債権届けを提出していない方は早めに提出しましょう。

2007年9月21日以降の過払い金(共益債権)

民事再生法の手続き開始後(2007年9月21日以降)に、クレディアに返済を続けた人も過払い金が発生している可能性があります。

民事再生後に発生した過払い金を共益債権と呼び、法律上、共益債権が発生している人はクレディアへ全額を請求する権利があります。 しかし、配当金(再生債権)と異なり共益債権は、クレディアに対して直接交渉をする必要があり、通常の過払い金請求と同じ手順で手続きをおこなう必要があります。

フロックス(クレディア)は2007年まで実質年率29.2%という出資法の最高金利を、上限金利としていました。 いわゆるグレーゾーン金利でと呼ばれるもので、この金利で返済をしていたことが過払い金の発生する条件です。 2007年以前に借入を開始していた人は、払いすぎた利息である過払い金が戻ってくる可能性があります。

フロックス(クレディア)の関連会社にはプリーバとスタッフィがあります。 この2つは過去に存在した消費者金融会社で、日本保証に合併されたのですが、その日本保証の消費者金融事業がクレディアに譲渡されています。 そのため、過去にスタッフィやプリーバで借入をしていて、過払い金が発生している人であれば、それもクレディアに請求できます。 日本保証に対しては請求できないので注意してください。

フロックス(クレディア)の過払い金請求の最新の対応状況

フロックス(クレディア)の過払い金請求が裁判になった場合、返還率は約70%以上といわれていますが、話し合いによる交渉のみだと最低10%といわれています。

フロックス(クレディア)は、過払い金請求への対応状況はあまりよくありません。 裁判の一審で勝訴しても、すぐにフロックス(クレディア)が控訴されるケースがあります。 しかし、こちらの要求が正しければ二審でも勝てるので、その点については心配ありませんが、過払い金が返ってくるまでにかかる期間が延びてしまいます。

フロックス(クレディア)の過払い金の返還率は、時期やその申込者の状況によっても変わります。 過去に一度倒産寸前(民事再生)になった会社ですから、過払い金請求をする前に倒産してしまうリスクもあります。 また、過払い金請求は完済した日から10年で時効が成立して手続きができなくなります。 過払い金が取り戻せなくなる前に、司法書士や弁護士に相談することをおすすめします。

返済中・完済している場合のメリットとデメリット

フロックス(クレディア)に過払い金請求をする場合、借金を返済している途中という方もいれば、すでに完済しているという方もいるでしょう。 ここでは、それぞれの状況でフロックス(クレディア)に過払い金請求をするメリット・デメリットを説明します。

完済している場合のメリット・デメリット

- メリット

- 払い過ぎた利息が戻ってくる

- 新たな借入をしなくてすむ

- デメリット

- フロックス(クレディア)から借りられなくなる

フロックス(クレディア)での借金を完済している状態で過払い金請求をするメリットは、払いすぎた利息を返してもらえるということです。 また、過払い金が戻ってきて余裕ができれば、追加の借入が必要なくなるというメリットもあります。

デメリットとしてはフロックス(クレディア)からもう借りられなくなるという点があります。 しかし、他の貸金業者からは借入できるので大きなデメリットではありません。

返済中の場合のメリット・デメリット

- メリット

- 借入している借金が減る

- 払い過ぎた利息が戻ってくる

- デメリット

- フロックス(クレディア)から借りられなくなる

- ブラックリストにのる

フロックス(クレディア)に借金を返済中で過払い金が発生していた場合、過払い金で残っている借金を減らすことができることです。 また、過払い金で今の借入を全部返済して、まだ過払い金が余るようであれば、手元にお金が戻ってきます。

デメリットとしては、今後フロックス(クレディア)からは借入ができなくなります。 また、過払い金が残っている借金よりも少ないと、貸金業者と借金の減額を交渉する任意整理となりブラックリストにのります。 ブラックリストにのると約5年間はフロックス(クレディア)以外の貸金業者からも新たな借入、カード作成、ローンの審査が通らなくなります。

ブラックリストにのること避けたい場合は、過払い金の額を正確に計算ことが重要です。過払い金の計算は自分ですることもできますが、複雑で間違えやすいため司法書士や弁護士に相談することをおすすめします。

フロックス(クレディア)の手続きの流れと返還されるまでの期間

フロックス(クレディア)に対する過払い金請求の手続きの流れは、まずクレディアから取引履歴を取り寄せます。 取引履歴が送付されたら、記載されている借入した時の金利、金額、日付や返済した時の金額、日付をもとに過払い金の引き直し計算をします。

過払い金の計算ができたら、それをクレディアに伝えて、話し合いによる和解交渉をします。話し合いで和解できない場合は、過払い金請求の裁判をします。裁判をしている間も話し合いによる交渉は続き、和解をするか判決で勝訴することで過払い金が返還されます。

最初のクレディアへの取引履歴の請求ですが、司法書士や弁護士に依頼することで、取り寄せがしやすくなります。 過払い金が返還されるまでの期間ですが、クレディアと和解する場合は3ヶ月~7ヶ月がひとつの目安と思ってください。 裁判をすると長期間になり、半年~長ければ1年かかることもあります。 フロックス(クレディア)の場合、さらに一審で消費者が勝っても控訴するケースが多いということで、さらに長期化する可能性もあります。 二審で勝利したら三審(最高裁)でも同じ結果になるので、さすがにそこまでは行かないでしょうが二審だけでも大変なものです。 ここまでになると、2年かかることもあると考えてください。

最終的には、フロックス(クレディア)での過払い金請求にかかる期間は、依頼者の状況によって違います。 たしかなことは、司法書士や弁護士に相談することで、より早く回収しやすくなるということです。

フロックス(クレディア)での過払い金を計算する方法

過払い金の計算方法は、簡単に言うと出資法の上限金利を基準にした高金利の借入を利息制限法の上限金利で計算し直すということです。 29.2%とは限りませんが、フロックス(クレディア)も含めて、多くの貸金業者は出資法の上限金利の29.2%を基準としていました。 過払い金の計算は、インターネット上で公開されている無料計算ソフトとエクセルをつかいます。 貸金業者から取引履歴を取り寄せて、取引履歴に記載されている取引年月日・借入金・弁済額を過払い金計算表に入力していきます。

基本的には簡単な作業ですが、過払い金の計算は金額が1円でも誤差があると書類を受け付けてもらえない可能性があります。 余計な時間がかかることにもなりかねないため、間違いを起こさないためにも、引き直し計算も司法書士や弁護士に依頼するほうがいいでしょう。

フロックス(クレディア)の過払い金請求を自分でやる方法と注意点

自分で過払い金請求する方法は、まずクレディアに対して取引履歴を取り寄せます。 取引履歴が手元に届いたら、その取引履歴をもとにエクセルとインターネット上で公開されている無料計算ソフトをつかって過払い金の計算をしていきます。

そして、過払い金の計算ができたら、その金額を返還するようにフロックス(クレディア)に対して過払い金返還請求書を送付します。 過払い金請求をしたあとは、いよいよクレディアとの和解交渉が始まります。 フロックス(クレディア)は過払い金との交渉はかなりむずかしく、請求額の1割や2割程度しか認められないということがよくあります。

こうしたクレディアの提示金額に納得がいかないようであれば裁判を起こします。 裁判を中の話し合いで和解をするか、裁判で勝訴すれば過払い金が返還されます。

自分でフロックス(クレディア)に過払い金請求するメリットは司法書士や弁護士に依頼する費用がかからないという点があります。 しかし、フロックス(クレディア)に対して自分で過払い金請求をすると返ってくる過払い金が少なくなる可能性があります。 また、書類の準備に時間や労力がかかることは当然として、さらに裁判をすると裁判所へ行く必要があります。

かかる費用だけでなく、手間や時間、返ってくる過払い金など総合的に考えて、過払い金請求を自分でするか、司法書士や弁護士に依頼するか決めましょう。

フロックス(クレディア)への過払い金請求で当事務所が強い理由

フロックス(クレディア)への過払い金請求ができる司法書士や弁護士などの法律事務所はたくさんあります。フロックス(クレディア)は貸キャッシング、カードローンの大手の業者で、個人相手、司法書士や弁護士相手に交渉を重ねており、支払う過払い金を一円でも少なく、返還日を一日でも遅くするノウハウを持っています。

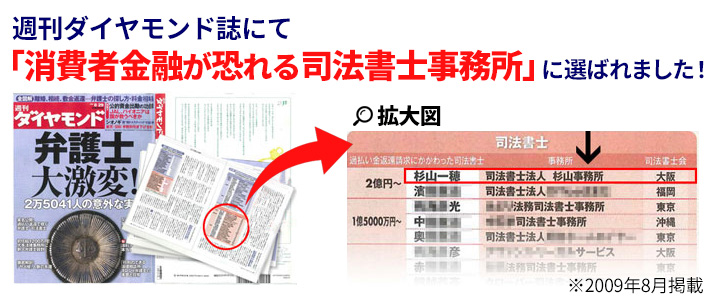

当事務所はフロックス(クレディア)を相手に多くの交渉実績をもっており、日本を代表するビジネス誌である週刊ダイヤモンドで消費者金融が恐れる司法書士事務所の実績をもっています。(※1)これは司法書士法人杉山事務所が毎月10,000件以上のご相談を対応してきた実績や、相談者様の悩みに対して真剣に責任をもって対応してきた結果だと自負しています。(※2)

事務所のある都道府県および、その隣県からもご相談、ご依頼をいただいており、杉山事務所での対応に満足していただいた結果、口コミや、ご紹介によってご依頼いただくケースも多くあります。相談者様の要望にあわせて最適な解決方法を最善のスピードでご提供いたします。フロックス(クレディア)の過払い金請求ができる司法書士や弁護士などの法律事務所はたくさんありますが、その中でもトップクラスのご相談・ご依頼件数をいただいております。

当事務所の対応可能エリア

東京、大阪、福岡、札幌の全国に事務所がございます。該当の都道府県、市区町村だけでなく、主たる事務所である東京事務所であれば東京、神奈川、千葉、埼玉、大阪事務所であれば大阪、和歌山、奈良、兵庫、京都、福岡事務所であれば福岡、熊本、大分、佐賀、山口、札幌事務所であれば北海道全域など隣県からもフロックス(クレディア)に対する過払い金請求の相談や依頼をいただいています。

フロックス(クレディア)の過払い金請求の手続き費用・料金

フロックス(クレディア)への過払い金請求を、司法書士や弁護士に依頼するのがベストと思った人でも過払い金請求にかかる費用が心配ということは多いと思います。 しかし、杉山事務所では相談料はかかりません。 また、過払い金を取り戻せなかった(あるいはそもそもなかった)場合には費用はいただいておりません。 フリーダイヤルやメールフォームから相談することができ、営業時間中であれば問い合わせに対してすぐに対応できる体制が整っていますので、気軽にご利用ください。

| 着手金 | 過払い金報酬 | ||

|---|---|---|---|

| 過払い金 | 無料 | 過払い金の報酬 | 返還額の 27.5%~(税込) |

相談者様の状況によって費用が変わります。相談者様にとって最適なプランを提案させていただきます。

フロックス(クレディア)の会社概要

フロックスとは、現在の株式会社クレディアであり静岡県の金融業者です。もともとの名称はクレディアで、それがフロックスに変わったあと、再度クレディアになったという経緯があります。 代表者は、代表取締役社長の佐藤友彦氏で、資本金は1億円、売上高は2013年3月期で2億円となっています。 フロックス(クレディア)が手がける消費者金融以外の事業は、主に債権回収です。正確には、すでに貸付などの貸金業は廃業していて、債権回収がメイン業務に変わっています。このような金融業者をみなし貸金業者と呼びます。

関連会社の中にはJトラスト株式会社があります。 東証2部の上場企業で、日本だけでなくアジア圏全体で、銀行業やファイナンス事業などを手掛けています。 以前は、このJトラストがクレディアの株を持っていたのですが、その全株式を今は売却してしまっています。つまり、Jトラストは関連がある会社ではありますが、現時点ではすでにグループ企業ではありません。 フロックス(クレディア)は多くの企業に吸収合併されたり売却されたりしてきたなかで不安定な経営状況になっています。

フロックス(クレディア)は、東証上場が廃止された2007年から相当な年月が経過していますし、非上場の企業は厳しい監査を受けていませんから、外部からは正しい経営状況がわかりません。 確かなことは、フロックス(クレディア)は2007年の時点ですでに一度倒産に近い状態になっているということです。 10年以上経過すればある程度は立ち直るでしょうが、それでも予断を許しません。 2015年に貸金業を廃業したことも、この分野での経営能力を失っていることの根拠となるでしょう。 特にJトラストがフロックス(クレディア)の全株式を売却したというのは、気になるところです。 また、その売却先がどこかわからないという点もフロックス(クレディア)の経営状況に不安を感じさせます。

こうした事実を鑑みると、フロックス(クレディア)が突然倒産する可能性もゼロではありません。 倒産したら過払い金請求もできなくなってしまいますから、過払い金が発生している方、あるいはあるかもしれないという方は、早めに計算をして、請求をする必要があります。

フロックス(クレディア)でお金を借りていたけど、過払い金があるかどうかわからないという方は、一度司法書士に相談してみるといいでしょう。

フロックス(クレディア)の民事再生について補足すると、民事再生の前後で過払い金請求のやり方や、戻ってくる金額が違うという実情があります。 2007年9月20日以前の過払い金は、フロックス(クレディア)が民事再生をしたときに配当金の請求をしていれば30万円までは満額を取り返せます。 ただし、この請求は2008年5月21日までにしていないといけません。 この請求をしていなかった人でも、フロックス(クレディア)に過払い金の請求をする権利はありますが、手続きがやや複雑になります。 2007年9月21日からの過払い金については、この時点を境目にフロックス(クレディア)は金利を引き下げているので発生している可能性もありますが、少額になります。 また裁判でないと過払い金の返済はむずかしいと評価されています。 フロックス(クレディア)の経営状態は、ここまで書いた通り安定しているとは言い難いので、再度経営破綻する前に早めに過払い金のチェック・申請をするのがいいでしょう。

過払い金請求、債務整理は無料相談をご利用ください。