自己破産のデメリットと家族や会社に影響するリスク

「自己破産して今まで通り生活できる?」

と多くのご相談があります。

自己破産には「財産を処分する必要がある」などのデメリットがあります。ただし、自己破産をしたからといって、住むところがなくなる、水道やガスが止まる、家具が一切なくなるなど、生活が苦しくなるわけではありません。自己破産のデメリットを正しく知れば、生活を立て直すための手段で、恥ずかしいことではないことが分かります。

必要以上に恥ずかしがったり、怖がったりして正しく自己破産を知らないことこそ、借金問題を放置してしまって、給料などを差し押さえられるという大きなリスクが発生する原因となります。

どうしても自己破産のデメリットが怖い場合は、借金問題の放置はせずに杉山事務所の無料相談をご利用ください。自分では自己破産しか方法がないと思っていても、借り入れ、返済、収入、支出の状況をおうかがいすることによって、自己破産のほかに借金問題の解決方法がないか確認できます。

自己破産のデメリット・リスクもくじ(メニュー)

- 1) 借金をゼロにできる自己破産

- 2) 自己破産のデメリット・メリット

- 3) 自己破産をする前に確認すべき注意点

- 4) 自己破産で誤解されているリスク

- 5) 自己破産の手続きの流れと費用

- 6) 借金問題から解放される方法

1) 借金をゼロにできる自己破産

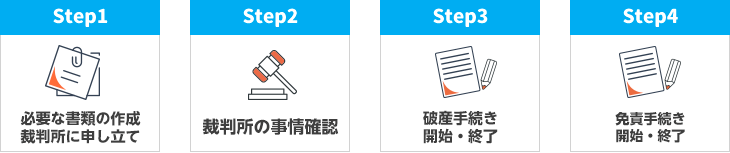

自己破産には、財産を処分して借金をできるだけ返済する「破産」と、借金をゼロにする「免責」という2つの手続きがあって、自分もしくは、司法書士・弁護士が 「破産手続き開始および免責許可申し立て書」などの必要な書類を準備して裁判所に提出すれば、破産・免責の両方の手続きができます。

提出した書類に不備がなければ破産・免責の手続きがすすめられて、裁判所から免責が許可されると借金をゼロにできます。

自己破産ができる条件

- 支払い不能の状態

自己破産をするためには、借金の総額や年齢、健康状態、収入、支出、財産といった個人情報をまとめた書類を裁判所に提出して、今のままでは借金の返済ができない「支払い不能の状態」と認められることが条件です。

自己破産ができない場合と対処法

支払い不能と認められない場合

裁判所が借金の総額や年齢、健康状態、収入、支出、財産といった状況から総合的に判断した結果、支払い不能と認められない場合は自己破産できません。

安定した収入があって返済ができるという理由で支払い不能と認められない場合は、交渉して毎月の返済額を減らす任意整理や借金を最大で90%減らす個人再生ができる可能性があります。

任意整理や個人再生をしなくても、借金を減らす、あるいはゼロにできる可能性があります。2007年より前に消費者金融やクレジットカード会社といった貸金業者から借り入れをしている場合、貸金業者に利息を払い過ぎている可能性があります。貸金業者に払い過ぎていた利息つまり、過払い金は返還請求できます。

取り戻した過払い金は、借金の返済にあてることができるので、まずは過払い金があるか、いくらあるか調べるべきです。過払い金があるか、いくらあるか無料で調べられる司法書士・弁護士事務所もあるので、まずはご相談ください。

支払い不能と認められても自己破産できない場合

裁判所から支払い不能だと認められても「免責不許可事由」に該当すると、原則として自己破産できません。

免責不許可事由に該当する場合

- 7年以内に自己破産をした

- ギャンブル、投資、投機の借金

- 趣味、娯楽の借金

- 現金に換金するための借金

- 嘘の申告してつくったを借金

- 返済状況などの情報を偽る

- 自己破産の手続きに協力しない

競馬・競輪・パチンコなどのギャンブル、株取引・FX・不動産などの投資・投機の借金、趣味・娯楽の借金、現金に換金するための借金、貸金業者に実際の収入より多く申告してつくった借金がある場合は、借金をゼロにできない免責不許可事由に該当するので、自己破産できません。

また、7年以内に自己破産をした、裁判所に知られないように財産を隠した、裁判所に借り入れ・返済・収入・支出といった情報を偽って伝えた、裁判所でおこなう自己破産の手続きに協力しない場合も借金をゼロにできない免責不許可事由に該当するので、自己破産できません。

ただし、免責不許可事由に該当する場合でも、裁判所の判断で自己破産できる場合もあるので、自分が自己破産できるかわからない場合は司法書士・弁護士にご相談ください。

2) 自己破産のデメリット・メリット

- デメリット

- 財産を処分しなければならない

- ブラックリストに載る

- 官報に載る

- 保証人に影響が出る

- 手続き中に就けない職業・資格がある

- メリット

- 借金がゼロになる

- 督促を止められる

- 給料の差し押さえがストップする

自己破産のデメリット

財産を処分しなければならない

自己破産には、財産を処分して借金をできるだけ返済する「破産」手続きがあるので、財産を処分する必要があります。ただし、すべての財産を処分するわけではなくて、生活をするのに必要最低限の財産は残してもらうことができます。

必要最低限の財産

| 現金 | 99万円以下 |

|---|---|

| 預貯金 | 20万円以下 複数口座がある場合はすべての口座の合計額 |

| 保険の解約返戻金 | 20万円以下 複数保険がある場合はすべての保険の合計額 |

| 差し押さえ禁止財産 | 生活に必要な家財道具など |

| 新得財産 | 自己破産の手続き開始のあとに取得した財産 |

| 現金 | 99万円以下 |

|---|---|

| 預貯金 | 20万円以下 複数口座がある場合はすべての口座の合計額 |

| 保険の 解約返戻金 |

20万円以下 複数保険がある場合はすべての保険の合計額 |

| 差し押さえ 禁止財産 |

生活に必要な家財道具など |

| 新得財産 | 自己破産の手続き開始のあとに取得した財産 |

ブラックリストに載る

借金をゼロにする自己破産をすると、ブラックリストに載ってしまって、新しい借り入れやクレジットカードの利用がむずかしくなります。

ただし、自己破産をしなくても、借金を滞納したことがあればすでにブラックリストに載っている可能性があります。借金を滞納し続けてしまうとブラックリストに載るだけではなく、遅延損害金が借金に上乗せされたり、貸金業者から裁判を起こされて、給料や財産を差し押さえられるリスクがあります。

自己破産をしない、借金を延滞しないことでブラックリストに載らなかったとしても、消費者金融から借り入れをしている、クレジットカードのキャッシングを利用している場合、消費者金融からの借り入れとクレジットカードのキャッシング利用の合計額が年収の1/3を超えると、新しい借り入れやクレジットカードの利用ができなくなります。

合計額が年収の1/3を超えると、消費者金融やクレジットカード会社と決めている限度額に達していなくても、新しい借り入れやクレジットカードの利用はできません。

新しい借り入れやクレジットカードの利用ができなくなることを怖がって借金問題を放置してしまうと、借金問題が解決されないままブラックリストに載ってしまって、今よりも生活が苦しくなるリスクがあります。どうしてもブラックリストに載るのが怖いのであれば、借金問題の放置はせずに、司法書士・弁護士に相談してください。

官報に載る

自己破産をすると、国が毎日発行している官報に、名前・住所・手続きをした裁判所・自己破産をしたことが載ります。

官報には、法令の制定・改定の情報、個人再生・自己破産といった裁判の情報が記載されていて、自己破産の情報を定期的に確認しているのは、市区町村役場・税務署・信用情報機関・銀行や信金などの金融機関・不動産業者・警備会社・保険会社のごく一部の社員のみです。

一般人で見ている人はめったにいないので、官報に載ったとしてもほとんどバレることはありません。

保証人に影響が出る

自己破産をすると、奨学金などの保証人・連帯保証人がついている借金は、自己破産した人の代わりに保証人・連帯保証人が返済していかなければいけません。保証人・連帯保証人は、原則として分割返済が認められないので、残金全額の一括返済となります。

自己破産の手続き中に就けない職業・資格がある

自己破産の手続きが開始されてから免責が決定されるまでは、就けなくなる職業・資格があります。

- 自己破産の手続き中につけない職業・資格

- ・弁護士・公認会計士・税理士・弁理士・公証人・司法書士・行政書士・人事院の人事官・国家公安委員会委員・都道府県公安委員会委員・検察審査員・公正取引委員会委員・不動産鑑定士・土地家屋調査士・宅地建物取引士・商品取引所会員・証券会社外務員・有価証券投資顧問業者・質屋・古物商・生命保険募集員・損害保険代理店・警備業者・警備員・建設業者・建設工事紛争審査委員会委員・風俗営業者・風俗営業所の管理員・代理人・後見人・後見監督人・保佐人・遺言執行者 など

自己破産の手続きが終了するまでの期間は、処分できる住宅・自動車・預金などの財産がある場合は6カ月~12カ月、処分できる財産がない場合は3カ月~4カ月ほどです。

自分が自己破産の手続き中に仕事に就けるか不安な場合は、司法書士・弁護士にご相談ください。

自己破産のメリット

借金がゼロになる

自己破産の最大のメリットは借金がゼロになることです。

住宅・自動車・預金などの財産を処分する必要はありますが、生活をするのに必要最低限の財産は残せます。

持っている財産が、生活をするのに必要最低限の財産だけであれば、財産を処分されることはありません。

借金がゼロになれば、返済に追われることもなくなって、生活をするのに必要最低限の財産は残してもらえるので、生活を立て直すことができます。

督促を止められる

貸金業者から督促が来ている場合、自己破産の手続きが開始されると督促が止まります。

また、司法書士・弁護士に依頼した場合は、自己破産の手続きが開始されるより前に督促を止めることができるので、すぐにでも督促を止めたい場合は司法書士・弁護士にご相談ください。

給料の差し押さえ(強制執行)がストップする

貸金業者に給料が差し押さえられた場合、すでに差し押さえられて貸金業者に支払われた給料を取り戻すことはできませんが、これから差し押さえられる予定の給料は自己破産の申し立てをして手続きが開始されると、差し押さえをストップすることができます。

3) 自己破産をする前に確認すべき注意点

車を処分する可能性がある

自己破産したときの車の価値や支払い状況によって、処分するかしないかが決まります。

車の価値が20万円以上の場合

車のローンの支払い中でも支払いが終わっていても、原則として処分される可能性が高いです。どうしても生活に必要な場合は、裁判所の判断で残すことができる場合もあります。

車の価値が20万円未満の場合

車のローンの支払い中で、車の所有権がローン会社にある場合は、ローン会社に車を回収されます。ただし、車の価値よりもローン会社が車を回収するときにかかる手数料などが高い場合は回収されない可能性があります。また、車のローンの支払いが終わっている場合は手元に残すことができます。

どうしても車を残したい場合は、個人再生を検討するか、司法書士・弁護士に車が残せないか相談してください。

住宅を処分する必要がある

住宅ローンを支払い中の場合は、原則としてローン会社に住宅を処分されます。ローンの支払いが終わっている場合でも、高価な財産なので処分の対象になることがほとんどです。どうしても住宅を残したい場合は、個人再生を検討することができます。

自己破産の手続きのあと、住宅を換価する場合は競売となるので、通常の売却よりも安い金額で住宅を売ることになります。競売で安く住宅を売るより、自己破産手続き前に住宅を売却して、自己破産の費用につかったほうがいい場合もありますので、住宅をお持ちの場合、司法書士・弁護士に相談して最適な方法で処理するべきです。

保険が解約になる可能性がある

加入している保険が積み立て型の場合は、保険を解約すると払い戻されるお金(解約返戻金)があります。解約返戻金が20万円以上ある保険に加入している場合は、保険の解約が必要になります。

破産の手続きが開始されたあとであれば、保険に再加入することができますが、保険の加入条件(病歴や年齢など)に当てはまらない場合は加入することができません。

病歴や年齢など、保険を解約してしまうと再度保険に加入することができないような事情がある場合には、保険を解約しない方法がある場合もあるので、司法書士・弁護士に相談してください。

銀行口座を凍結される可能性がある

預貯金の口座を持っている銀行から、カードローンや住宅ローンでお金を借りている場合、自己破産の手続きをすると口座が凍結されて、残高がある場合は借り入れと相殺されます。

口座が凍結されると出金ができなくなって、銀行によっては入金もできなくなります。給与の振り込みを凍結される口座にしている場合は、給与が入っても出金できなくなるので、自己破産手続き前に、振込口座を変更しておく必要があります。

ただし、口座の凍結は自己破産の手続きから一定期間が過ぎれば解除される、もしくは、いったん解約して再度、口座を作り直せば出金・入金ができます。

破産手続き中の郵便物が破産管財人に転送される

自己破産の手続きが開始されてから破産手続きが終了するまでは、申し立て人あての郵便物が、申し立て人の財産を管理する破産管財人に転送されて中身が確認されるので、申し立て前にくらべて手元に届くまでに時間がかかります。

転送されるのは、郵便局から送られてくる郵便物のみで、郵便局以外の配送会社から届く荷物や同居している家族宛の郵便物は転送されません。

携帯電話の利用契約が解約される可能性がある

携帯電話やWi-Fiの利用料金を滞納している場合は、契約が解約されて携帯電話がつかえなくなってしまう可能性が高いです。

利用料金の滞納がなければ、解約はされず携帯電話を使い続けることができます。

携帯電話の本体が処分される可能性がある

携帯電話やスマートフォン本体を分割払いで購入している場合は、分割払いが完了していないと本体が処分される可能性があります。

携帯電話やスマートフォン本体が処分されて、自己破産のあとに携帯電話やスマートフォン本体を購入する場合は、分割払いでの購入ができないので、一括で購入する必要があります。

ただし、大手キャリアであれば分割払いが完了していなくても携帯電話やスマートフォン本体を処分されない可能性があります。自分が使っている携帯電話やスマートフォン本体が処分されるか不安な場合は、司法書士・弁護士にご相談ください。

免責にならない借金がある

自己破産をしたとしても、免責にならない借金があって、免責にならない借金は「非免責債権」と呼ばれています。

- 非免責債権

- ・公共料金・税金や国民健康保険料、介護保険料・損害賠償金・養育費・罪を犯したときに発生した罰金・従業員の給与 など

非免責債権を延滞している場合、給料や財産を差し押さえられてしまう可能性があるので注意が必要です。支払いがむずかしい場合は、返済期限を延長できないか、分割で返済ができないか、など請求元に相談をするべきです。

4) 自己破産で誤解されているリスク

家族への影響

家族が保証人になっていなければ、自己破産をしても家族名義のクレジットカード、ローン、借金、家、車、財産に影響をあたえることはありませんので安心してください。

賃貸契約への影響

賃貸仲介業者や貸主が、賃貸契約者が自己破産したか調べることはないので、自己破産することで賃貸物件を追い出される、引っ越しできなくなることはありません。

ただし、家賃を滞納していた場合は、自己破産をすることで、滞納した家賃の支払いが免除されるので、賃貸物件を追い出される可能性が高いです。

また、新規で賃貸契約を結ぶ場合、家賃の支払いがクレジットカードのみだったり、家賃の保証会社がクレジットカードなどを取り扱う会社だと賃貸契約できない場合があります。

家賃を滞納していたり、自己破産のあとで新規の賃貸契約を結ぶ予定の場合、不安を取り除くためにも、自己破産の手続き前に司法書士・弁護士に相談してください。

運転免許への影響

自己破産をして、運転免許が失効すること、免許に自己破産の情報が記載されることはありません。また新しく運転免許をとることもできます。

会社への影響

自己破産したことが会社にバレることはめったにありません。万が一バレたとしても、自己破産を理由に解雇することは法的に認められていません。

また、現職の取締役が自己破産をする場合、破産手続き開始から免責の確定までは取締役にはなれませんが、免責確定後に株主総会で再任されれば取締役になれますし、起業することもできます。

就職や転職への影響

自己破産をしたことが採用先にバレることは基本的にないので、就職、転職は問題なくできます。

ただし、信用情報を閲覧できる信販会社や金融機関、官報を定期的に閲覧している公務員などの職業は、ほかの職業と比べるとバレてしまう可能性が高くなるので、別の職種への就職や転職をするべきです。

戸籍への影響

自己破産したことは戸籍に載らないので、結婚やパスポート申請などでバレる心配はありません。

海外旅行への影響

自己破産の手続きが開始されてから免責の手続きが終了するまでは、裁判所の許可が必要ですが、海外旅行ができます。自己破産の手続き終了後は、裁判所の許可を得なくても海外旅行ができます。

選挙権への影響

自己破産をすることで選挙権がなくなることはありません。

年金への影響

自己破産をしても国民年金、厚生年金、共済年金などの公的年金を差し押さえられる、年金を受け取る資格を失うことはないので、 自己破産のあとも受給できます。

ただし、年金受け取りの口座がある銀行から借り入れをしている場合、口座が凍結されてしまうと、年金が受け取れなくなる可能性が高いので、年金受け取りの口座と、借り入れしている口座は分けておく必要があります。

5) 自己破産の手続きの流れと費用

自己破産の手続きの流れ

1. 自己破産を申し立てる

お住まいの住所を管轄している地方裁判所から、申し立て書の見本をもらって、破産・免責手続きをおこないたい旨を書きます。

作成した申立書は、債権者一覧表、住民票、財産目録、給料の明細書など裁判所から指示される書類と一緒に管轄の地方裁判所に提出します。地方裁判所によっては申し立て書の見本がなくて、書き方を自分で考えなければいけない可能性があります。

2. 裁判所から事情を確認される

借金をしたときの状況や、なぜ自己破産の手続きをしようとしたのか、本当に借金の返済ができない状況なのかなどの事情を裁判所から確認されます。

3. 破産の手続きをする

借金の返済ができない状況が裁判所に認められれば、破産の手続きが開始されて、申し立て人と債権者(借金の返済を請求する権利のある人・会社)に自己破産がおこなわれる旨が通知されます。破産の手続きは、処分する財産がある場合とない場合で流れが変わります。

処分する財産がある場合は「管財事件」、処分する財産がない場合は「同時廃止」と呼ばれています。

管財事件の場合

処分する財産がある場合は、破産手続きが開始されるときに、財産を調査・換価・配当する「破産管財人」が裁判所から選出されます。破産手続きが開始されると、破産管財人が申し立て人の財産を調査して、どの財産を換価するかを決めます。

換価したお金をどの業者にいくら配当するかなども決めて、債権者(借金の返済を請求する権利のある人・会社)をあつめて、どの財産を売却していくらになったか、どの業者にいくら配当するかを報告します。報告のあと、債権者への配当が終わったら破産手続きが終了になります。

同時廃止の場合

処分する財産がない場合は、財産を処分して借金をできるだけ返済する「破産手続き」自体ができないので、破産手続きが開始されると同時に終了されます。

4. 免責の手続きをする

裁判所は自己破産を申し立てたときに提出した書類から、免責を認めるか調査します。

調査に問題がなければ、申し立て人と面談して、名前や住所、申し立ての書類に間違いがないか、自己破産をしたあとの生活はどのように送るか確認をします。自己破産の申し立て人が多くいる裁判所では、裁判官一人に対して申し立て人が複数人いる集団での面談をおこなうこともあります。

免責についての調査や面談で問題がなければ裁判所は免責を許可して、申し立て人に通知します。免責が許可されたことは、官報にも掲載されます。債権者は、官報に記載されたことで申し立て人の免責が許可されたことを知りますが、免責に対して不服があれば、官報の掲載から2週間以内に不服申し立てができます。

不服申し立てをする債権者はほとんどいませんが、万が一、債権者から不服申し立てがあった場合は、免責を許可するかどうかは裁判所が最終判断することになります。

不服申し立てがない場合は、官報に掲載されてから2週間たてば免責が確定されて、借金がゼロになります。

自己破産にかかる費用

自己破産では、裁判所へ自己破産を申し立てるときに手数料1,500円(収入印紙)と裁判所が定める手続き費用、郵便切手が必要です。手続き費用や郵便切手は裁判所によって必要な金額がちがうので、申し立てをする裁判所にお問い合わせください。

自己破産は、裁判所に申し立てをするために必要な書類が多くて、手間や時間がかかってしまいます。また、書類に不備があって免責が認められなくて、借金が残ってしまうこともあります。

司法書士・弁護士に依頼すると、裁判所へ支払う費用のほかに司法書士・弁護士に支払う費用がかかりますが、書類の作成をすべて任せることができるので、手間や時間がかからない上に、借金が残ってしまうリスクも回避することができます。

杉山事務所での自己破産の費用

| 相談料 | 自己破産の手続費用 |

|---|---|

| 無料 | 25万円(税抜) |

※依頼者が個人事業主の場合、事業規模等により金額決定となります。

※印紙代等の実費が必要となります。

※破産管財人が選任された場合、裁判所に納める費用が必要となります。

※回収した過払い金については、成功報酬が発生いたします。

6) 借金問題から解放される方法

借金問題について相談するのは恥ずかしい、司法書士・弁護士に相談するのは大げさではないかといった理由で、相談をするか迷っていたというお話をよく伺います。

しかし、どんな解決方法であれば借金問題から解放されるのか、自分にとって一番メリットがある借金問題の解決方法が何かを一人で考えるのはとてもむずしいことです。

杉山事務所では借金問題の相談を月間10,000件以上もお受けしています。借金問題について相談することは恥ずかしいことではありませんし、ご相談いただければ、相談者様の借り入れ、返済、収入、支出といった状況などをおうかがいしたうえで、どうすれば相談者様が借金問題から解放されるかをご提案できます。借金問題のご相談は何度でも無料なので、大げさに考えずにお気軽にご相談ください。