リボ払いを債務整理で減額する仕組みと知るべきデメリット

「リボ払いを債務整理できるの?」 「債務整理してもデメリットはない?」 と多くの方から相談をいただきます。

リボ払いを債務整理することができますが、デメリットもあります。

ただし、リボ払いには債務整理以上に危険性があって、返済を滞納すると最終的には財産や給与を差し押さえられる可能性があります。まずは、リボ払いの危険性と債務整理のデメリットについて詳しく知って、返済が苦しい場合はすぐに対処するべきです。

リボ払いの債務整理もくじ(メニュー)

- 1) リボ払いを続ける危険性

- 2) リボ払いを減額する仕組み

- 3) リボ払いを減額するデメリット

リボ払いを続ける危険性

リボ払いは毎月の返済額が一定で楽なことからついつい利用してしまいやすいですが、毎月決められた額を返済していても、元金が減っていない可能性があります。

リボ払いには4つの支払い方式があって、クレジットカード会社は複数の支払い方式を組み合わせて返済額を決めています。

- 定額方式:利用残高に関係なくあらかじめ設定した金額を毎月支払っていく方式

- 残高スライド方式:残高よって月々の支払い額や返済額が変わる方式

- 元利方式:毎月一定の支払い額・返済額に手数料や利息を含める方式

- 元金方式:手数料や利息を毎月一定の支払い額・返済額に含めない方式

例えば、定額方式と元利方式を組み合わせた定額元利方式の場合、元金にあてられている分は支払っている額より少なくなっているので、きちんと返済していても元金が減りにくいです。

また、定額元金方式が設定されている場合、利用残高が増えても返済額が変わらないため、完済がどんどん先延ばしになって、多くの金利手数料や利息を支払うことになります。

定額方式の他には残高スライド方式もありますが、残高スライド方式でリボ払いを使い続けていると月々の返済額が増えてしまい、返済を延滞する可能性があります。

リボ払いは、便利なイメージがありますが、実際は元金が減らなくて、返済額が多くなったりするなどのリスクがあるので、返済額がなかなか減らなくて、返済が苦しい場合は、リボ払いの危険性を理解してすぐに対処するべきです。

金利手数料や利息が高いので返済額が多い

クレジットカードを利用した際、利用残高の返済額とは別にクレジットカード会社へ支払う金利手数料や利息が発生します。

金利手数料や利息は 「利用残高 × 金利 × 利用日数(返済日から返済日までの日数) ÷ 365日」 の式で算出しますが、クレジットカードのリボ払いでは利用残高にかけられる金利がとても高いです。

例えば、銀行系カードローンの実質年利は10%以下〜14%ですが、ショッピングのリボ払いではだいたい実質年利15%が相場ですが、キャシングのリボ払いでも年利15%〜18%が相場となっていて、銀行系カードローンと比べると下限金利が高く設定されています。

金利が高く設定されている分、金利手数料や利息も高くなることから、クレジットカードでリボ払いを利用すると返済額が多くなってしまいやすいです。

リボ払いのシミュレーション

クレジットカードで10万円をリボ払いにした際の返済をシミュレーションします。

金利は15%・利用日数は1ヶ月(30日・31日)、支払い方式は返済額が一定で金利手数料が含まれる金利定額方式で、月々の返済は1万円とします。

1回目のお支払いでは、金利手数料=10万円(利用残高) × 0.15(金利) × 31(利用日数) ÷ 365=1,233円。仮に月1万円ずつ返済すると、金利手数料をぬいた8,768円が利用残高の支払いに当てられます。

2回目のお支払いでは利用残高が9万1232円になっているので、

金利手数料=9万1,232円(利用残高) × 0.15(金利) × 31(利用日数) ÷ 365=1,162円。1万円のうち8,838円が利用残高の支払いに当てられます。

3回目のお支払いでは利用残高が8万2394円になっているので、

金利手数料=8万2,394円(利用残高) × 0.15(金利) × 30(利用日数) ÷ 365=1,015円。1万円のうち8,985円が利用残高の支払いに当てられます。

4回目以降に関しても、くわしくお伝えします。

| 回数 | 金利手数料 | 利用残高の支払い | 利用残高 |

|---|---|---|---|

| 4 | 935円 | 9,065円 | 6万4,344円 |

| 5 | 766円 | 9,234円 | 5万5,110円 |

| 6 | 679円 | 9,321円 | 4万5,789円 |

| 7 | 583円 | 9,417円 | 3万6,372円 |

| 8 | 448円 | 9,552円 | 2万6,820円 |

| 9 | 341円 | 9,659円 | 1万7,161円 |

| 10 | 211円 | 9,789円 | 7,372円 |

| 11 | 93円 | 7,372円 | 0円 |

10万円のお買い物を1万円ずつリボで返済していくと、11回目の支払いで完済しますので、支払い総額は10万7,465円で本来払うべき10万円よりも7,465円分多く払っていることになります。

10万円を1万円のリボ払いで支払っているうちはまだそこまで金利手数料が気にならないかもしれませんが利用残高が50万円になってしまうと、同じ条件だと28万9,200円も金利手数料がかかります。

また、支払い方式に残高スライド方式が採用されていて、ショッピング額やキャッシング額が多くなっていると、利用残高よりも多くの利息や金利手数料を支払うことになります。

元金が減っていない可能性がある

シミュレーションからもわかるようにリボ払いは、毎月の返済額の多くが金利手数料や利息に充てられてしまうので、利用残高である「元金」が非常に減りにくいです。

長期間支払いを続けていても元金がほとんど減っていないケースは非常に多くて、いつになっても支払いから解放されません。

リボ払いを繰り返してしまいやすい

リボ払いを利用していると借金や浪費をしている感覚が麻痺しやすいので、キャッシング利用やショッピング利用を繰り返してしまうことが多いです。

利用額に応じた返済が必要な一括払いに比べると、リボ払いは自分が利用した額が把握しにくい上、どれだけ使っても基本的には返済額がほぼ毎月一定なので、月単位で一括払いと比べると返済額が少なくて済みます。

借金や浪費の意識が薄れ「まだ使っても大丈夫だろう」「なんとか支払えるだろう」と楽観的に捉えてしまいやすくて、気づいた頃には利用残高が膨れ上がっていたケースは非常に多いです。

月々の返済額が少なくてもリボ払いは「借金」です。

繰り返し利用すればそれだけ利用残高は増えて返済も難しくなりますので、すでにリボ払いを長期間続けているのであれば、これ以上利用するべきではありません。

リボ払いを減額する仕組み

ショッピング利用かキャッシング利用かに関わらず、リボ払いでの返済が苦しい時は債務整理をおこなうべきです。

債務整理は、返済額を減らしたりゼロにしたりして返済を楽にできるお手続きで、任意整理・個人再生・自己破産の3種類があります。

毎月の利息を減らせる任意整理

任意整理では、代理人となった司法書士・弁護士がクレジットカード会社に対して、今後の返済で発生する金利手数料や利息のカット、3年から5年間かけて分割で返済することの2点を交渉します。

交渉の結果クレジットカード会社と合意できれば、金利手数料や利息をカットして、元金の返済期間を3~5年程度にのばせるので、毎月のリボ払いの返済額を減らすことができます。

また、任意整理では手続きをする借金を選べるので、リボ払いの返済だけを楽にして住宅ローンや車のローンは今まで通り返済し続けることが可能なので、住宅や車などを手放さないで済みます。

リボ払いを任意整理した時のシミュレーション

例えば、金利15%・支払い方式は金利定額方式(返済額が一定で金利手数料が含まれる方式)のクレジットカードで50万円のお買い物をして、リボで月に5万ずつ返済していたケースをシミュレーションします。

計算の都合上、お買い物前の利用残高は0とします。

任意整理をせずリボ払いを続ける場合、利用残高が0になるまで79回の返済が行われ、総額78万9,200円を払うことになります。

うち、発生する金利手数料は28万9,200円と当初の利用残高の半分以上です。

しかし、仮に12回目の返済の後に任意整理をおこなうと、13回目以降の金利手数料がカットされて、利用残高のみを長期の分割で返済になります。

例えば、20回の分割返済でクレジットカード会社と合意できるとします。

12回目の返済が終わった段階で利用残高が45万1,734円なので、月々の返済は45万1,734円÷20回=22,587円となって、債務整理をおこなわずリボ払いを続けた場合に比べて毎月の返済額が半分以下になります。

司法書士法人杉山事務所の任意整理費用

| 相談料 | 基本報酬 |

|---|---|

| 無料 | 5.5万円(税込) |

※相談者様の状況によって費用が変わります。ご相談時に相談者様にとって最適なプランを提案させていただきます。

※通信費等の実費が必要となります。

任意整理できない場合の減額方法

リボ払いの任意整理が難しい場合は、個人再生や自己破産のお手続きで返済額を大幅に減らすことや返済をゼロにすることができます。

借金を最大90%減らせる個人再生

個人再生は、 借金の元本を最大で90%減らして、残った借金を3年〜5年で返済する手続きです。

3年〜5年の間に残っている借金を完済できれば、減らした借金分の返済は免除されて、クレジットカードのリボ払いで借金をしていた方はもちろん、リボ払いでお買い物をしていた方でも個人再生の手続きが可能です。

任意整理では、手続きする借金を選べるので、リボ払いの借金のみを対象に手続きができるのでカーローンや住宅ローンには影響がなく、自宅や車を手放す必要がありません。

しかし、個人再生ではリボ払いの借金だけでなく、ローンを含む全ての借金を対象に手続きをおこなうので、カーローンや住宅ローンも個人再生の対象となって、ローンが残っている場合は、車や自宅を取り上げられてしまう可能性があります。

ただ、住宅ローンを残してそれ以外の借金のみを圧縮する制度「住宅ローン特則」を利用すればマイホームだけは手放すことなく手続きできますし、ローンが払い終わっていれば車も手元に残しておけます。

借金をゼロにできる自己破産

自己破産は裁判所に申し立てをおこなって借金ゼロにする手続きで、財産を処分して借金をできるだけ返済する「破産」と、返済しても残ってしまった借金を免除する「免責」をおこなって借金をゼロにします。

返済に充てられる財産がある場合は「管財事件」、財産がない場合は「同時廃止事件」と2種類の手続きがありますが、 基本的に自己破産の多くは同時廃止事件として扱われることがほとんどです。

リボ払いを減額するデメリット

任意整理のデメリット

ブラックリストにのってしまう

ブラックリストにのるとは、クレジットカードやローンなどを利用している個人の情報や返済状況などを登録する信用情報機関に、債務整理や返済の延滞などの事故情報などがのってしまうことを指します。

クレジットカードやローンを利用したり借金をしたりする際の審査では、申し込んだ本人が返済できるかどうか判断するために信用情報機関の登録情報が使われます。

ブラックリストにのってしまうと、クレジットカードの新規申し込みやローンの利用、新たな借金が難しくなりますが、債務整理せずにいても、返済が延滞するとブラックリストにのることになるので、返済が苦しいならすぐに債務整理をするべきです。

新たな借り入れができない

貸金業者が個人にお金を貸す場合、信用情報機関の情報をもとに審査をおこないます。

債務整理をおこなうとブラックリストにのるため、新たに借金ができない可能性が高いです。

ただ、見方を変えれば借金に頼らず生活を立て直すチャンスです。

借金ができない分、新たに借金をするリスクを回避し、借金に頼らない収入に見合った生活を送ることができるため、不必要にブラックリストを恐れることはありません。

クレジットカードが作れなくなってしまう

借金と同様、クレジットカードを新しく作る場合も信用情報機関の情報をもとに審査をおこなうので、しばらくはクレジットカードを作れません。

ただ、現金を持ち歩きたくない場合やクレジットカードが必要な時は、買い物と同時に口座から引き落としがおこなわれるデビットカードで代用できるので、なくても不便さはほとんどないかと思います。

また、ご家族にクレジットカードの本会員がいる場合は、本会員の口座から引き落としをおこなう家族カードが作れます。

引き落とし口座は本会員であるご家族のものですが、家族カードの名義は自分なので実質クレジットカードを持つことができます。

ローンが組めなくなってしまう

ローンの審査でも信用情報機関の情報がチェックされるので、新たにローンの利用はできません。

しかし、一定の期間を過ぎればブラックリストの情報が削除されるので、ローンを利用できるようになりますし、今利用しているローンについては任意整理をしても解約にはならないのでご安心ください。

個人再生・自己破産のデメリット

個人再生や自己破産をおこなった際にも、任意整理と同様、ブラックリストにのる、新たな借り入れができなくなる、クレジットカードが作れなくなってしまう、ローンが組めなくなってしまう4つのデメリットがあります。

ただ、個人再生や自己破産では他のデメリットもあるので、それぞれの手続きで何がデメリットになるのか正しく理解して手続きをおこなうことが大切です。

官報に載ってしまう

官報とは国が発行している機関紙で、自己破産や個人再生を行うと名前や住所が掲載されます。

名前が載るから借金があったことや払えなかったことが周りの人にバレてしまうのでは、と考える方がいらっしゃいますが、基本的に一般の方が官報を見る機会はほとんどないので、そこまで気にする必要はありません。

手続き中に就けない職業・資格がある

自己破産の手続き中は職業や資格に制限がかかります。

具体的には弁護士や公認会計士、司法書士や行政書士、税理士などの職業のほか、宅地建物取引主任者や警備員、生命保険の外交員になることができずに、すでにその職に就いている場合は職を失うことになります。

しかし、職業や資格に制限がかかるのは手続きの間だけで、手続きが終わった後は資格制限もなくなって、就職活動にも影響はありません。

保証人に影響が出る

保証人とは何らかの理由で借金をした人が返済できなくなってしまった時に代わりに返済をする義務を負う方のことです。

個人再生や自己破産すると返済する義務が保証人に移るため、保証人になっている方が借金を一括、ないし分割で返済しなければなりません。

保証人に影響が出てしまう場合はお手続きをする際に事前に伝えておきましょう。

保証人に返済義務が移った時、保証人の方でも返済ができないという場合もあります。

保証人の方でも債務整理のお手続きは可能ですので、ご本人・保証人どちらも返済が難しい場合は一緒に司法書士・弁護士に相談すべきです。

自己破産では財産を処分しなければならない

自己破産の場合、財産を処分する必要があります。

ただし、全ての財産が処分されるわけではなく、99万円以下の現金や生活に必要な財産は手元に残しておくことができますし、自己破産後に取得した財産には影響がありません。

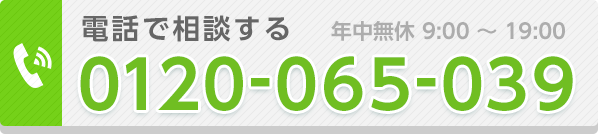

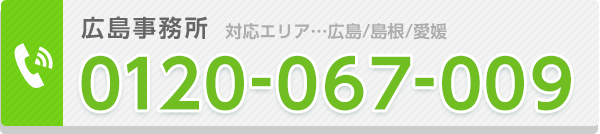

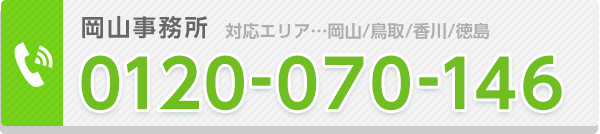

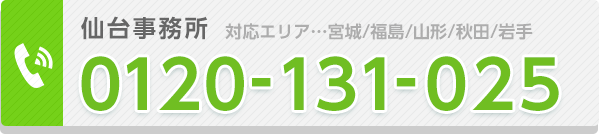

過払い金請求、債務整理は無料相談をご利用ください。